- Il settore sanitario potrebbe presentare opportunità nascoste e sottovalutate.

- Questi titoli possono essere ipervenduti dal punto di vista tecnico e potrebbero essere maturi per un rimbalzo.

- Di seguito, analizzeremo tre di questi titoli pronti per il massimo rialzo.

- Sei alla ricerca di idee di trading per navigare nell’attuale volatilità del mercato? Sblocca l’accesso ai titoli vincenti selezionati dall’IA di InvestingPro!

Il settore sanitario (NYSE:XLV) è spesso considerato un mercato difensivo; tuttavia, la sua diversità di servizi e prodotti lo rende meno omogeneo rispetto a settori come la finanza o i servizi pubblici.

Nell’analisi di oggi ci concentriamo su diverse società del settore sanitario, ognuna con profili aziendali distinti.

Ciò che le unisce è il filo conduttore dell’ipervenduto, come indicato dall’oscillatore RSI, insieme a un potenziale di crescita suggerito di almeno il 20% in base all’indicatore di fair value di InvestingPro.

Inoltre, gli indicatori tecnici suggeriscono una possibile inversione di tendenza sulla base del pattern in via di sviluppo e dei livelli di supporto testati.

1. Humana: potenziale di crescita in vista delle elezioni presidenziali

Humana (NYSE:HUM) è una società di assicurazione sanitaria che opera nel mercato statunitense, il quale, a differenza dell’Europa, presenta una minore disponibilità di assicurazioni.

Si stima che negli Stati Uniti, oltre al sostegno pubblico, circa il 60% dei cittadini adulti utilizzi attualmente un’assicurazione privata, il che indica un ulteriore potenziale di espansione in questo settore.

Le prossime elezioni presidenziali sono cruciali: una vittoria di Kamala Harris potrebbe teoricamente favorire le compagnie assicurative.

Tuttavia, ciò rimane molto incerto, soprattutto dopo il recente dibattito presidenziale, in cui sono mancati dettagli specifici sulla politica sanitaria.

Fondamentalmente, Humana vanta un rapporto di fair value relativamente elevato, il più alto tra le società analizzate.

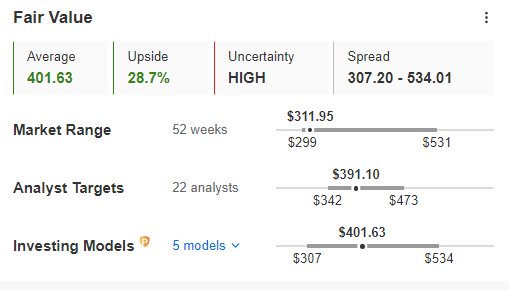

Fonte: InvestingPro

Da un punto di vista tecnico, oltre alla condizione di ipervenduto, occorre prestare attenzione al livello di supporto critico a 300 dollari. Qui si stanno formando i minimi di quest’anno, che potrebbero diventare un punto di svolta per gli acquirenti.

2. McKesson Corporation: navigazione in un modello a 5 onde di Elliott

McKesson Corporation (NYSE:MCK) ha un’ampia gamma di operazioni nel settore degli integratori e dei prodotti medici.

Come Humana, l’indice di fair value di McKesson indica una crescita potenziale di oltre il 28%, mentre il titolo si trova attualmente in una tendenza locale al ribasso, che corregge una tendenza al rialzo più ampia.

L’attenzione è rivolta soprattutto alla struttura del movimento in direzione sud, all’interno del quale si sta formando un modello a 5 onde di Elliott.

Un potenziale livello da tenere d’occhio è il supporto attualmente testato di $465, dove vediamo reazioni di domanda, o leggermente più in basso, al livello frequentemente testato di $440.

Il segnale principale per un ritorno alla crescita sarebbe un breakout al di sopra del canale di prezzo in formazione e un tentativo di puntare a 530 dollari.

3. Haemonetics Corporation: Stabilità finanziaria e forte performance

Haemonetics Corporation (NYSE:HAE) si distingue come la società più specializzata di questo elenco, impegnata principalmente in dispositivi per la raccolta di plasma e sangue.

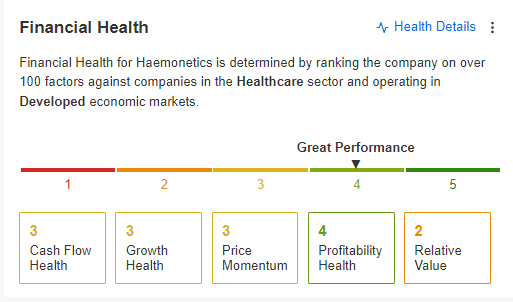

I suoi principali vantaggi includono un’ottima situazione finanziaria, confermata dall’indicatore di salute finanziaria di InvestingPro.

Fonte: InvestingPro

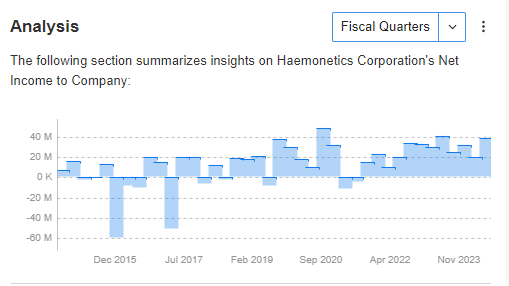

La stabilità finanziaria di Haemonetics è ulteriormente evidenziata dagli utili netti degli ultimi due anni, che hanno mostrato una significativa stabilizzazione rispetto al periodo precedente al 2022.

Dopo aver subito un calo del prezzo delle azioni a fine luglio e agosto, le azioni della società sono entrate in una fase di consolidamento all’interno della fascia compresa tra 71 e 79 dollari per azione. Vale la pena di monitorare quest’area, poiché un breakout al di sopra di essa potrebbe segnalare un’interessante opportunità di acquisto.

***

Nota: Questo articolo è scritto solo a scopo informativo. Non intende incoraggiare in alcun modo l’acquisto di attività, né costituisce una sollecitazione, un’offerta, una raccomandazione o un suggerimento a investire. Vorrei ricordarvi che tutti gli asset sono valutati da più prospettive e sono altamente rischiosi, quindi ogni decisione di investimento e il rischio associato sono a carico dell’investitore. Inoltre, non forniamo alcun servizio di consulenza sugli investimenti. Non vi contatteremo mai per offrirvi servizi di investimento o di consulenza.

NON HAI INVESTINGPRO?

- Iscriviti a InvestingPro : inizia e sfrutta al MASSIMO i dati e le funzioni PRO! Abbonati QUI E ORA e ottieni UN SUPER SCONTO sul piano che preferisci. Scopri tutti i segreti del mondo degli investimenti a un prezzo stracciato!