Dopo un inizio anno che sembrava essere la fotocopia del 2021 (quindi rialzo perenne), gli investitori si sono svegliati dall’incanto che i mercati salgono sempre ed abbiamo assistito ad periodo simile (per velocità di calo) a marzo 2020 con il covid (per entità ancora siamo a livelli più contenuti).

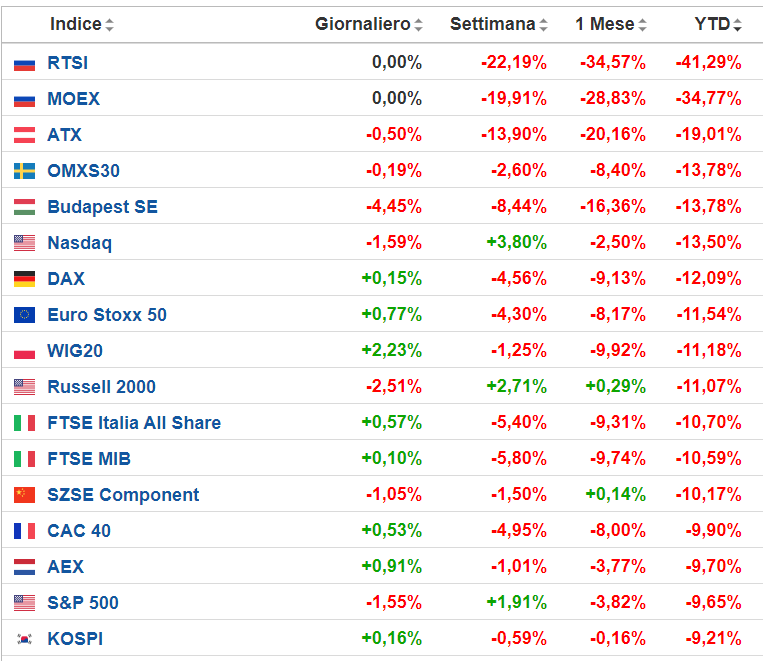

Infatti nelle due tabelle sotto, vediamo come i principali indici azionari (vedi colonna YTD) hanno perso mediamente il 10% da inizio anno.

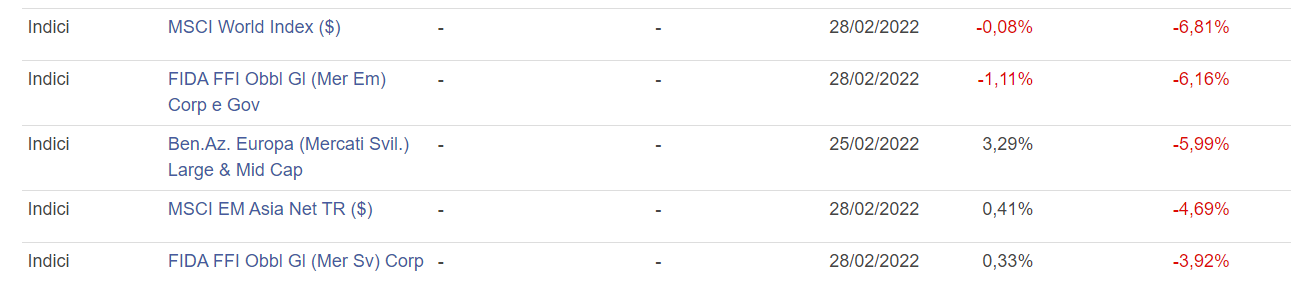

Come sempre succede poi, in fasi di risk off sui mercati, sono poche le asset class che si salvano da un ribasso generalizzato (gli stessi bond sono in calo mediamente del 4-5%, si salvano solo le materie prime, con il conflitto Russia-Ucraina che impatta sulle forniture, ed il cash con l’inflazione però che supera il 5%, vedi tabella sotto).

Cosa fare nella situazione attuale

Ecco quindi che diventa utile per l’investitore ricorrere ai cosiddetti “fondamentali”, che per quanto possano essere banali ricordo sempre sono dei veri e propri “salva-vita” specie nelle fasi di calo, in particolare:

- Diversificazione per asset class

- Diversificazione per importi

- Orizzonte temporale adeguato

- Piani di accumulo-ingressi frazionati

- Gestione emotiva

Vediamo quindi di dare un risvolto pratico ai punti detti sopra. Come sempre, poiché ritengo che la massima serietà sia quella di metterci in prima persona la faccia (i soldi in questo caso) prendo spunto proprio da uno dei miei portafogli.

Diversificazione per asset class

Mentre scrivo, il mio portafoglio è così ripartito:

- 45% azionario

- 23% Obbligazionario

- 26% liquidità

- 6% materie prime

E’ un portafoglio tendenzialmente prudente, dove la liquidità era stata accantonata su livelli relativamente alti non tanto perché prevedessi (magari) il calo dell’ultimo periodo, ma perché le valutazioni erano oggettivamente elevate (quindi ho ritenuto opportuno conservare della liquidità per ingressi successivi).

All’interno delle varie asset class poi, ho applicato ulteriore diversificazione (quindi l’azionario per esempio è suddiviso tra globale, Cina, Paesi emergenti, Europa, per settori, per megatrend ecc…).

Diversificazione per importi

Anche qui, tipicamente il “money management” (per usare un termine tecnico) è importantissimo soprattutto nelle fasi delicate di mercato. Questo prevede, tra le varie cose, il pesare sempre gli importi da destinare alla singola asset class (ed al singolo strumento) per avere una buona diversificazione. Perciò stabilisco innanzitutto quali sono le asset class “strategiche “ (quindi l’ossatura, da mantenere a lungo termine ed incrementare senza vendere) e quelle “tattiche” (più di breve termine, con pesi più contenuti e da girare in logica più di trading).

A questo proposito, sempre per restare sul mio portafoglio, a livello di asset strategici, considerate che lo strumento che pesa maggiormente cuba il 9.15% del totale, altri strategici intorno al 5%, mentre per i tattici non vado oltre il 3% per ciascun singolo strumento.

Orizzonte temporale adeguato

Ho iniziato a costruire questo portafoglio nel 2020 (approfittando in parte dello storno covid) e con la liquidità ancora presente devo dire che effettivamente è ancora un “work in progress”. Detto questo, come sempre ripeto nelle analisi del lunedì mattina, il mio orizzonte temporale va da un minimo di 10 anni a salire, quindi da subito ho dovuto mettere in conto momenti come questo.

Il vantaggio, da questo punto di vista, è che il tempo è un elemento FONDAMENTALE per ottenere risultati, di conseguenza sono tranquillo anche quando i mercati scendono parecchio. Se la domanda che vi sta venendo in mente è ”ma se becchi uno storno verso la fine del periodo cosa fai?”, allora la risposta è che ipotizzando 10 anni di orizzonte, verso i 7-8 inizierà a ridurre l’esposizione al rischio e puntare maggiormente ad un consolidamento.

In ogni caso, come ho spesso ripetuto, pensare oggi di investire sui mercati senza avere davanti ALMENO 5-6 anni ha davvero poco senso (almeno per me).

L’immagine sotto vale molto più di mille parole...

Piani di accumulo-ingressi frazionati

Ho iniziato sempre nello stesso periodo un piano di accumulo sull’azionario America, ed anche qui devo dire che i momenti di calo come quelli attuali, specie se capitano nelle fasi iniziali di un piano di accumulo, sono davvero una manna dal cielo, perché consentono di accumulare più quote a prezzi inferiori (puoi rivedere la mia analisi sul piano di accumulo qui).

Inoltre, entrare in modo graduale, consente di ridurre tantissimo l’emotività (e quindi gli errori) comportamentali che potremmo commettere perché sopraffatti dalle emozioni.

Gestione emotiva

Ultimo punto, ma forse uno dei più importanti (non a caso stiamo facendo una rubrica settimanale dedicata al tema) è proprio l’emotività.

Capita spesso infatti nelle fasi di forte volatilità di rischiare di uscire dalla propria strategia perché presi dalla paura di perdere soldi (ricordo che diversi studi dimostrano che il dolore della perdita è superiore di 2.5 volte rispetto ai guadagni) e quindi poi una volta fuori dai mercati, come spesso succede, ci capita di perderci letteralmente il rimbalzo (in alcuni casi molto forte, vedi post marzo 2020) che ne consegue.

In conclusione, non esistono (ed è bene ricordarlo più volte) formule magiche, ma seguendo questi semplici concetti, eviteremo nel 90% dei casi di perdere soldi sui mercati.

Alla prossima!

Se ritieni utili le mie analisi, e vuoi ricevere gli aggiornamenti quando le pubblico in tempo reale, clicca sul pulsante SEGUI del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico