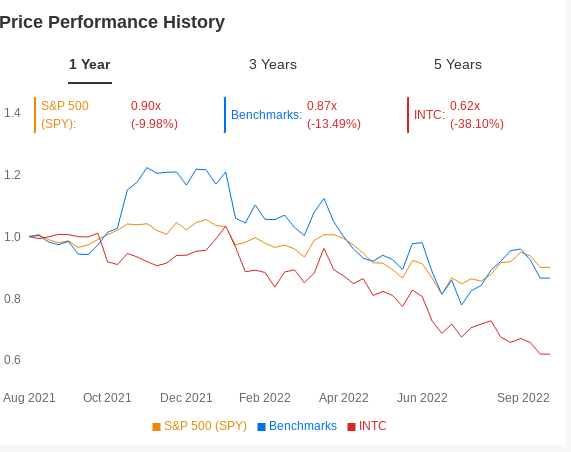

- Il titolo Intel segna -35% quest’anno, con una performance decisamente inferiore ai rivali

- Il debole report sugli utili di Intel e le cupe prospettive a breve termine pesano sul titolo

- Malgrado le brutte notizie, consideriamo l’appeal a lungo termine di Intel

Sembra che gli investitori stiano perdendo fiducia nell’inversione di rotta di Intel Corporation (NASDAQ:INTC). Le azioni del maggiore produttore di chip USA registrano una performance inferiore all’indice di riferimento Philadelphia Semiconductor Index, la più bassa degli ultimi cinque anni.

Con l’economia che va verso un percorso difficile, è dura restare positivi su questo settore, altamente ciclico, il cui destino è strettamente legato all’economia.

Ma la performance delle azioni Intel mostra chiaramente che gli investitori stanno diventando più bearish sulla compagnia con sede a Santa Clara, California. E forse non credono che l’amministratore delegato Pat Gelsinger avrà successo con l’inversione di rotta.

Fonte: InvestingPro

Dopo aver dominato l’industria dei semiconduttori per decenni, Intel ha perso il suo vantaggio competitivo negli ultimi anni, non essendo riuscita a lanciare sul mercato i suoi chip più avanzati prima di rivali come Taiwan Semiconductor Manufacturing (NYSE:TSM). Gelsinger, che ha preso il timone della compagnia l’anno scorso, ha promesso di ripristinare la leadership della società nella produzione avanzata, spendendo decine di miliardi di dollari per costruire nuove fabbriche negli Stati Uniti e in Europa e per ristrutturare quelle vecchie.

Sul breve periodo, gli investitori non sembrano entusiasti della nuova direzione della compagnia. Ed hanno dei buoni motivi. Le vendite di Intel nel trimestre terminato il 30 giugno sono crollate del 22%, decisamente sotto la stima media degli analisti. Gli utili per azione, esclusi alcuni elementi, sono scesi a 0,29 dollari, meno della metà di quanto avevano previsto gli analisti.

Perdita della partecipazione di mercato

Sebbene gli investitori si aspettassero che un tonfo dei PC avrebbe pesato sulla performance di Intel quest’anno, un inatteso calo del 16% del fatturato dei costosi chip da server per i data center dimostra che la compagnia continua a perdere partecipazione di mercato a vantaggio dei rivali, come Taiwan Semiconductor Manufacturing e Samsung Electronics (OTC:SSNLF).

Le vendite del secondo trimestre della divisione data center di Intel (da cui la società genera un’enorme fetta di profitti) sono scese a 4,6 miliardi di dollari, meno dei 6,04 miliardi attesi dagli analisti. La società si aspetta che l’attività data center cresca più lentamente rispetto al mercato complessivo dei server quest’anno.

Un altro problema che potrebbe tenere il titolo Intel sottotono è la riduzione dei margini della società. I margini lordi, la percentuale di ricavi restanti sottraendo il costo di produzione, un segnale chiave dello stato di salute di una società manifatturiera, dovrebbero essere pari a circa il 49% quest’anno.

Questo dato sarebbe piuttosto allettante in altre industrie, come il settore automobilistico, ma è 10 punti percentuali al di sotto dei livelli storici di Intel. Nonché di alcuni dei rivali. Texas Instruments (NASDAQ:TXN) sfiora il 70% ed Advanced Micro Devices (NASDAQ:AMD) prevede di raggiungere il 51% quest’anno.

Un’opportunità di acquisto?

Malgrado tutta la negatività rispecchiata nel malconcio titolo Intel, dobbiamo considerare il suo appeal a lungo termine. Per via della rivalità USA-Cina, la produzione di chip è diventata una questione di sicurezza nazionale, con un supporto bipartisan per incrementare la produzione locale.

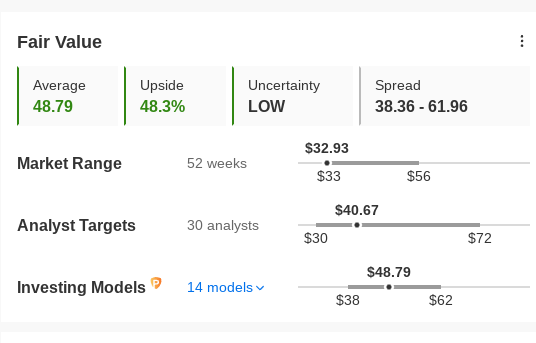

Fonte: InvestingPro

Il Presidente Joe Biden il mese scorso ha firmato una legge che comprende circa 52 miliardi di dollari per incentivare ricerca e sviluppo di semiconduttori, e l’ha definito “un investimento sull’America”. La legge dovrebbe convogliare ingenti somme verso la costruzione delle fabbriche Intel in Ohio ed Arizona.

Altro sviluppo positivo: Intel la scorsa settimana ha firmato un accordo di finanziamento da 30 miliardi con la Brookfield Asset Management Inc (TSX:BAMa), per finanziare l’espansione delle sue fabbriche.

Questo accordo indica che grossi investitori ripongono fiducia nell’inversione di rotta della società. I finanziamenti inoltre allenteranno le pressioni su Intel per tagliare il dividendo da 1,46 dollari ad azione mentre i ricavi scendono e la società cerca di espandersi.

L’analista di Needham Quinn Bolton, ribadendo il rating “buy” su Intel, con un price target di 40 dollari, in una recente nota scrive che la partnership spingerà i flussi di cassa disponibili della compagnia.

Morale della favola

La debole performance del titolo Intel mostra chiaramente che gli investitori non sono ancora disposti a scommettere che Gelsinger avrà successo con l’inversione di rotta. Allo stesso tempo, è difficile immaginare Intel come spacciata, considerata la sua dimensione e la sua importanza per l’economia statunitense. Iniziare una piccola posizione long non è una cattiva idea quando i sentimenti sono troppo bearish, secondo me.

Nota: Haris Anwar non possiede azioni Intel.