Di recente abbiamo scritto sui “decenni perduti del Giappone” per capire meglio perché il PIL del Giappone è inferiore a quello del 1995 e perché ci sono voluti 35 anni perché il suo mercato azionario raggiungesse il recente record.

Molti opinionisti sostengono che gli Stati Uniti stiano seguendo la strada del Giappone. Un percorso che comprende un’economia stagnante, un enorme debito pubblico e una banca centrale che deve dominare i mercati finanziari per tenere a galla l’economia e i mercati finanziari.

Si tratta di un’opinione fondata. Il governo degli Stati Uniti ha un debito eccessivo ed è sempre più negligente nella gestione del bilancio. Inoltre, il tasso di crescita economica del Paese è in calo da trent’anni e il dominio fiscale sta diventando la norma, non l’eccezione.

Anche se ci troviamo su un percorso simile a quello del Giappone, non siamo altrettanto lontani. Ci sono molte differenze tra il Giappone e gli Stati Uniti che vale la pena considerare.

Le bolle degli asset non sono tutte uguali

Al centro dei problemi attuali del Giappone ci sono le enormi bolle immobiliari e azionarie scoppiate nel 1989.

Per apprezzare l’enormità delle bolle, si consideri quanto segue, tratto dall’articolo di Ben Carlson The Biggest Asset Bubble In History.

Dal 1956 al 1986 i prezzi dei terreni in Giappone sono aumentati del 5000%, anche se in quel periodo i prezzi al consumo sono solo raddoppiati.

By 1990 the Japanese real estate market was valued at 4x the value of real estate in the United States, despite being 25x smaller in terms of landmass and having 200 million fewer people.

La stessa Tokyo era alla pari con gli Stati Uniti in termini di valori immobiliari.

Si stima che i terreni del Palazzo Imperiale valessero più dell’intero valore immobiliare della California o del Canada al picco del mercato.

C’erano più di 20 golf club con un costo di iscrizione superiore a 1 milione di dollari.

Nel 1989 il rapporto P/E del sito Nikkei era pari a 60x per gli utili a 12 mesi.

Nel 1980 il Giappone rappresentava il 15% della capitalizzazione del mercato azionario mondiale. Nel 1989 rappresentava il 42% dei mercati azionari globali.

Nel periodo 1970-1989, le società giapponesi a grande capitalizzazione hanno registrato una crescita annua superiore al 22%. Le small cap sono aumentate di circa il 30% all’anno. Per 20 anni!

Le azioni sono passate dal 29% del PIL giapponese nel 1980 al 151% nel 1989.

Il Giappone era scambiato con un rapporto CAPE di quasi 100x, più del doppio di quello degli Stati Uniti durante l’apice della bolla delle dot-com.

La scossa di assestamento avrebbe potuto essere affrontata in molti modi, ma in fondo si trattava di decidere se pagare un caro prezzo in un breve periodo o se ammortizzare i costi nell’arco di decenni. Gli Stati Uniti hanno scelto la seconda opzione, salvando le loro banche e affidandosi a una massiccia spesa pubblica per isolare l’economia.

Negli ultimi 25 anni sono scoppiate le bolle delle dot com e dei subprime negli Stati Uniti. Pur essendo economicamente costose, le bolle erano minori rispetto a quelle del Giappone. Di conseguenza, quando sono scoppiate, le conseguenze economiche e finanziarie sono impallidite rispetto a quelle del Giappone.

Settore bancario

Le bolle immobiliari e azionarie sono state sostenute da una massiccia leva finanziaria attraverso i prestiti bancari. Quando il valore degli asset è crollato, il debito che li sosteneva era spesso privo di valore. Il sistema bancario sarebbe crollato se le banche avessero cancellato i prestiti inesigibili. Il governo ha cercato di tenere il sistema bancario al riparo. In sostanza, le banche non dovevano riconoscere le perdite. Tuttavia, i prestiti non performanti sono rimasti nei loro libri contabili, ostacolando in modo significativo le loro capacità di prestito.

A paralizzare ulteriormente le banche sono state le politiche monetarie della BOJ, che hanno mantenuto i tassi di interesse a zero e sotto lo zero per lunghi periodi. Il risultato è stato una curva dei rendimenti piatta. Oltre a limitare la capacità di erogare prestiti, le politiche della BOJ hanno ridotto drasticamente l’incentivo finanziario a farlo. L’economia privata giapponese non potrebbe contribuire alla crescita nella misura in cui è possibile se il settore bancario fosse sano e incentivato a concedere prestiti.

Al contrario, le banche statunitensi sono sane e ben capitalizzate. Inoltre, la Fed è molto attenta alla quantità di riserve presenti nel sistema bancario ed è pronta a fornirne altre in caso di necessità. Le riserve sono l’alimento di cui le banche hanno bisogno per fare prestiti.

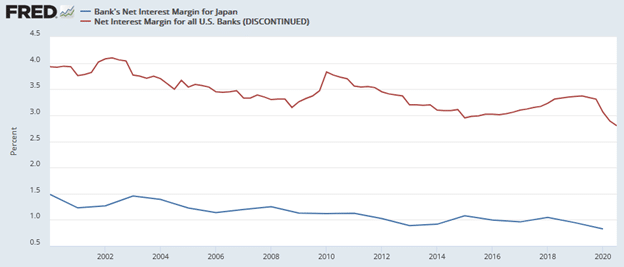

Il grafico seguente mette a confronto il margine di interesse netto delle banche giapponesi e americane per mostrare quanto sia maggiore l’incentivo finanziario a concedere prestiti rispetto ai concorrenti giapponesi.

A meno che non si verifichi una crisi finanziaria significativa, non c’è motivo di aspettarsi che le banche statunitensi siano limitate come quelle giapponesi.

Capitalismo di Stato

Come si è detto nella sezione precedente, le banche giapponesi hanno avuto una capacità di prestito minima per gran parte degli ultimi 35 anni. A causa del loro status di zombie, il governo era fortemente obbligato a promuovere la crescita economica. Di conseguenza, il governo ha svolto un ruolo molto più significativo nella gestione dell’economia rispetto a quello tipico di un’economia capitalistica.

Un principio fondamentale del capitalismo è che quando il libero mercato stabilisce i prezzi in base alla domanda e all’offerta di beni e servizi, può allocare in modo più efficiente le risorse ai loro usi più produttivi. In genere, l’uso più produttivo delle risorse favorisce la crescita economica e consente di ottenere salari più alti e un’ampia distribuzione della ricchezza. L’interferenza del governo riduce il valore del capitalismo, poiché spesso il capitale non viene destinato agli usi più produttivi.

Le politiche del secondo dopoguerra

Dopo la Seconda Guerra Mondiale, il Giappone ha seguito il percorso del capitalismo, ma a guida statale. Questo era probabilmente necessario nei dieci o due anni successivi alla guerra, poiché il Paese era fisicamente ed emotivamente devastato. Il Giappone ha tratto immensi benefici dalla spinta del governo verso una rapida industrializzazione e uno sviluppo economico. Ma attraverso la politica monetaria allentata, la deregolamentazione finanziaria, gli incentivi fiscali e la spesa per le infrastrutture, le sue politiche hanno svolto un ruolo cruciale nel gonfiare le bolle immobiliari e azionarie.

Dopo la bolla, il governo è stato chiamato a stimolare l’economia. La loro interferenza ha finito per provocare un’allocazione improduttiva delle risorse che, a lungo termine, ha probabilmente ridotto l’attività economica, prolungando così la loro debolezza.

La forma di capitalismo degli Stati Uniti non è così pura come potrebbe essere, ma non è neanche lontanamente dettata nella stessa misura del Giappone. La Fed e il governo riducono il valore del capitalismo e certamente favoriscono la speculazione e la leva finanziaria. Ma non hanno ancora creato politiche che inducano bolle come quelle che il Giappone ha visto negli anni ‘80.

Lo yen contro la valuta di riserva mondiale

US dollar è la valuta di riserva del mondo, e questo comporta enormi vantaggi e complicazioni. Nel nostro articolo La nostra moneta è il problema del mondo discutiamo del valore della valuta di riserva per gli Stati Uniti.

Le nazioni straniere accumulano e spendono dollari attraverso il commercio. Tengono a disposizione dollari in più per gestire le loro economie e limitare gli shock finanziari. Questi dollari, noti come riserve in eccesso, sono investiti principalmente in investimenti denominati negli Stati Uniti, dai depositi bancari ai titoli del Tesoro americano e a un’ampia gamma di altri titoli finanziari. Con l’espansione dell’economia globale e l’intensificarsi degli scambi commerciali, sono stati necessari ulteriori dollari. Di conseguenza, le riserve di dollari stranieri sono cresciute e sono state prestate all’economia statunitense.

Per rendere il mondo ancora più dipendente dal dollaro, molti paesi e società straniere emettono debito denominato in dollari per facilitare gli scambi e sfruttare la liquidità dei mercati dei capitali americani.

In definitiva, gli Stati Uniti dispongono di una fonte costante di capitale per finanziare i nostri debiti, sostenere i nostri mercati di attività e sostenere l’economia. Lo yen giapponese non offre questi vantaggi al Giappone.

Altri fattori

In “I decenni perduti del Giappone, abbiamo discusso delle sfide demografiche del Giappone. In sintesi, il Giappone ha una popolazione che invecchia, con bassi tassi di natalità e un tasso di immigrazione esiguo. Questi e altri fattori hanno portato a un calo demografico che pesa sulla crescita economica. Sebbene anche gli Stati Uniti debbano affrontare venti demografici che hanno e avranno un impatto negativo sulla crescita economica, essi non sono così pronunciati come quelli del Giappone.

Gli Stati Uniti hanno un’economia molto più ampia e diversificata. Ciò è dovuto in parte alla ricchezza di risorse naturali. L’economia statunitense comprende un’ampia gamma di settori, tra cui la tecnologia, la finanza, la produzione, l’agricoltura e i servizi. L’economia giapponese, invece, è fortemente incentrata sull’industria manifatturiera e sulle esportazioni.

Diverse differenze culturali influenzano anche le politiche economiche e i comportamenti dei consumatori e delle imprese. La cultura aziendale in Giappone è caratterizzata da contratti di lavoro a vita e da stretti rapporti tra aziende e banche (keiretsu). La popolazione giapponese enfatizza il consenso e l’armonia. Al contrario, gli Stati Uniti hanno una cultura più competitiva, incentrata più sull’individuo che sulla nazione.

Sintesi

La dominanza fiscale, in base alla quale la Federal Reserve deve aiutare il Tesoro a finanziare i propri debiti a costi ragionevoli, è ormai alle porte. Il Giappone ha fatto affidamento sulla dominanza fiscale per 35 anni. Questo è uno dei pochi indizi che indicano che gli Stati Uniti sono sulla strada del Giappone.

Tuttavia, come abbiamo scritto, le nostre nazioni presentano differenze significative. Sebbene il nostro percorso sia simile a quello del Giappone, le nostre strade saranno diverse. Poiché non abbiamo percorso la stessa strada del Giappone, abbiamo il tempo di imparare le loro lezioni e di correggerle. Questo accadrà?