Oltre ad essere stato un anno negativo per le azioni, il 2022 verrà ricordato soprattutto per le performance delle obbligazioni.

I bond su tutte le scadenza stanno infatti affrontando dei drawdown mai visti prima, creando picchi di volatilità che non si osservavano dal 2009.

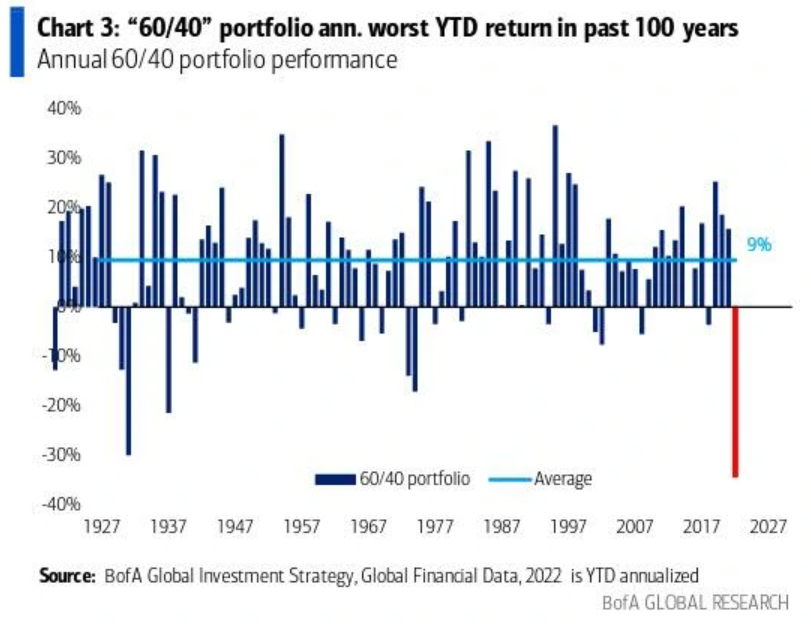

Il calo combinato di azioni e obbligazioni ha inoltre creato molta difficoltà a tutti quegli investitori che hanno messo i propri risparmi in un portafoglio 60/40. Si tratta, anche in questo caso, della peggior annata per questa tipologia di allocazione. Che cosa dobbiamo aspettarci ora?

Che cosa dobbiamo aspettarci ora?

Molto dipenderà dalle future scelte della Fed. Se, come ormai molti prevedono, l’economia statunitense dovesse entrare in una recessione, la Banca Centrale potrebbe spostarsi verso una politica monetaria più accomodante, che potrebbe quindi dare nuova spinta alle obbligazioni.

Dobbiamo inoltre considerare che ad una ripresa del mercato obbligazionario solitamente fa seguito, con mesi di ritardo, anche il bottom di quello azionario.

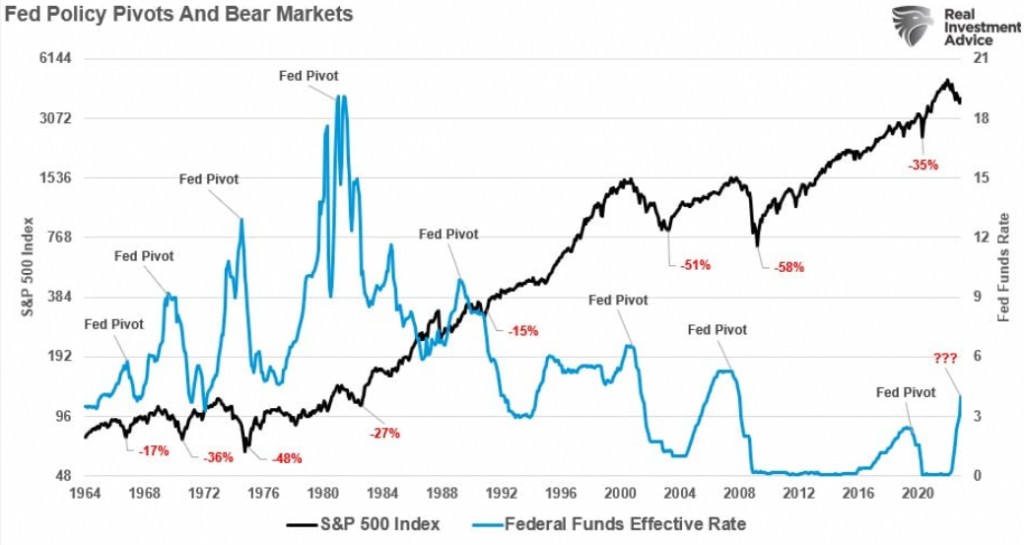

Come si osserva dal grafico seguente, i mercati ribassisti tendono però a concludersi solo dopo la riduzione significativa dei tassi da parte della Fed

In altri termini, questo vuol dire che dopo il pivot della Fed potremmo vedere ancora per un po’ il mercato scendere. Storicamente passano diversi mesi di ulteriori cali dal primo taglio dei tassi al bottom del bear market.

Anzi, a dir la verità, come si osserva da questo grafico, quando la Fed taglia i tassi di interesse non siamo nei pressi della fine dei “mercati ribassisti”, ma piuttosto l’inizio.

Come mostra il grafico di seguito, al Pivot della Fed fa seguito un periodo di declino del mercato.

Questo fatto ha anche una spiegazione logica. Solitamente quando la Fed si trova a tagliare i tassi è perché qualcosa si è rotto nell’economia reale. In altri termini, una recessione è in corso.

I mercati cominciano così a soffrire non più per una Fed aggressiva ma per un’economia debole che si traduce in scarsi risultati aziendali.

Attualmente il primo taglio dei tassi è previsto per metà 2023.

Sul fronte inflazione, gli ultimi dati rilasciati sull’inflazione cominciano a mostrare i primi segni duraturi che qualcosa sta cambiando.

Un altro dato interessante è che durante gli ultimi cinque cicli di aumento dei tassi da parte della Fed, i rally delle obbligazioni sono iniziati in media 206 giorni prima del primo allenamento vero e proprio delle politiche monetarie.

Ci aspettano mesi molto interessanti.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Il peggior anno per le obbligazioni. Forse qualcosa sta per cambiare?

Pubblicato 20.12.2022, 18:26

Il peggior anno per le obbligazioni. Forse qualcosa sta per cambiare?

Annuncio di terzi. Non è un'offerta o una raccomandazione di Investing.com. Consultare l'informativa qui o

rimuovere gli annunci

.

Ultimi commenti

quindi sempre ribasso e

a da passa' a nuttata

bell articolo riepilogativo

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.