- La Fed ha sbagliato nel 2021, focalizzandosi troppo sull’offerta e non abbastanza sulla domanda.

- La Fed può rallentare la velocità, ma ciò implica perdite di posti di lavoro e/o erosione della fiducia dei consumatori.

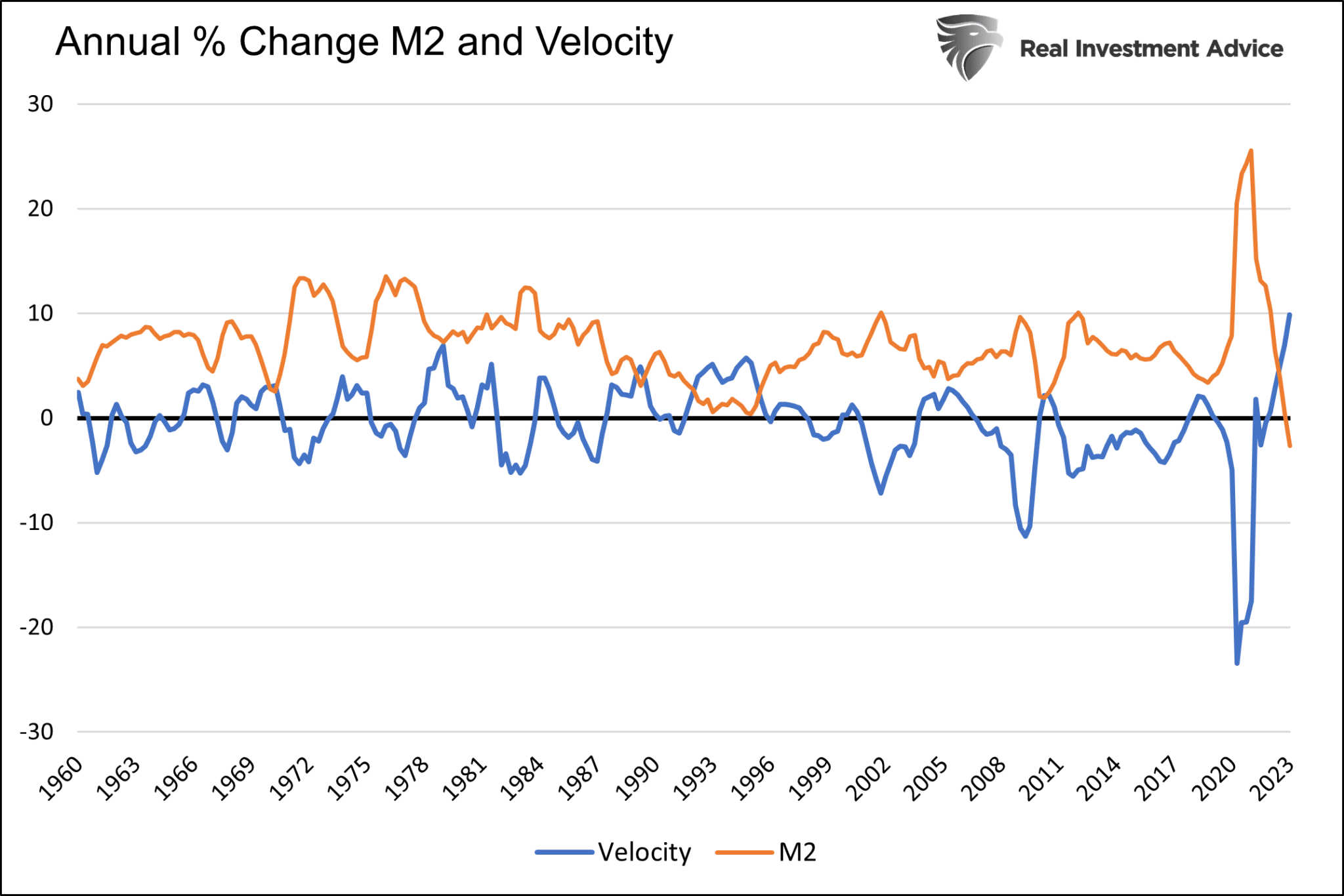

- Prevedere la massa monetaria e la velocità porta ad una previsione completa sull’inflazione.

- Il prodotto delle entrate marginali del debito senza dubbio scenderà con la scadenza di oltre 20.000 miliardi di dollari di debiti USA nei prossimi due anni che dovranno essere riemessi a tassi di interesse più alti. Dovendo destinare più capitale in pagamenti degli interessi da investimenti produttivi si indebolisce la produttività, fattore chiave della crescita economica. Per gli analisti azionari, pensate a questo dato come il ritorno sul capitale.

- La crescita dei prestiti rallenterà considerevolmente insieme ad un indebolimento dell’attività economica. Sebbene non sia menzionato nel report, la crisi bancaria regionale causerà un rallentamento della crescita dei prestiti.

- In conseguenza di questi due aspetti, la velocità, e dunque l’inflazione, dovrebbero scendere. Inoltre, considerato il desiderio della Fed di stroncare l’inflazione, la banca potrebbe avere delle limitazioni nella sua capacità di abbassare i tassi o usare il QE per combattere una crescita debole. E questo darebbe più impeto all’inflazione per scendere.

Molte persone credono che la massa monetaria della nazione sia l’unica causa dell’inflazione. Non capiscono che l’inflazione ha due compagni di ballo. La massa monetaria e la velocità della massa monetaria danzano mano nella mano per determinare il tasso di inflazione.

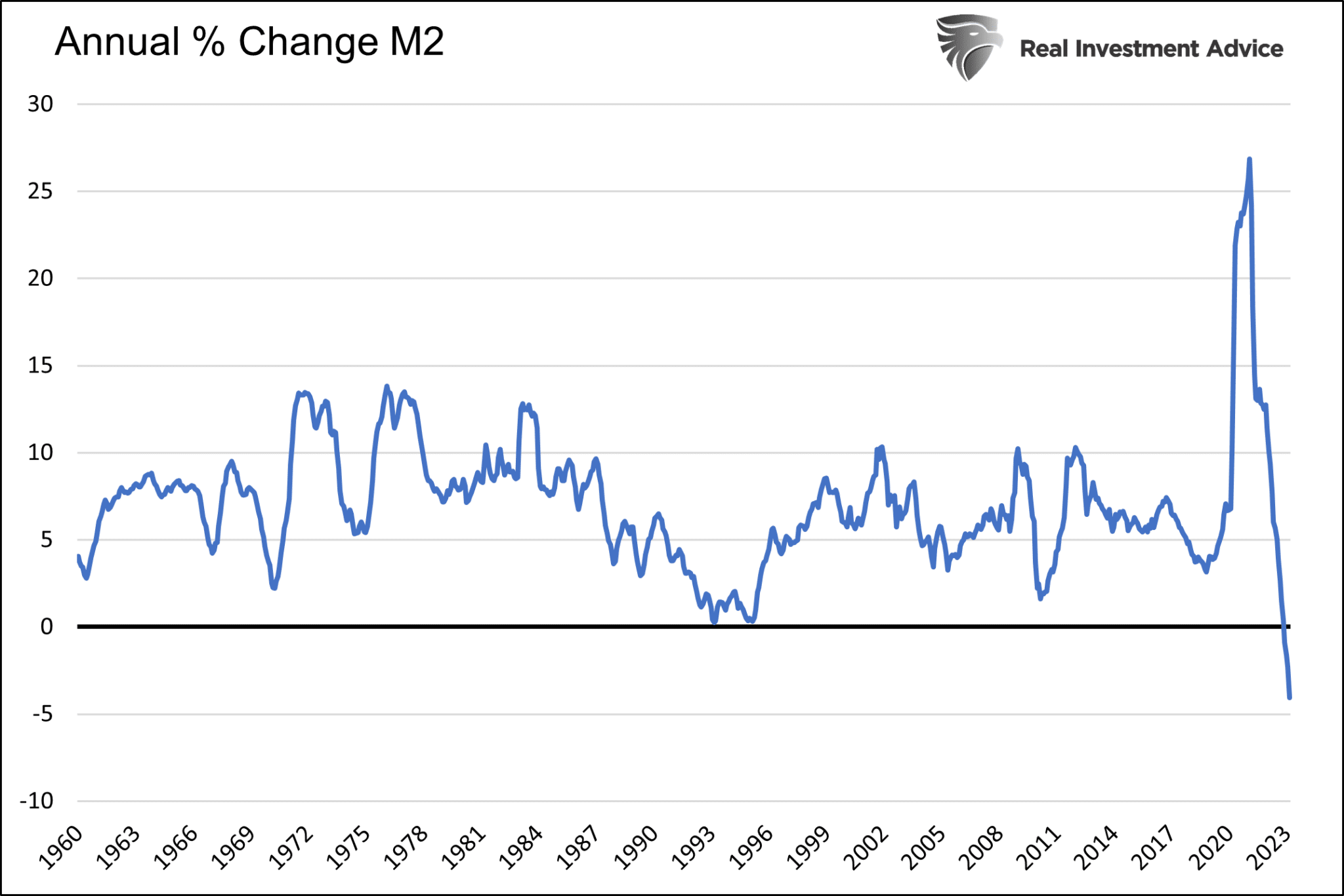

La massa monetaria si sta riducendo per la prima volta almeno dal 1960. Tuttavia, l’inflazione resta appiccicosa. Com’è possibile?

Data l’importanza della velocità monetaria e il suo rapporto con la massa monetaria, cerchiamo di capire meglio la velocità e valutare come potrebbe cambiare nei prossimi mesi.

La forte correlazione tra rendimenti dei bond, inflazione e politica monetaria ci offre più motivi per capire e prevedere la velocità.

Il grosso errore della Fed nel 2021

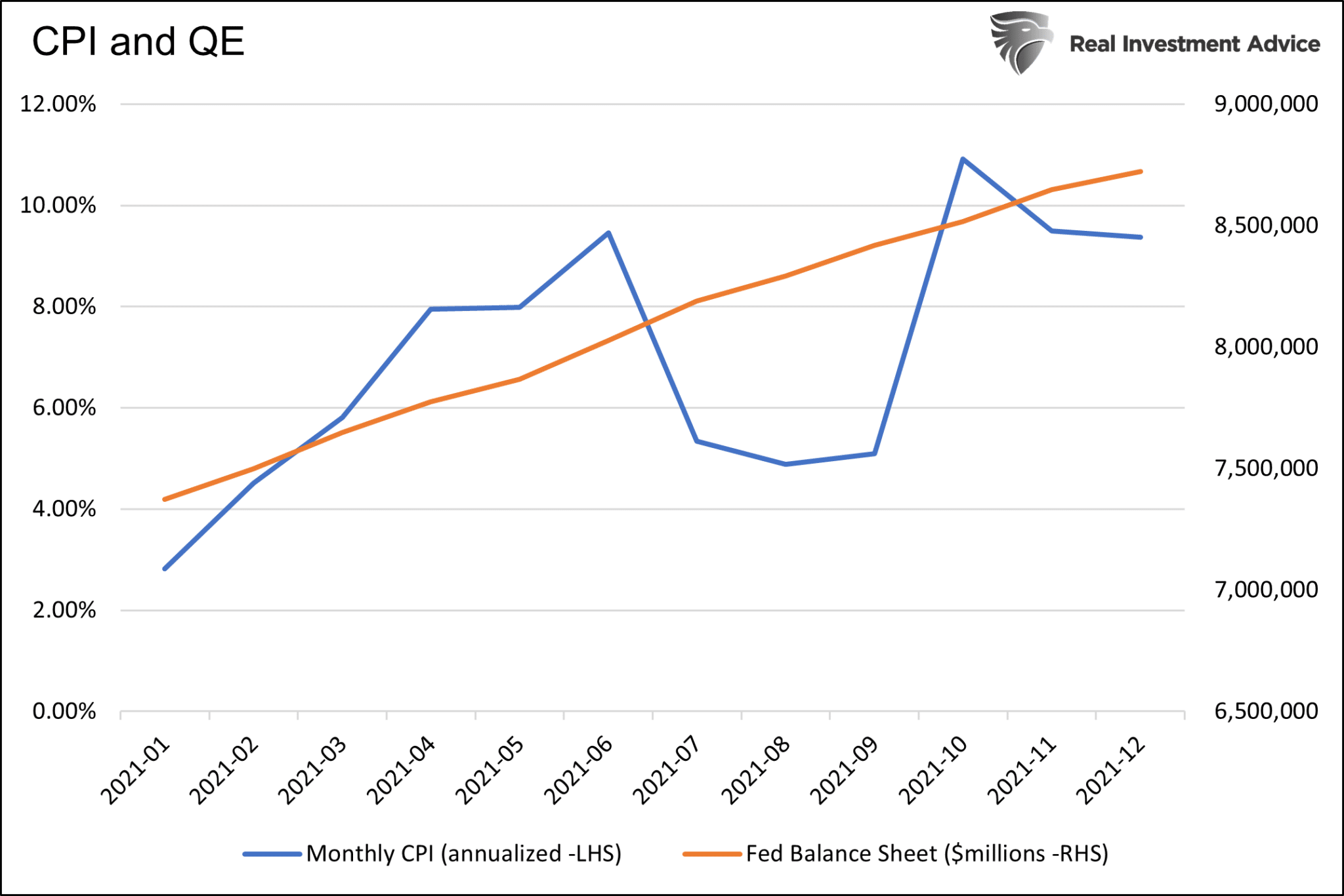

A metà aprile 2021, il BLS riportava che l’inflazione mensile era a +0,66%. Un tasso annuo di quasi l’8%, il quadruplo rispetto all’obiettivo del 2% della Fed. Due settimane dopo il report di aprile, la Fed affermava:

Con l’inflazione al di sotto dell’obiettivo a lungo termine, la Commissione punterà a raggiungere un’inflazione di poco sopra del 2% per un certo periodo, in modo che registri una media del 2% nel tempo e le aspettative sull’inflazione a lungo termine restino ben ancorate al 2%. La Commissione si aspetta di mantenere una posizione di politica monetaria accomodante fino a quando non saranno raggiunti questi obiettivi.

Nessuna preoccupazione, alla Fed o a Wall Street, che il recente rialzo dell’inflazione fosse un problema. Ritenendolo “transitorio”, la Fed aveva lasciato i tassi di interesse a zero ed aveva continuato ad aumentare il possesso di bond di 120 miliardi di dollari al mese (QE). Questa politica monetaria prudente sarebbe continuata per tutto l’anno, come si vede sotto, nonostante l’inflazione più alta in 40 anni.

L’aggettivo “transitorio” veniva usato incessantemente da Powell e da altri membri della Fed per descrivere un previsto breve rialzo dei prezzi.

Supponiamo che la Fed credesse che i problemi delle filiere per la pandemia si sarebbero allentati con le vaccinazioni. E avrà pensato che le spese al consumo alimentate dalla raffica di stimoli fiscali si sarebbero ridotte, e che la domanda sarebbe rapidamente tornata a livelli normali. Quindi, la normalizzazione di offerta e domanda avrebbe fatto tornare i prezzi ai livelli pre-pandemici.

La Fed si sbagliava!

I problemi delle filiere e i livelli delle scorte si sono normalizzati, ma la domanda è rimasta forte.

La Fed ha sbagliato a prevedere la velocità monetaria.

Cos’è la velocità monetaria?

Dice la Fed di St. Louis:

La velocità monetaria è la frequenza alla quale un’unità di valuta viene usata per acquistare beni e servizi prodotti a livello nazionale in un dato periodo di tempo. Se la velocità monetaria è in aumento, allora avvengono più transazioni in un’economia.

Molti esperti finanziari affermano che sia la massa monetaria a trainare l’inflazione. Tuttavia, la velocità, che misura quanto spesso la massa monetaria circola nell’economia, è altrettanto importante. Come mostra il grafico, la massa monetaria sta scendendo ma viene compensata dall’aumento della velocità.

Per capire come massa e velocità determinano i prezzi, chiedetevi in che modo sarebbe influenzata l’inflazione se la Fed stampasse un fantastilione di dollari domani.

E se vi chiedessimo invece cosa succederebbe se la Fed stampasse un fantastilione di dollari ma lo chiudesse immediatamente in cassaforte e lo spedisse nello spazio, la risposta sarebbe la stessa?

Rallentare la velocità è doloroso

L’unico modo per rallentare la velocità è indebolire l’economia e ridurre la fiducia dei consumatori. Sfortunatamente, tassi di interesse più alti e QT non aiutano. Spesso il fattore più importante per la fiducia dei consumatori e per incrementare la propensione a spendere è la situazione occupazionale di una persona.

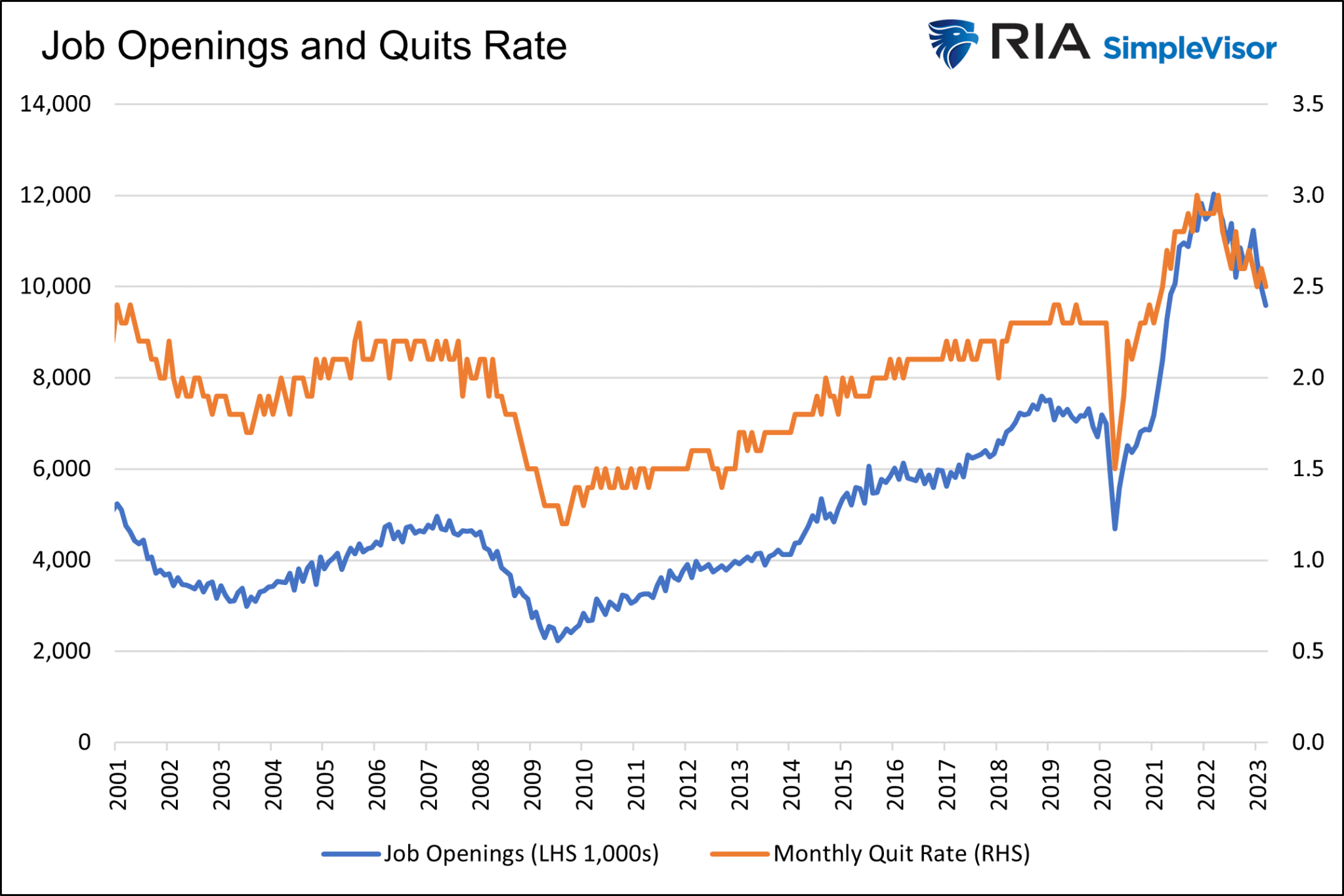

Un mercato del lavoro rigido come quello attuale crea sicurezza e compensi più alti e incentiva i lavoratori a cercare nuove occupazioni con stipendi migliori. Il grafico sotto mostra il numero di posizioni lavorative aperte, e il tasso di licenziamenti è schizzato dopo la pandemia ma si sta moderando. La fiducia dei consumatori scende man mano che il mercato del lavoro si normalizza.

La Fed può controllare la massa monetaria tramite il suo bilancio. Controlla indirettamente la fiducia dei consumatori e delle aziende e la domanda tramite tassi di interesse e commenti.

Per la prima volta da quando ne abbiamo memoria, la Fed ha previsto una recessione. Nei verbali del 22 marzo 2023 si legge:

“Considerata la valutazione dei potenziali effetti economici dei recenti sviluppi nel settore bancario, la proiezione dello staff al momento del vertice di marzo include una lieve recessione che inizierà nel corso di quest’anno, con una ripresa nei due anni successivi”.

Come cambieranno massa monetaria e velocità da qui in poi?

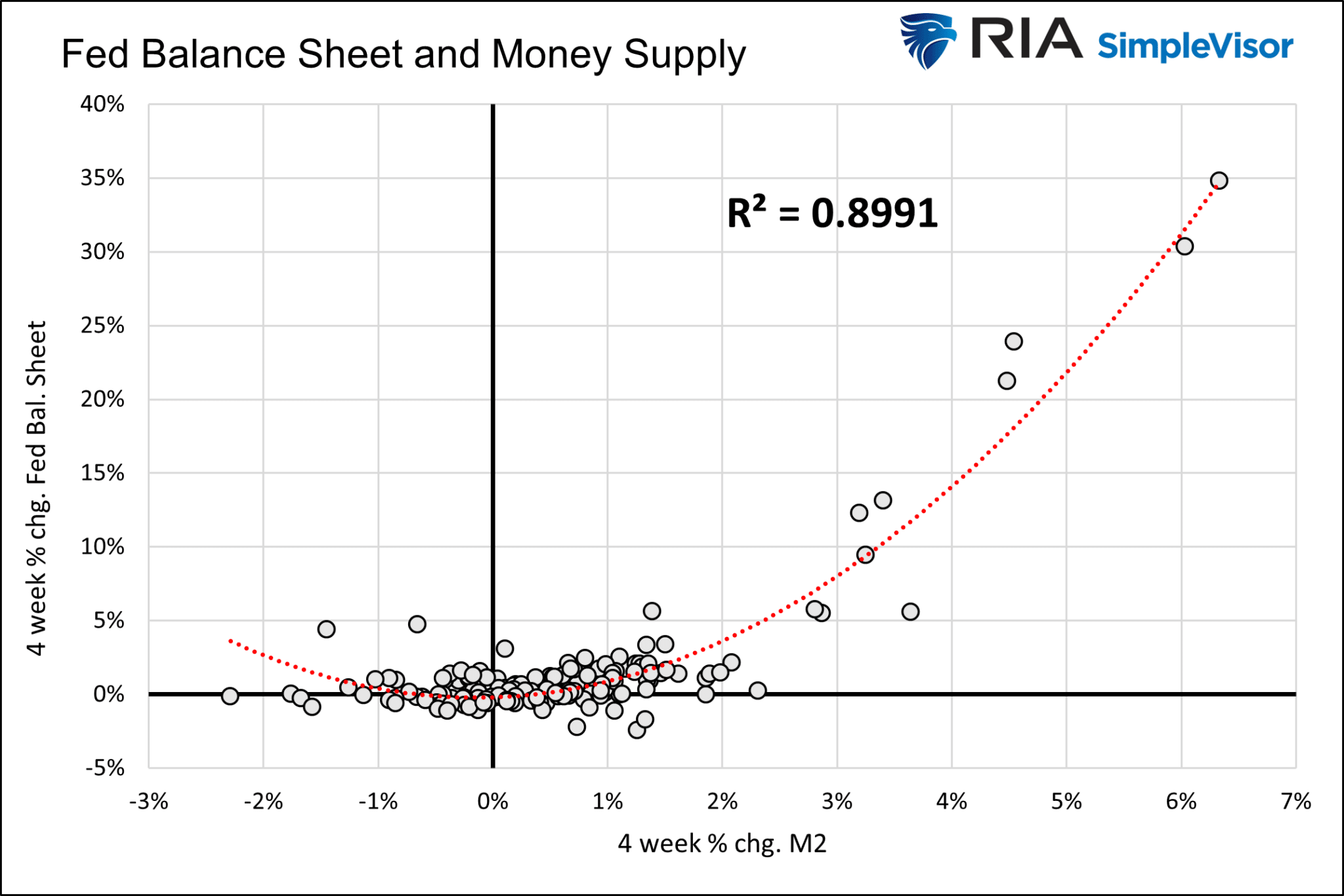

La massa monetaria è relativamente semplice da prevedere. Il grafico sotto mostra che la variazione della dimensione del bilancio della Fed ha un rapporto statisticamente importante con la massa monetaria. La Fed si aspetta che il QT riduca il suo bilancio di 95 miliardi di dollari al mese nell’immediato futuro.

L’altro fattore importante è la crescita del credito. Con l’inasprimento degli standard finanziari e le banche che probabilmente presteranno meno, nonché il QT, la massa monetaria probabilmente continuerà a ridursi.

Velocità

La velocità è in funzione della massa monetaria e dell’attività economica. Per capire meglio come potrebbe cambiare da qui in poi, sintetizziamo la rassegna sul primo trimestre di Hoisington Investment Management:

Per Hoisington, la velocità “è determinata dal prodotto delle entrate marginali del debito e dal rapporto tra prestiti e depositi (L/D)”.

Sintesi

Molti indicatori economici indicano un indebolimento della crescita economica. Inoltre, con la riduzione dei risparmi in eccesso del periodo della pandemia e l’esplosione dei debiti delle carte di credito, i mezzi per spendere e mantenere la velocità elevata diminuiscono.

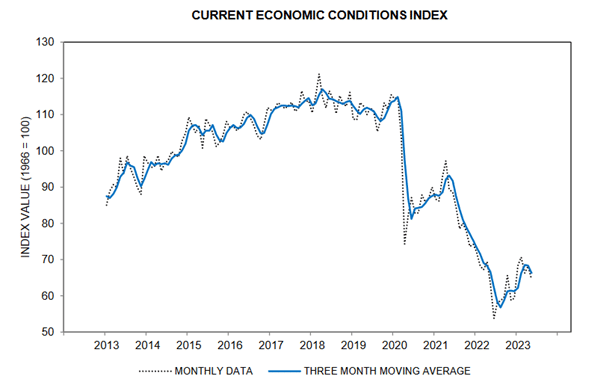

La forza lavoro mostra dei, seppur piccoli, segni di indebolimento. Oltre al grafico JOLTs che abbiamo visto, le richieste iniziali di sussidio di disoccupazione di recente sono salite sopra la media pre-pandemica 2019. L’ultima lettura dell’Università del Michigan sulla fiducia dei consumatori, che vediamo sotto, sta scendendo dopo essere salita negli ultimi 12 mesi.

La massa monetaria continuerà a scendere. La fiducia dei consumatori e delle imprese sta peggiorando e la crescita dei prestiti sta rapidamente rallentando. Di conseguenza, la velocità monetaria probabilmente si invertirà nei prossimi trimestri.

Sfortunatamente, abbiamo bisogno dei dati trimestrali sul PIL per calcolare la velocità, quindi sebbene nel mondo reale la velocità stia scendendo, potrebbero volerci da sei ad otto mesi per vedere il calo.

Se massa monetaria e velocità scenderanno, i tassi di inflazione caleranno. Di conseguenza, bond ed altri titoli e strumenti sensibili ai tassi di interesse probabilmente ne beneficeranno.

Vi lasciamo con la frase finale dell’articolo di Hoisington:

Di conseguenza, con il pattern storico del ciclo finanziario, del PIL e di prezzo/lavoro che procede sul suo cammino ben documentato, il calo di quest’anno dei rendimenti dei Treasury a lungo termine dovrebbe continuare.