Buongiorno a tutti. L’analisi di oggi si concentra sul settore azionario del Real Estate, che ha mostrato una tendenza ribassista per un periodo prolungato. Cercheremo di spiegare le cause delle performance negative e perché il settore potrebbe rappresentare una buona opportunità di investimento per la fine dell’anno. Ho preparato un video per coloro che desiderano approfondire le dinamiche discusse; è possibile trovarlo alla fine di questa pagina. Buona lettura a tutti!

1. ANALISI TECNICA ISHARES US REAL ESTATE ETF

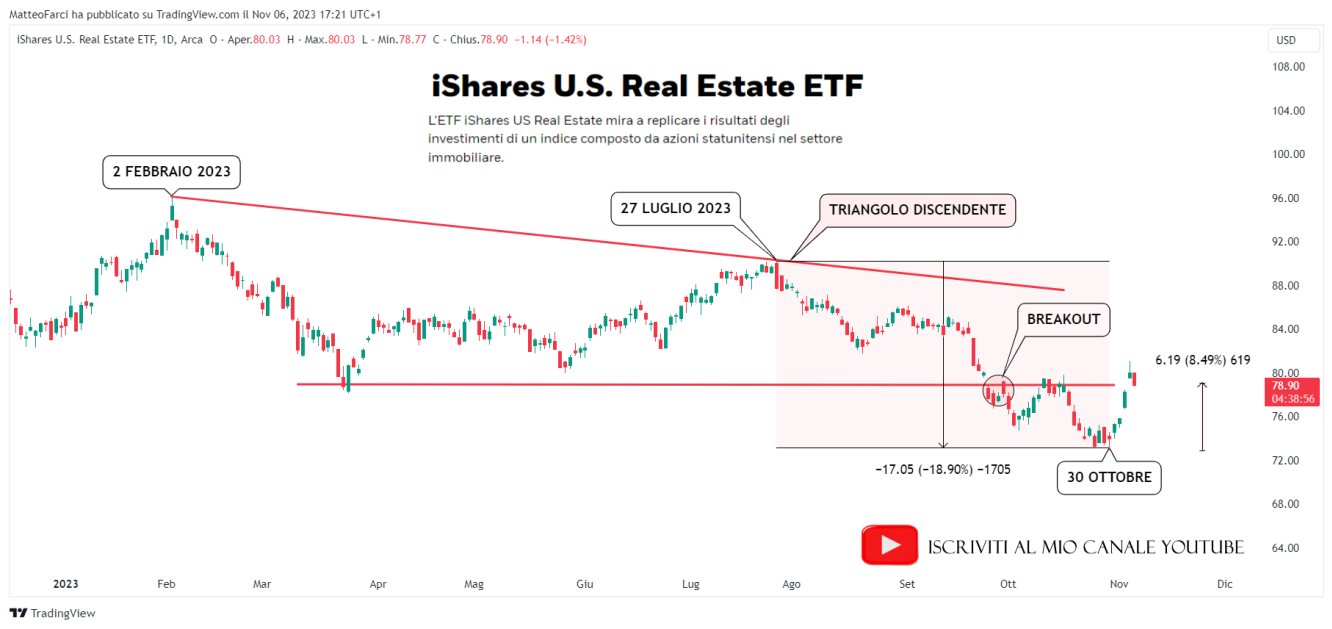

Iniziamo l’articolo analizzando l’Ishares US Real Estate ETF, un ETF americano che replica un indice di azioni immobiliari statunitensi (dal ticker IYR). Come si può vedere nel grafico sottostante, l’ETF ha mostrato una tendenza al ribasso dal 2 febbraio 2023. In particolare, da quel picco, il prezzo ha formato una figura tecnica ribassista nota come “triangolo discendente”. Dal picco del 27 luglio 2023, il prezzo ha subito una forte caduta, culminata nel minimo raggiunto il 30 ottobre, dopo aver rotto il supporto del triangolo. Tra il 27 luglio e il 30 ottobre, l’ETF ha registrato una performance negativa del -18,90%. Tuttavia, il 30 ottobre, abbiamo osservato un breve rimbalzo, con un aumento del +8,49%.

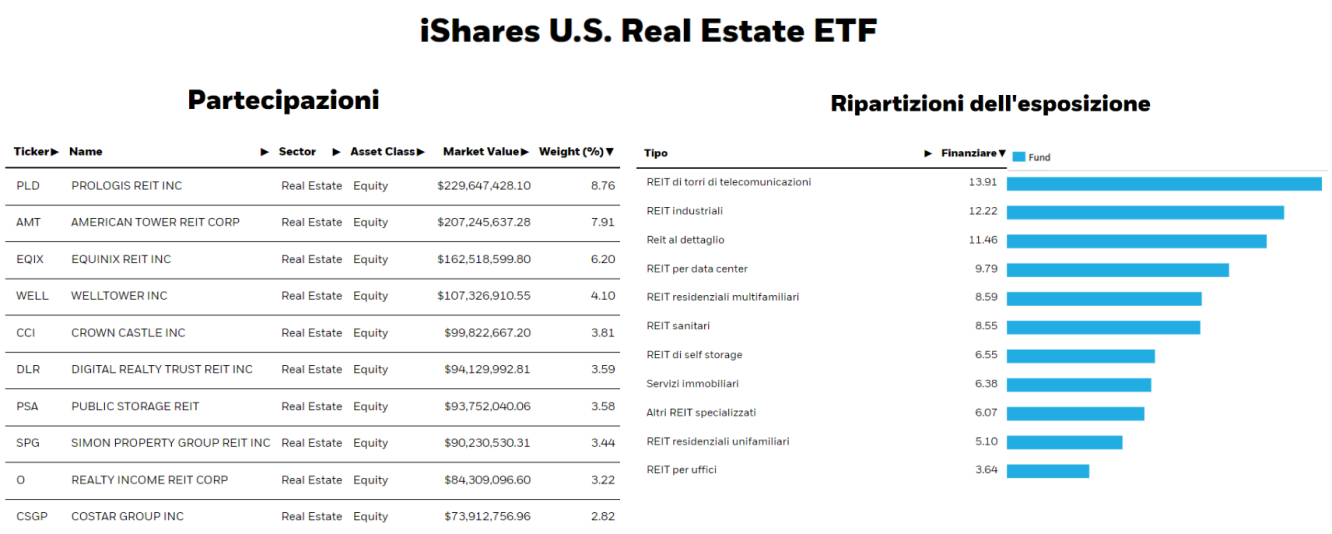

Nella figura seguente, è illustrata la ripartizione dell’esposizione dell’ETF e le prime 10 partecipazioni.

2. COSA SONO I REITS?

Le società che fanno parte dell’ETF sono note come “REITs”, acronimo di “Real Estate Investment Trust”. Esistono tre tipi di REITs:

· Equity REITs: Questi REITs acquistano e gestiscono proprietà immobiliari

· REITs ipotecari: Questi REITs investono in mutui e/o titoli garantiti da mutui

· REITs ibridi: Questi REITs investono sia in proprietà immobiliari che in mutui

Gli Equity REITs generano i loro guadagni principalmente attraverso i canoni di locazione, mentre i REITs ipotecari traggono profitto dagli interessi derivanti dai mutui che forniscono agli operatori del settore immobiliare.

Le società che fanno parte dell’ETF IYR appartengono alla categoria degli equity REITs. Questi possono investire e gestire diversi tipi di immobili:

· REITs di torri di telecomunicazioni: Gestiscono strutture che supportano le antenne per le telecomunicazioni. Un esempio è American Tower (AMT)

· REITs industriali: Gestiscono proprietà industriali come magazzini e centri logistici. Un esempio è Prologis (PLD)

· Retail REITs: Gestiscono immobili al dettaglio come centri commerciali e outlet. Un esempio è Realty Income Corporation (O)

· REITs di data center: Gestiscono centri dati che vengono generalmente affittati a società del settore tech. Un esempio è Equinix (EQIX)

· REITs di self storage: Gestiscono spazi di archiviazione. Un esempio è Public Storage (NYSE:{{8158|PSPSA)

· REITs residenziali: Gestiscono appartamenti e proprietà residenziali. Un esempio è Camden Property Trust (CPT)

· REITs sanitari: Gestiscono strutture sanitarie, tra cui ospedali. Un esempio è Omega Healthcare (OHI)

· Office REITs: Gestiscono spazi per uffici. Un esempio è Boston Properties (BXP)

· Real Estate Services: Questi REITs forniscono vari servizi, tra cui la consulenza immobiliare

3. L’IMPATTO DEI TASSI DI INTERESSE SUI REITs

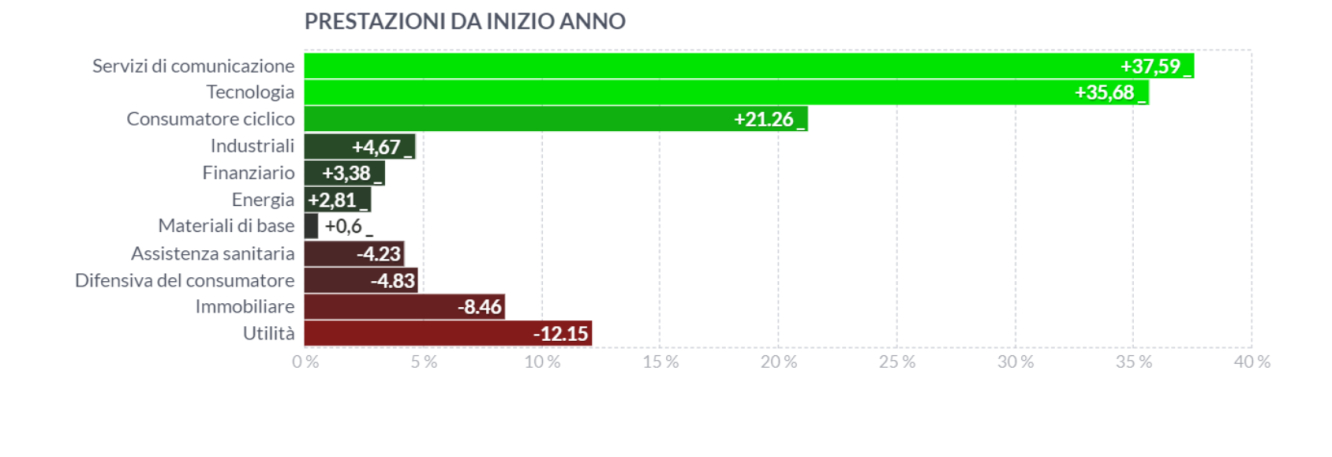

La seguente grafica evidenzia un aspetto importante: il settore immobiliare si posiziona penultimo in termini di performance dall’inizio dell’anno. In particolare, ha registrato una performance negativa del -8.46%.

La grafica successiva rivela un dato significativo: dal gennaio 2022, il settore immobiliare ha continuamente registrato una performance inferiore rispetto al suo indice di riferimento, l’S&P500.

Il settore immobiliare ha registrato performance deludenti a causa dell’aumento dei tassi di interesse. In generale, l’ETF IYR tende a risentire di un aumento delle aspettative di inasprimento della politica monetaria, mentre ne beneficia nel caso opposto.

Per illustrare questo punto, è utile creare un indice di sentiment obbligazionario che rifletta le aspettative di politica monetaria: LDQH/LQD. LQDH è un ETF che replica il movimento di obbligazioni corporate investment grade statunitensi coperte dal rischio “tasso di interesse”, mentre LQD uno che rappresenta il movimento delle stesse obbligazioni, ma senza la copertura da quel rischio.

La logica suggerisce che:

· Se ci sono aspettative di una politica monetaria restrittiva, i bond coperti dal rischio “tassi” realizzeranno una performance migliore rispetto a quelli non coperti. Nel caso opposto, accadrà il contrario

Questa logica è confermata dal grafico successivo, che mostra la correlazione tra LQDH/LQD e i tassi di interesse della Federal Reserve.

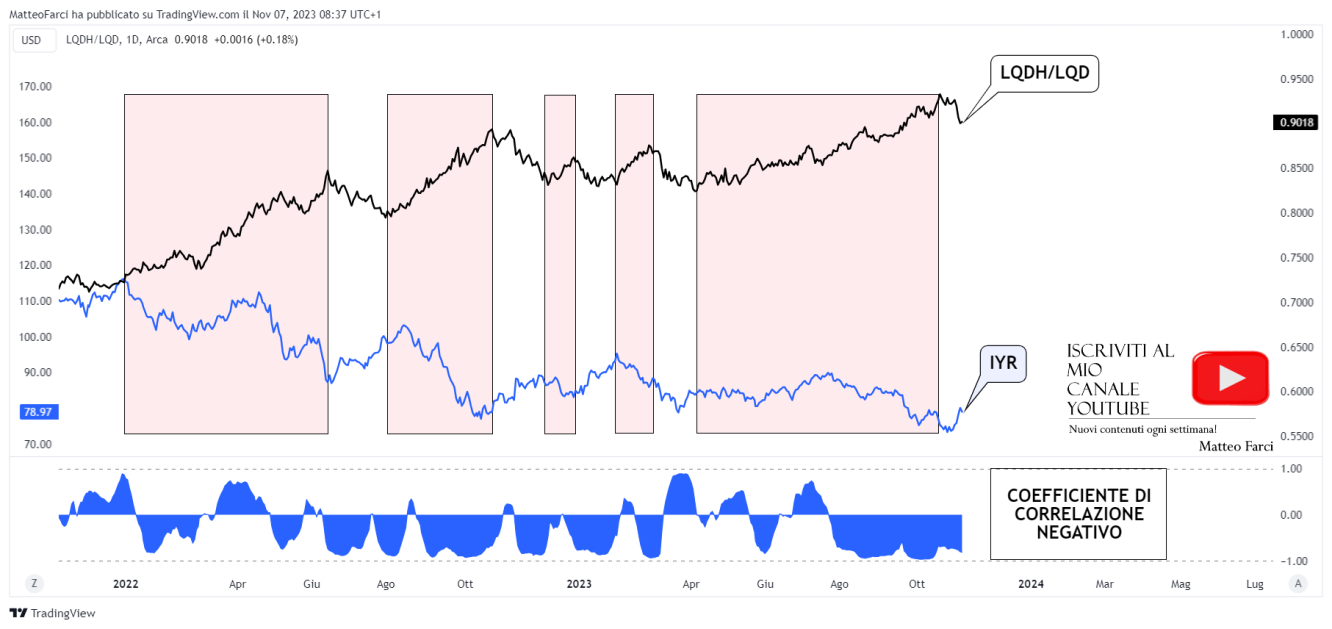

Il grafico seguente illustra chiaramente come l’ETF sui REITs, IYR, abbia realizzato una performance negativa a seguito dell’aumento delle aspettative di politica monetaria restrittiva. Infatti, ogni volta che LQDH/LQD ha registrato un aumento, l’ETF IYR ha mostrato un calo.

Inoltre, l’ETF IYR ha continuamente sottoperformato rispetto al suo benchmark di riferimento, l’S&P500, ogni volta che le aspettative di politica monetaria hanno mostrato una tendenza al rialzo.

Ci sono vari fattori che spiegano perché i REITs tendono a soffrire quando i tassi di interesse aumentano. È risaputo che un innalzamento dei tassi di interesse tende a frenare gli investimenti e i consumi di famiglie e aziende. Questo fenomeno ha un impatto negativo sulla crescita economica, poiché provoca un rallentamento della produzione industriale e delle vendite al dettaglio, entrambi dati importanti che impattano sul PIL.

In un periodo di rallentamento economico, le aziende riducono la domanda di nuovi immobili per la produzione e di punti vendite al dettaglio a causa della contrazione della produzione dei consumi. Questo si traduce in minori profitti per i REITs industriali e retail, che sono tra i più sensibili alle variazioni del ciclo economico.

Anche i REITs di data center, che sono legati alle società tecnologiche, possono risentire dell’aumento dei tassi di interesse. Infatti, con tassi più alti, queste società potrebbero essere meno inclini a indebitarsi per espandersi, riducendo così la domanda di spazi per data center.

Gli office REITs potrebbero risentire di un aumento del tasso di disoccupazione correlato al rallentamento economico, e ciò potrebbe portare a una diminuzione della domanda di spazi per uffici.

Anche i REITs residenziali subiscono l’impatto negativo dell’aumento dei tassi di interesse. Infatti, in un contesto di tassi più alti, molti inquilini potrebbero trovarsi inadempienti, soprattutto a causa dell’aumento del tasso di disoccupazione, che porta a una riduzione del reddito delle famiglie.

Oltre agli aspetti già menzionati, c’è un altro elemento importante da considerare: il settore dei REITs offre alti dividendi agli azionisti, rendendo il settore particolarmente attraente. Tuttavia, un aumento dei tassi di interesse comporta anche un aumento dei rendimenti obbligazionari governativi. Di conseguenza, molti investitori potrebbero scegliere di investire i loro capitali in titoli di stato, che offrono cedole attraenti e sono allo stesso tempo più sicuri rispetto alle azioni.

Un ulteriore aspetto da considerare è che il dividendo è una parte dell’utile societario. Pertanto, se gli utili rallentano, ci si può aspettare che anche i dividendi diminuiscano; questo fornisce un ulteriore incentivo per gli investitori a orientare i loro investimenti verso i titoli di stato.

Un altro aspetto che può influenzare i REITs quando i tassi di interesse aumentano è legato al loro tipico ricorso al debito per l’acquisto di proprietà generatrici di reddito. Se i tassi di interesse salgono, il costo del debito (in particolare il debito variabile) diventa più gravoso, influenzando negativamente i bilanci delle società. Inoltre, con l’aumento degli interessi sul debito, i REITs potrebbero essere meno incentivati a espandersi, il che significa che un aumento dei tassi di interesse può avere un impatto negativo sulla crescita stessa delle società.

4. RALLY DI FINE ANNO: PERCHE’ IL SETTORE IMMOBILIARE POTREBBE RIVELARSI UNA BUONA SCELTA

Se dovesse verificarsi il tanto atteso rally di fine anno, il settore immobiliare potrebbe emergere come uno dei migliori performer. La ragione è semplice: se il rally dovesse avvenire, sarebbe probabilmente scatenato dalle dichiarazioni del presidente della Federal Reserve, Jerome Powell, durante l’ultimo incontro del 1° novembre, accolte positivamente dai mercati.

Come si può notare nel grafico seguente, l’indice di forza LQDH/LQD ha registrato una rottura ribassista della sua trendline rialzista dopo l’ultimo meeting. Nello stesso periodo, IYR ha registrato una performance vicina al +10%.

Se, nelle prossime settimane, LQDH/LQD dovesse continuare a scendere, IYR dovrebbe trarne beneficio, grazie ad aspettative di una politica monetaria meno restrittiva. Una possibile strategia, come illustrato nel grafico seguente, potrebbe considerare LQDH/LQD come un indicatore di riferimento e IYR come un asset su cui applicare la strategia:

1. Attendere un ritracciamento di LQDH/LQD sulla trendline rialzista, che potrebbe diventare una resistenza dinamica, e successivamente attendere un nuovo movimento ribassista.

2. Entrare a mercato su IYR, aspettando un rimbalzo sulla trendline ribassista, che potrebbe diventare un supporto dinamico.

Tutto ciò, ovviamente, presuppone che il coefficiente di correlazione rimanga in territorio negativo.

Concludiamo l’analisi sottolineando che il catalizzatore che ha spinto il settore immobiliare in territorio ribassista potrebbe ora diventare il motore di un possibile rialzo. Ma sarà davvero così?

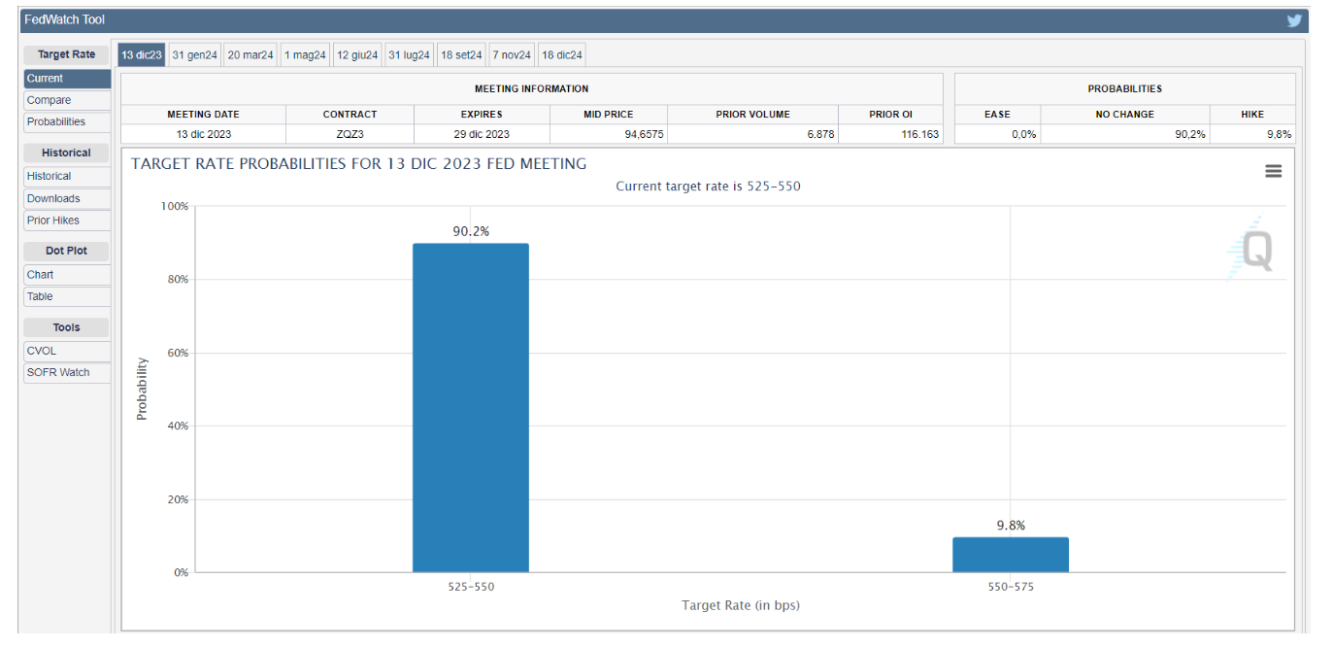

È importante considerare un ulteriore elemento: la riunione del 1° novembre non è stata l’ultima della FED. L’ultimo incontro dell’anno si terrà il 13 dicembre e, come illustrato nel grafico seguente, le previsioni indicano un mantenimento dei tassi tra 525 e 550 punti base (con una probabilità del 90.2%).

Quest’ultima riunione potrebbe determinare il destino del mercato azionario per la fine del 2023, influenzando il famoso rally di Natale.

Per qualsiasi domanda, non esitate a commentare. A presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Rally di fine anno: settore immobiliare una buona scelta?

Pubblicato 08.11.2023, 07:51

Rally di fine anno: settore immobiliare una buona scelta?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.