- I bond decennali USA hanno raggiunto i massimi dal 2007

- Gli indici PMI per l’economia statunitense continuano ad avere un trend negativo

- Intanto, una seduta bearish per il Nasdaq 100 indica un alto rischio di ulteriori ribassi

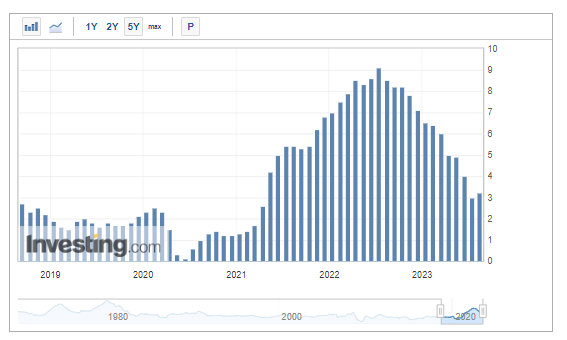

All’inizio della scorsa settimana, i rendimenti decennali USA hanno raggiunto il 4,36%, il massimo in oltre un decennio. Fa parte di un trend in salita a medio termine iniziato ad aprile di quest’anno, alimentato sia da fattori fondamentali che tecnici.

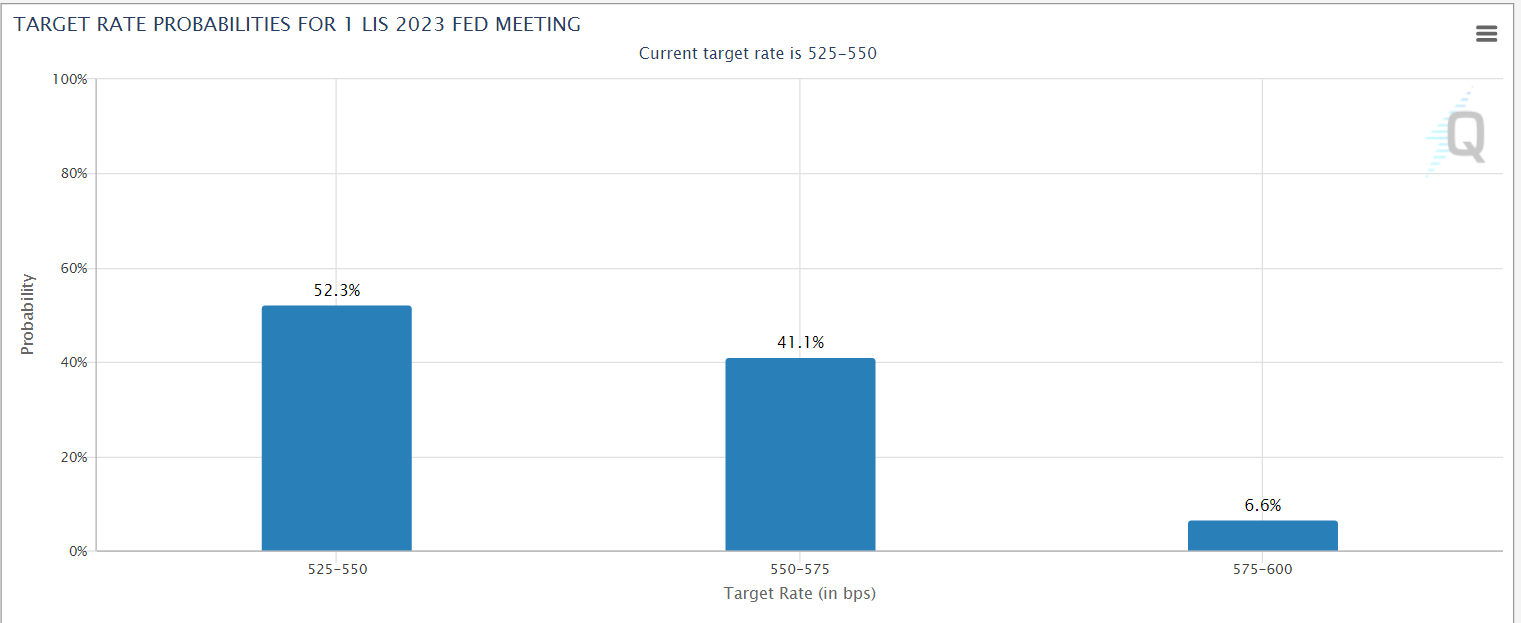

La preoccupazione del mercato per l’aumento delle pressioni inflazionistiche e il loro impatto sulla politica monetaria è il principale fattore dietro al rally dei bond. Al momento, la probabilità di un altro aumento sta salendo ed è già sopra il 40% per il vertice di novembre della Fed.

Fonte: www.cmegroup.com

Di conseguenza, gli indici azionari statunitensi hanno avuto una settimana difficile e il trend ribassista potrebbe rafforzarsi, nonostante la sorpresa positiva dei risultati di Nvidia (NASDAQ:NVDA).

Dove si fermeranno i bond decennali USA?

Il mercato dei bond USA sta lanciando un chiaro segnale che la lotta contro l’inflazione potrebbe essere molto più complicata del previsto. Sebbene i decennali siano scesi nelle ultime sedute, il trend in salita è ancora attivo.

Le ultime letture sull’IPC sono risultate leggermente migliori del previsto ma hanno rivelato il primo aumento mensile su base annua dal luglio scorso.

Ciò indica che, anche se c’è stato un solido avanzamento nel primo semestre, raggiungere l’obiettivo del 2% sarà come scalare una montagna di 8000 metri. Man mano che si sale, guadagnare metri (in questo caso, punti percentuali) sarà sempre più difficile. Se le prossime letture confermeranno l’inversione del trend, potrebbe esserci un altro aumento dei tassi di interesse.

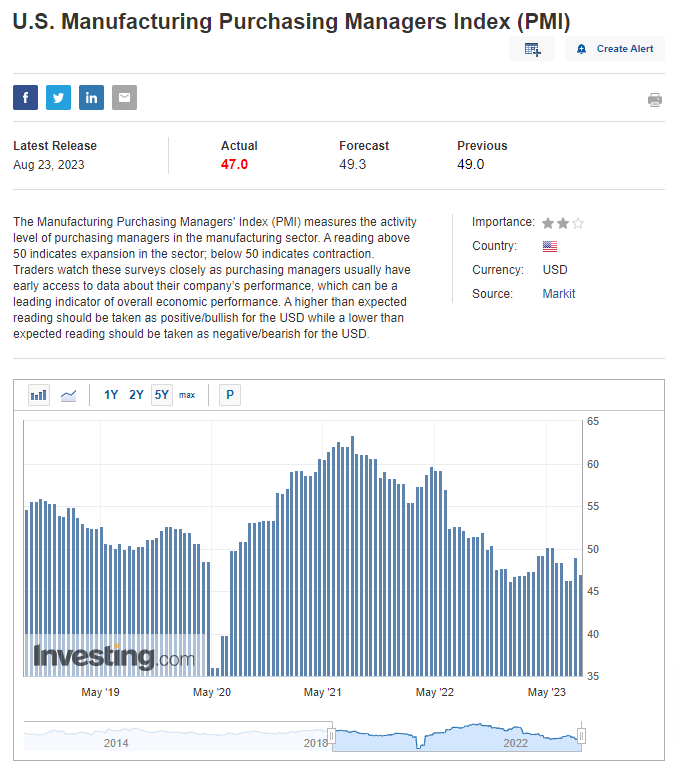

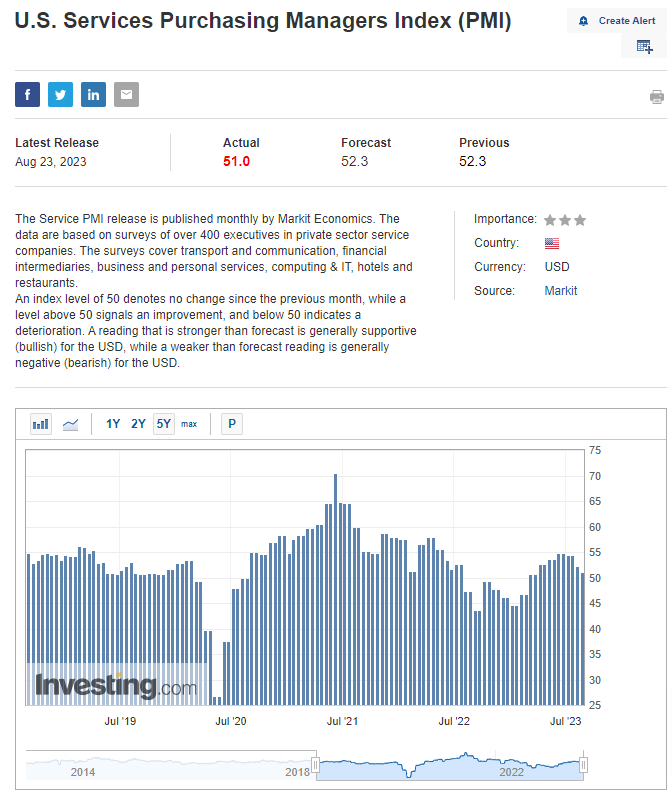

Indici PMI sui servizi USA vicini al livello di 50 punti

Oltre al PIL, i principali fattori che indicano il benessere di un’economia, cioè gli indici PMI sul settore dei servizi e manufatturiero, non ci danno motivo di essere ottimisti. I dati di luglio sono stati considerevolmente inferiori alle aspettative, soprattutto per quanto riguarda i servizi. Questo aspetto potrebbe giocare un ruolo importante nel mantenere le dinamiche dell’inflazione sopra l’obiettivo.

Il settore dei servizi sta mostrando più resilienza rispetto al comparto manifatturiero e resta sopra il livello critico dei 50 punti che separa la crescita dal rallentamento. Per quanto riguarda il contrasto all’inflazione, sarebbe un bene vedere persistere una serie di letture negative, in quanto indicherebbe un rallentamento dell’attività economica ed una riduzione delle pressioni inflazionistiche.

Nasdaq 100: gli orsi restano al comando

All’inizio della settimana, sembrava esserci l’opportunità di chiudere la correzione, con la riduzione del ritmo dei ribassi e la ripresa del Nasdaq 100. Tuttavia, la seduta di giovedì, quando è stata cancellata oltre metà della ripresa al rialzo, ha indicato che gli orsi sono ancora al comando.

Ed ha suggerito la possibilità di ulteriori cali. Gli orsi hanno un buon margine per un movimento al ribasso, dato che il livello di supporto più vicino si trova appena sotto i 14.000 punti in una zona di supporto importante.

Se questa situazione bearish si realizzerà, sarà prudente prestare attenzione alle dinamiche offerta-domanda. In caso di una correzione al rialzo, una mossa verso le precedenti aree di supporto sarebbe un buon segnale per considerare posizioni long.

***

Nota: Questo articolo ha scopo puramente informativo; non costituisce una sollecitazione, un’offerta, un consiglio, una consulenza o una raccomandazione di investimento e non è inteso a incentivare in alcun modo l’acquisto di asset. Voglio ricordare che ogni tipo di asset viene valutato da vari punti di vista ed è altamente rischioso; quindi ogni decisione di investimento e il rischio associato sono responsabilità dell’investitore.