- Il terzo trimestre è stato caratterizzato solo da un modesto aumento degli annunci di riacquisto di azioni a livello globale, e il quarto trimestre è iniziato in modo fiacco

- Un trio di società del settore dei beni di consumo ha attraversato il nostro radar con piani di riacquisto incoraggianti, nonostante il generale irrigidimento delle condizioni finanziarie

- Con l’avanzare della stagione degli utili, l’osservazione delle tendenze dei programmi di riacquisto potrebbe offrire spunti per il panorama economico del 2024

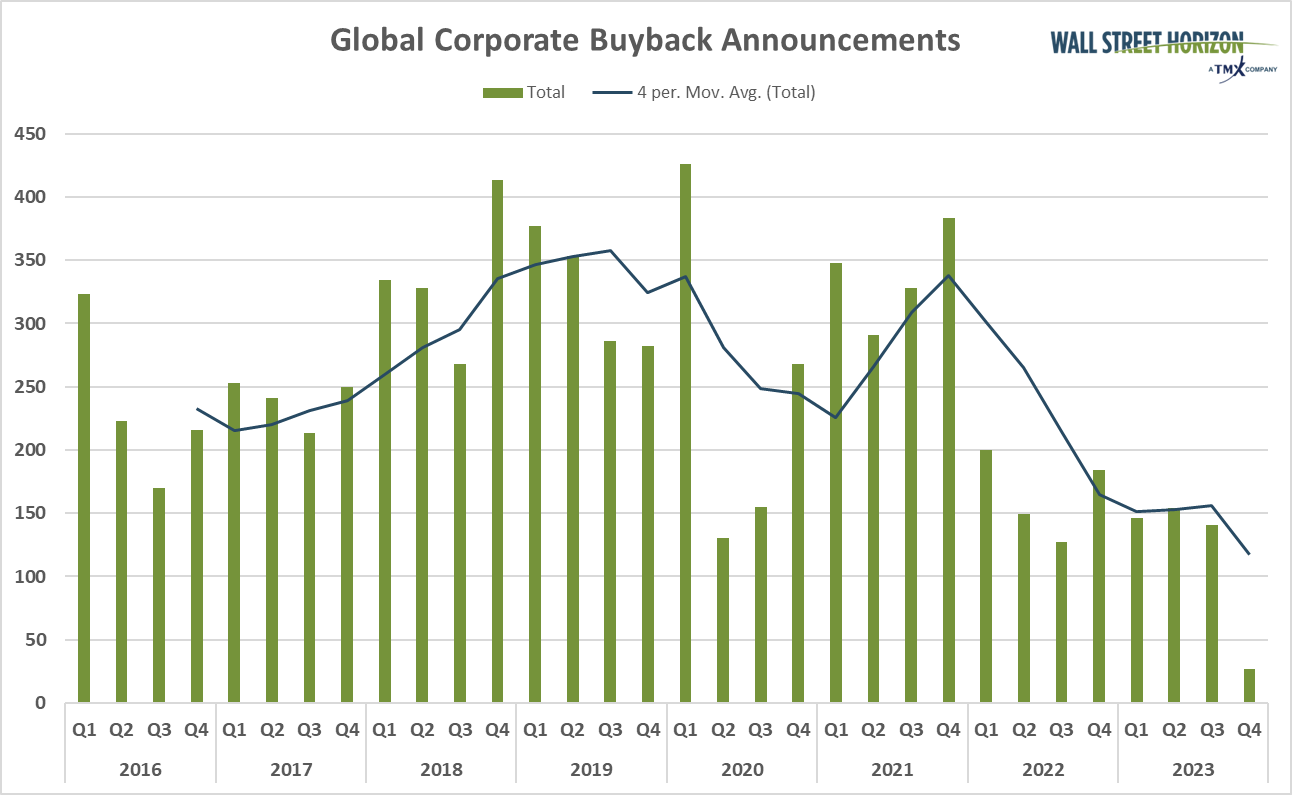

I riacquisti societari sono aumentati nel 3° trimestre su una base di quattro trimestri. Tuttavia, l’entusiasmo è moderato, poiché il rialzo è stato registrato a malapena nel grafico degli annunci di riacquisto a lungo termine. I dirigenti continuano ad affrontare le decisioni di allocazione del capitale con trepidazione, a causa del forte aumento dei costi del capitale e della continua volatilità.

La stagione degli utili farà luce sulla direzione che gli amministratori delegati riterranno di dare alle condizioni economiche nel 2024. Attualmente, i dati di Wall Street Horizon mostrano un numero relativamente basso di nuovi annunci di riacquisto di azioni, sebbene molte società debbano ancora presentare i risultati del terzo trimestre.

Gli annunci di riacquisto rimangono pochi, a causa della maggiore incertezza

Fonte: Wall Street Horizon

La scarsità di annunci di riacquisto di azioni proprie non sorprende in quanto, secondo un recente sondaggio di BofA, gli investitori preferiscono sempre più che le aziende rafforzino i loro bilanci piuttosto che intraprendere progetti di spesa in conto capitale potenzialmente rischiosi o utilizzare la liquidità per attività che favoriscono l’azionariato. Pertanto, è ragionevole affermare che la liquidità potrebbe continuare a diventare un bene ancora più prezioso fino a quando non si manifesteranno segnali definitivi di allentamento delle condizioni finanziarie.

Le buone notizie sono cattive notizie?

Sebbene le sorprese economiche siano state generalmente solide negli ultimi tempi, secondo il Citigroup Economic Surprise Index, l’ansia nei vertici aziendali potrebbe essere ancora elevata. I dati forti significano che la Federal Reserve deve tenere il piede sul pedale del freno economico, con il rischio di una recessione nel 2024.

Proprio questo mese abbiamo assistito a un rapporto sui posti di lavoro e a un’impennata delle vendite al dettaglio, ma anche a un 18° calo mensile consecutivo del Leading Economic Index (LEI). Tutte queste correnti incrociate lasciano senza dubbio gli investitori e i dirigenti aziendali in attesa della fine dell’anno, e magari di qualche drink!

Il nostro team ha individuato tre titoli che hanno recentemente annunciato nuove iniziative di buyback.

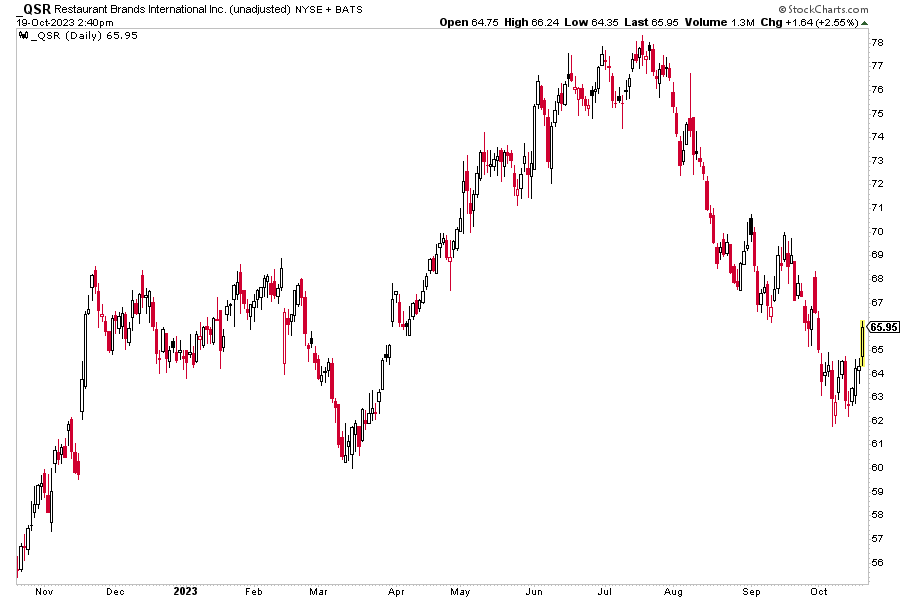

1. Restaurant Brands International

Il primo della lista è Restaurant Brands International (NYSE:QSR), un operatore internazionale di catene di fast-food. La società del settore Consumer Discretionary, con sede in Ontario e una capitalizzazione di mercato di 29 miliardi di dollari, è tra i numerosi titoli del settore della ristorazione che hanno subito una forte pressione di vendita, poiché i farmaci GLP-1 per la perdita di peso continuano a mostrare un’efficacia significativa. QSR, l’operatore di Tim (BIT:TLIT) Hortons, Burger King, Popeyes Louisiana Kitchen e Firehouse Subs, dovrebbe registrare una crescita degli utili ad un ritmo accelerato nei prossimi due anni, ma le azioni hanno subito un calo del 20% da luglio a inizio ottobre.

A fine agosto, l’azienda di ristorazione rapida ha annunciato un piano di riacquisto da 1 miliardo di dollari che si estende fino a settembre 2025. Il titolo ha registrato un’impennata dopo la pubblicazione della notizia, ma i venditori hanno ripreso il controllo in breve tempo. Non si è trattato di un annuncio rivoluzionario, poiché l’approvazione del piano ha fatto seguito alla scadenza di una precedente autorizzazione di riacquisto di due anni.

QSR: uno dei tanti titoli discrezionali che sentono il calore delle vendite da luglio

Fonte: Grafico per gentile concessione di Stockcharts.com

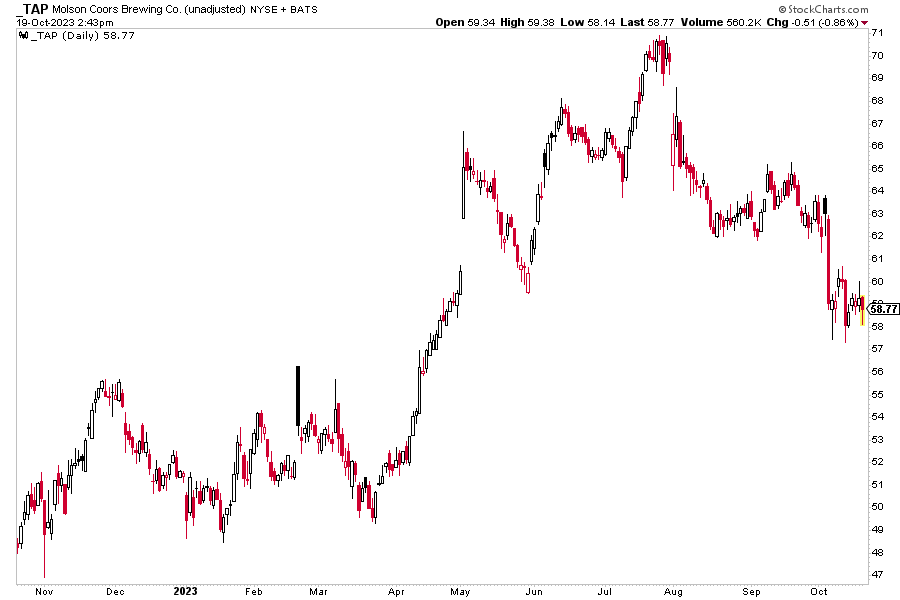

2. Molson Coors

Se un hamburger e delle patatine fritte non sono sufficienti, forse una bibita ghiacciata allevierà la vostra ansia da mercato. Molson Coors (NYSE:TAP) è un’altra grande società di consumo che ha autorizzato un piano di riacquisto di azioni. Questo titolo dei beni di consumo, come QSR, ha forse risentito dell’impatto dei farmaci per la perdita di peso.

Le azioni sono scese di oltre il 15% rispetto al picco raggiunto all’inizio del terzo trimestre, nonostante il debito sia stato aggiornato a BBB da S&P Global all’inizio del mese. I nuovi piani di crescita illustrati nel corso dell’Investor Day del 3 ottobre includevano un programma di riacquisto di 2 miliardi di dollari nell’ambito di un approccio “equilibrato e coeso” all’allocazione del capitale.

Il titolo ha resistito prima di cedere alle pressioni di vendita nelle sedute successive all’Investor Day. In prospettiva, TAP ha confermato la data di pubblicazione degli utili per il terzo trimestre del 2023 per giovedì 2 novembre a BMO, con una conference call in tarda mattinata. L’amministratore delegato Gavin Hattersley si sta concentrando sull’espansione, per cui è bene tenere d’occhio le nuove strategie per il 2024, sulla base delle previsioni di crescita delle vendite annuali a una cifra bassa fornite all’inizio di questo mese.

TAP: I commenti incoraggianti dell’Investor Day non bastano per invertire il trend

Fonte: Grafico per gentile concessione di Stockcharts.com

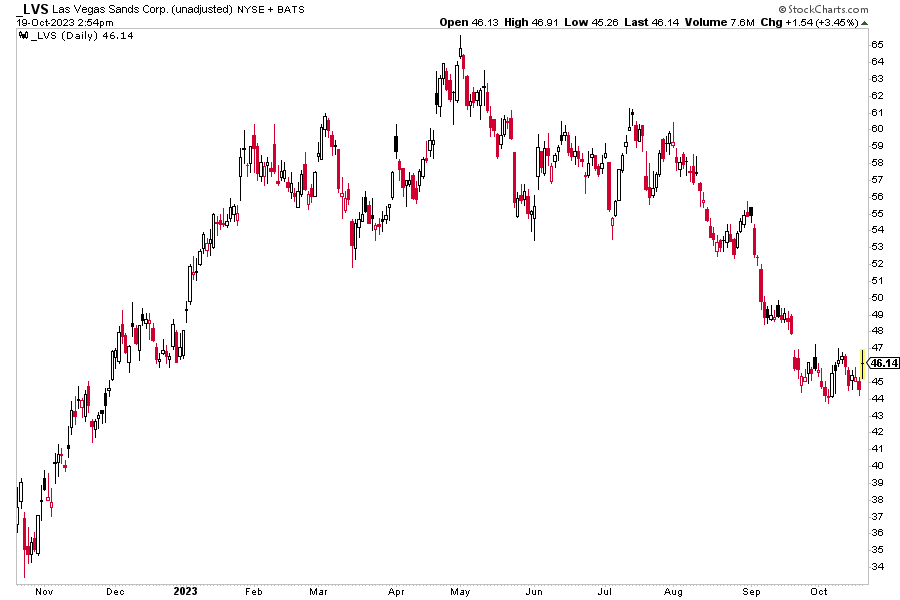

3. Las Vegas Sands

Un fast food e una bel drink non sono male per un venerdì sera, ma che ne dite di una fuga prolungata? Las Vegas Sands (NYSE:LVS) è l’ultima azienda di alto profilo a lanciare i dadi con una nuova iniziativa di riacquisto. Tuttavia, la fortuna è dalla parte degli orsi da maggio.

Infatti, gli ultimi cinque mesi sono stati un vero e proprio flop per gli azionisti, con LVS che è crollata da quasi 65 dollari a metà dei 40 dollari. La crescita modesta della Cina è l’ovvio colpevole (dato che LVS non ha più attività significative a Las Vegas), e i recenti avvisi di viaggio associati alle crescenti tensioni geopolitiche non favoriscono l’operatore di resort.

Mercoledì 18 ottobre LVS ha riportato un utile in linea di 0,55 dollari per azione. Le vendite sono aumentate del 177% rispetto all’anno precedente, battendo leggermente le aspettative degli analisti. A spingere le azioni al rialzo nelle contrattazioni after-hours, però, è stata l’autorizzazione del primo programma di buyback della società dal 2020, un segnale positivo dopo molti trimestri di turbolenze indotte dalla pandemia. LVS ha mantenuto questi guadagni nella sessione successiva, contribuendo a sollevare altri casinò e titoli del settore del gioco.

LVS: la debolezza della Cina e la diminuzione della domanda di viaggi pesano

Fonte: Grafico per gentile concessione di Stockcharts.com

Morale della favola

Il mercato ribassista dei riacquisti continua. Continuiamo a vedere un numero significativamente inferiore di società che emettono annunci di riacquisto, dato che le condizioni macro restano preoccupanti. Gli investitori potrebbero cercare di ampliare i piani di riacquisto delle grandi aziende al di là di alcuni nomi di consumatori.