Rassegna giornaliera sul mercato forex, 1 maggio 2019

Analisi realizzata alla chiusura del mercato statunitense a cura di Kathy Lien, Direttrice di FX Strategy per BK Asset Management

Nella prima giornata di scambi di maggio, la Federal Reserve ha fatto ripartire l’impennata del dollaro USA. Il biglietto verde ha recuperato le perdite precedenti ed è stato scambiato in salita dopo che il Presidente della Fed Jerome Powell ha eliminato i riferimenti ad un eventuale allentamento. Ha dichiarato che la posizione politica della Fed è “appropriata adesso” e che “non ci sono le condizioni per muoversi in una delle due direzioni. Sebbene la dichiarazione del FOMC sia stata incentrata su fattori negativi come i bassi livelli di inflazione, di spesa dei consumatori e delle imprese, Powell ha ridimensionato i timori. Ha riconosciuto che l’inflazione è stata più bassa, ma ha attribuito questo indebolimento a fattori transitori. Ha aggiunto che la spesa dei consumatori e gli investimenti delle imprese risaliranno presto e che alcuni dei fattori di preoccupazione di marzo (Brexit, Europa e Cina) adesso sono “moderati”. Queste dichiarazioni positive hanno dato il via ad un’impennata così forte da portare il cambio EUR/USD sotto 1,12 e quello AUD/USD a pochi pip da 70 centesimi. Il cambio USD/JPY, che era sceso al minimo di 111,05 dopo la dichiarazione del FOMC, ha toccato il massimo di 111,60 durante la conferenza stampa di Powell. Il dollaro continuerà a salire per due ragioni, primo il presidente della Fed ha chiarito che quando si tratta di economia il bicchiere lo vede sempre mezzo pieno. Si aspetta un miglioramento delle previsioni e della condizione precedente di indebolimento. In secondo luogo, Powell non vede perché non bisogna parlare di tagli dei tassi. Questa visione è in netto contrasto con le altre banche centrali, che di recente hanno espresso i loro timori sulla crescita e hanno parlato apertamente della possibilità di una risposta per contrastare questo trend. Sono state le divergenze politiche e monetarie a determinare i forti guadagni del dollaro di aprile e continueranno a sostenere la domanda del biglietto verde.

A pagare di più le spese di questa impennata del dollaro USA sono stati il {{8|dollaro neozelandese}} e il dollaro australiano. Nonostante il miglioramento dell’attività manifatturiera in Australia dello scorso mese, le condizioni del mercato del lavoro sono peggiorate sensibilmente in Nuova Zelanda nel primo trimestre. Il tasso di disoccupazione è sceso a causa di un minore tasso di partecipazione e l’occupazione è scesa dello 0,2%. La Reserve Bank of New Zealand si riunirà la prossima settimana e questi dati danno dei motivi in più per decidere un taglio dei tassi. Dopo le dichiarazioni meno caute della Fed, è solo una questione di tempo prima che il cambio NZD/USD scenda sotto 66 centesimi e si avvii verso il livello di supporto di 0,6500.

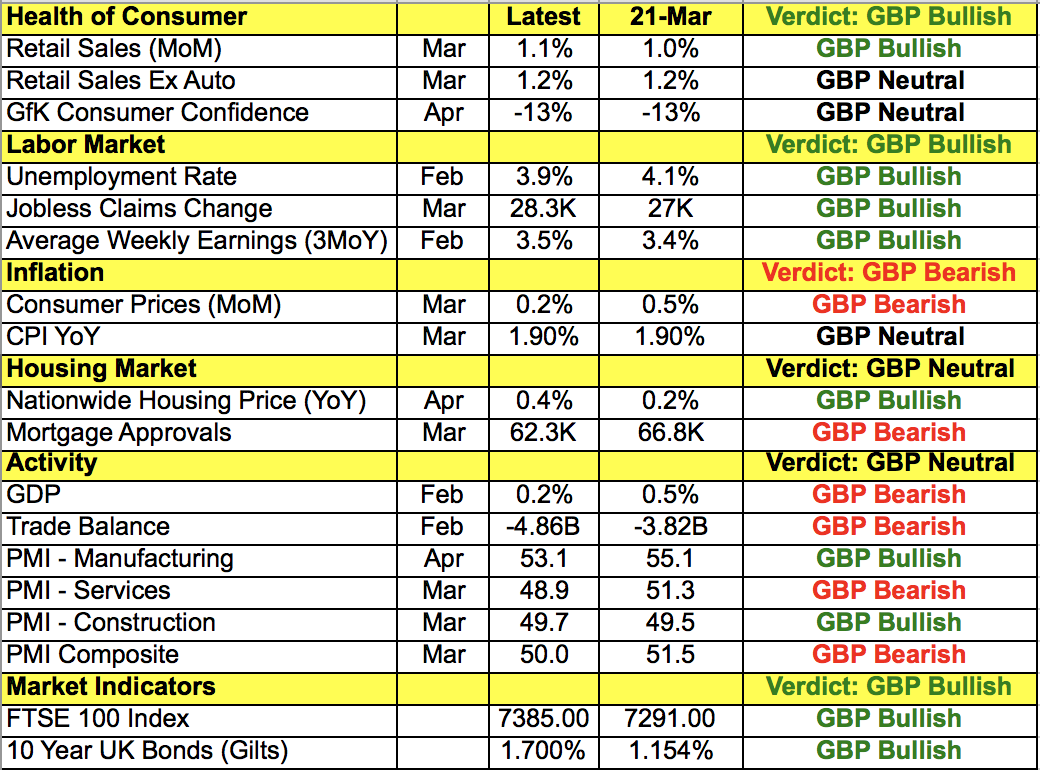

Il dollaro USA risentirà sicuramente del report tedesco sulle vendite al dettaglio, che dovrebbe confermare la vulnerabilità della principale economia della zona euro. Ma l’osservata speciale sarà soprattutto la sterlina. Il cambio GBP/USD è salito nonostante i dati PMI più deboli e il calo delle approvazioni dei mutui, gli investitori non credono che la Banca d’Inghilterra abbia qualcosa di nuovo da dire sull’economia. Tuttavia, possiamo aspettarci brusche oscillazioni dalla sterlina, tra report trimestrale sull’inflazione, proiezioni economiche aggiornate e conferenza stampa del governatore Carney.

Finora, l’economia Britannica se l’è cavata così bene con l’incertezza della Brexit che la banca centrale non ha motivo di cambiare la sua visione neutrale finché non sarà presa una decisione definitiva. La Premier May ha guadagnato 6 mesi di tempo e, per la gioia della BoE, tutte le opzioni restano valide. Nonostante la banca centrale abbia una visione rialzista, la sterlina non riesce ad attirare più di tanto in quanto la scadenza del 31 ottobre è piuttosto vicina. Durante il vertice di marzo della BoE la sterlina ha visto un rialzo dopo la decisione sul tasso poiché la banca centrale ha dichiarato che “probabilmente è necessario un inasprimento graduale e limitato”. Da allora, il tasso di disoccupazione è crollato al minimo dal 1970, l’aumento degli stipendi è stato sostenuto dalla crescita delle vendite al dettaglio ad un ritmo più veloce. Purtroppo l’inflazione è rimasta bassa, la crescita del PIL si è indebolita, l’attività del settore dei servizi si è contratta e il deficit commerciale è aumentato. Tutto questo non farà certo felice la BoE, ma la stabilità della crescita e il miglioramento dell’attività manifatturiera potrebbero mantenere invariate le previsioni. Se la banca centrale manterrà una visione positiva e considererà il rinvio della Brexit come positivo per l’economia, il cambio EUR/GBP potrebbe scendere sotto 85 centesimi. Tuttavia, se ci dovessero essere dei ritocchini in negativo alle previsioni economiche o dei riferimenti d una possibilità di allentamento, il cambio GBP/USD potrebbe scendere sotto 1,28.