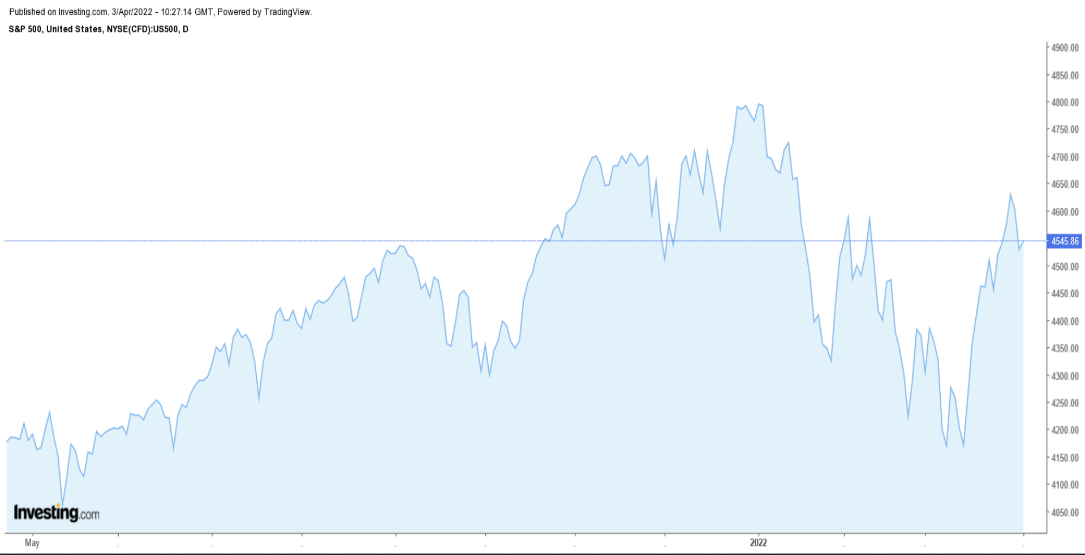

Malgrado la crisi russo-ucraina i titoli azionari a Wall Street hanno chiuso in lieve rialzo venerdì, con la pubblicazione dei solidi dati sull’occupazione USA che hanno alimentato le aspettative di una politica della Fed più aggressiva nei prossimi mesi.

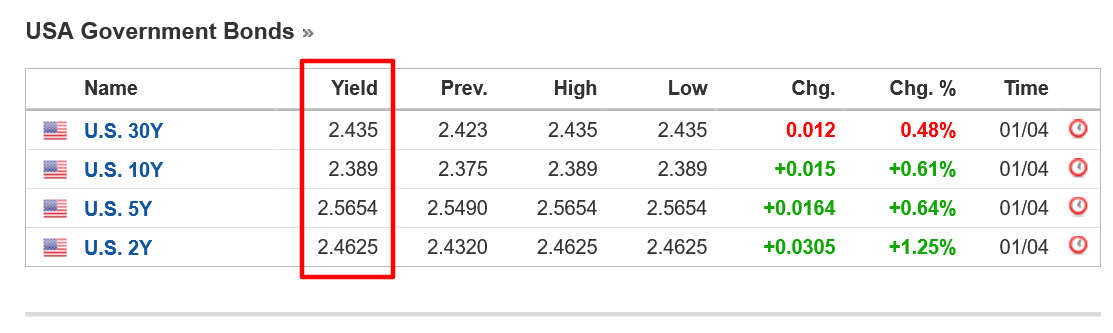

Il report incoraggiante ha innescato un rally dei bond governativi USA, causando l’inversione di una seguitissima parte della curva del rendimento per la prima volta dal 2019. Il rendimento dei Treasury a 2 anni è infatti schizzato al 2,46% venerdì, superando il rendimento dei Treasury a 10 anni USA, saliti a circa il 2,39%. L’inversione ora fa temere l’arrivo di una possibile recessione in quanto, storicamente, inversioni simili hanno preceduto delle recessioni. Tuttavia non è ovviamente sicuro.

A prescindere dalla direzione che prenderà il mercato, di seguito parleremo di un titolo che probabilmente sarà richiesto e di un altro che potrebbe vedere ulteriori ribassi.

Ricordate però che la nostra tempistica si riferisce solamente alla settimana in apertura.

Il titolo da comprare: Alibaba

Alibaba Group Holdings (NYSE:BABA), le cui azioni hanno visto una tiepida ripresa dopo essere scese al minino dal 2016 il mese scorso, potrebbe registrare un aumento degli acquisti in questi giorni, tra la riduzione dei timori che la società tech cinese con più valore subisca un delisting dal mercato azionario statunitense.

L’ente regolatore cinese sabato ha proposto la revisione di una norma chiave sulla riservatezza che riguarda le quotazioni offshore per soddisfare le richieste dei regolatori USA, ultimo tentativo di Pechino di risolvere una lunga disputa con Washington.

La nuova proposta potrebbe aprire la strada ad ispezioni in loco da parte dei regolatori USA, che richiedono pieno accesso alle documentazioni di queste aziende, che si trovano in Cina. La bozza precedente affermava che le ispezioni in loco delle società cinesi quotate oltreoceano fossero condotte perlopiù dai regolatori cinesi.

Il cambiamento faciliterà questi controlli, ha dichiarato la China Securities Regulatory Commission (CSRC).

La CSRC ha reso noto che di recente i regolatori dei due paesi hanno tenuto varie riunioni e che entrambe le parti sono intenzionate a risolvere la questione in modo che le aziende cinesi possano ancora essere quotate a New York.

BABA, schizzato di circa il 50% dopo essere sceso al minimo di sei anni di 73,28 dollari il 15 marzo, ha chiuso la seduta di venerdì a 110,20 dollari. Ai livelli attuali, il colosso del tech con sede a Hangzhou, Cina, ha una market cap di 313,3 miliardi di dollari.

Nonostante il recente rimbalzo, il titolo Alibaba continua a registrare un crollo di circa il 7% sull’anno in corso e si trova circa il 65% al di sotto del picco record di 319,32 dollari dell’ottobre 2020.

Il titolo Alibaba è crollato per la maggior parte del 2021, perdendo oltre metà del valore in scia al giro di vite antitrust di Pechino finalizzato a rafforzare le regolamentazioni per le società con piattaforme dirette ai consumatori ed a migliorare la privacy dei dati.

Il titolo da vendere: Citigroup

Citigroup (NYSE:C) ha visto il suo titolo chiudere al livello più debole dal novembre 2020 venerdì. C potrebbe arrivare a nuovi minimi nelle prossime settimane, mentre gli investitori monitorano i movimenti sul mercato dei Titoli del Tesoro USA in seguito all’inversione della curva.

I titoli bancari solitamente vanno male nei periodi di inversione della curva del rendimento, in quanto traggono profitto dal prendere in prestito denaro sul breve termine e prestarlo sul lungo termine. Dunque una curva del rendimento invertita che, come abbiamo detto, solitamente è considerata un’indicazione di recessione in arrivo, probabilmente peserà su margini e reddittività delle banche.

Gli investitori si preparano inoltre ad un deludente report sugli utili da parte del quarto maggiore istituto bancario degli Stati Uniti giovedì 14 aprile, prima della campanella. Le stime indicano utili del Q1 di 1,66 dollari ad azione, con un tonfo del 54% dagli EPS di 3,62 dollari dello stesso periodo di un anno fa, dato il balzo delle spese operative. Altrettanto preoccupanti le aspettative sui ricavi, con la crescita delle vendite che dovrebbe scendere di circa il 5% su base annua a 18,4 miliardi di dollari per via del brusco rallentamento della divisione consumer banking.

C è sceso ad un nuovo minimo di 17 mesi di 51,76 dollari venerdì, prima di chiudere a 52,33 dollari, con una market cap di 103,2 miliardi di dollari per il colosso bancario di New York City.

Le azioni di Citigroup hanno registrato una performance inferiore a quella di altre grandi banche quest’anno, perdendo il 13,3% nel 2022. In confronto, il principale ETF del settore finanziario, Financial Select Sector SPDR® Fund (NYSE:XLF) è sceso di appena il 2,1% sull’anno in corso. L’indice S&P 500, invece, ha registrato -4,6% nello stesso periodo.