Sono previsti moltissimi dati questa settimana e, soprattutto, un intervento di Lael Brainard giovedì.

Il suo discorso e la sessione Q&A sono essenziali, in quanto sono in agenda per giovedì, il giorno prima dell’inizio del periodo di silenzio stampa per la Fed. Se dovesse avere un tono interventista come molti dei suoi colleghi e parlerà di portare i tassi al 5% e tenerli alti per un po’, allora penso che ucciderà ogni speranza del mercato circa il fatto che la Fed non rispetti il percorso indicato nel dot plot o tagli i tassi a fine 2023. Se il suo discorso dovesse sembrare cauto, penso che il mercato proseguirà il rally.

Se il rally finirà, sarà questa settimana, e sarà per il discorso di Brainard. Un altro motivo che potrebbe spegnere il rally è il fatto che questa settimana scadranno le opzioni.

Per queste ragioni, l’indice S&P 500 probabilmente resterà ancorato a 4.000 e non si sposterà di molto. Potrebbe arrivare a 4.025? Certo. Potrebbe salire ancora di più? Probabilmente.

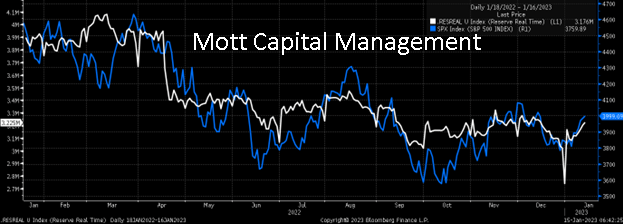

Il Treasury General Account (TGA) ultimamente sta scendendo, aggiungendo liquidità al mercato e consentendo alle riserve di salire.

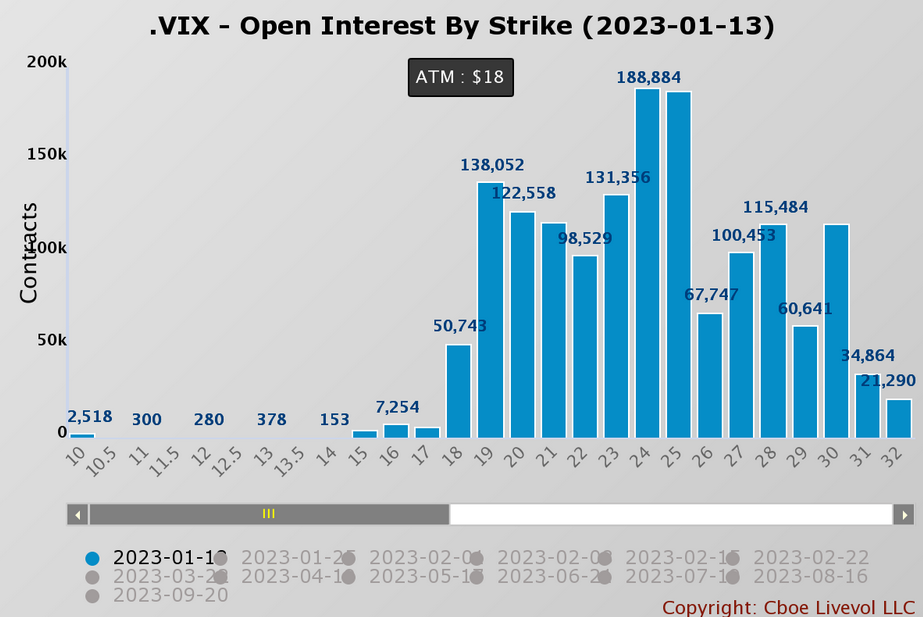

1. Indice sulla volatilità

Ci sarà una scadenza delle opzioni VIX questa settimana, e non ci sono molte opzioni con posizioni aperte sotto 19 sul VIX. Ciò significa che molte opzioni call scadranno senza valore se il VIX resterà nel range di 18 in vista del periodo di scadenza.

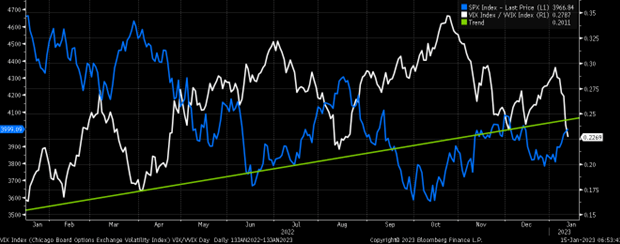

Ma soprattutto, vedremo il VVIX cominciare a muoversi di nuovo verso l’alto, mentre il VIX scende. Solitamente, quando il rapporto VIX-VVIX sale, è accompagnato da un mercato che scende e, quando il rapporto scende, il mercato è in rialzo. In questo caso, il rapporto VIX-VVIX è vicino a un livello basso, il che significa che il VVIX comincia a salire rispetto al VIX, indicando che l’S&P 500 è vicino ad un apice.

2. S&P 500

Intanto, l’S&P 500 si trova all’interno di un cuneo broadening più ampio simile a quello visto ad agosto e, come ad agosto, è in salita rispetto al suo trend discendente a lungo termine. Ha anche colmato il gap tecnico a 3.995. Tutte le condizioni suggeriscono che potremmo vedere un risultato simile a quello di agosto. Questa è la settimana in cui l’indice dovrebbe scendere se siamo ancora in bear market.

3. Banche

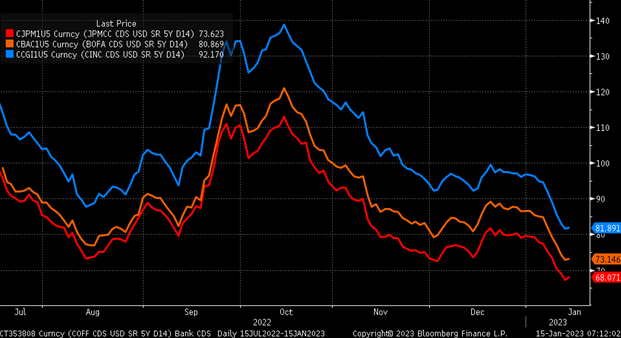

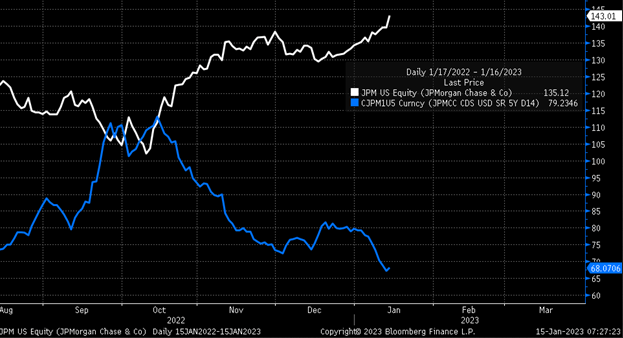

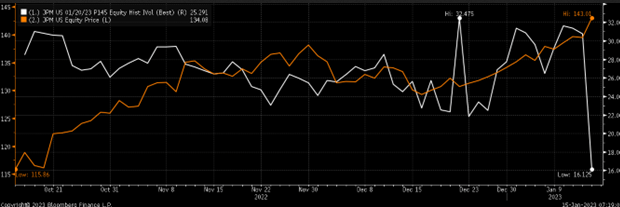

Intanto, le grandi banche hanno riportato i risultati venerdì e penso siano stati buoni, ma niente di speciale. L’aspetto più importante rispetto al rialzo dell’azionario è il trade del credit default swap (CDS): sebbene i prezzi dei titoli siano saliti, il CDS per JPMorgan (NYSE:JPM), Bank of America (NYSE:BAC) e Citigroup (NYSE:C) è aumentato solo di poco.

Solitamente, CDS e azionario hanno trade opposti, il che significa che se il CDS sale, il prezzo del titolo scende, e viceversa. In questo caso, il titolo è salito e anche il CDS è salito venerdì. Questo significa che uno dei due sbaglia; se dovessi provare a indovinare, direi che è il mercato azionario a sbagliare.

Il motivo è che la volatilità implicita (IV) è stata schiacciata venerdì in questi titoli, e JPMorgan, ad esempio, ha visto la sua IV crollare di 30,7 a 16,1. Probabilmente questa idea sarà confermata se il titolo dovesse tornare al guadagno di venerdì questa settimana.

4. Goldman Sachs

Questa settimana sono curioso di vedere i numeri di Goldman Sachs (NYSE:GS), considerato quanto è salito il titolo negli ultimi mesi. La compagnia pubblicherà i risultati domani mattina, e le azioni sono vicine al livello di overbought sull’indice RSI e la resistenza a 375 dollari, dove hanno fallito il 13 dicembre. Inoltre, il volume di short-selling è costantemente salito negli ultimi giorni.

5. Procter & Gamble

Procter & Gamble (NYSE:PG) pubblicherà il report giovedì mattina e ci dirà molto dell’impatto dell’inflazione e dei margini, dell’eventualità che la compagnia possa ancora trasferire i costi maggiori ai clienti finali o meno, e quali saranno di conseguenza gli effetti sui margini lordi. Il titolo ha un indice RSI bearish al ribasso e sembra avere un potenziale triplo pattern, con una mossa sotto 148 dollari che prepara un possibile calo a 141 dollari. Il volume di vendite short per PG è salito inoltre negli ultimi giorni.

6. Netflix

Netflix (NASDAQ:NFLX) pubblicherà i risultati giovedì e onestamente non so cosa aspettarmi. Non mi sarei mai aspettato di vedere un rally simile per questo titolo. Il gap dall’aprile 2022 è colmato e l’RSI è overbought. Quindi, se questo titolo è destinato al rialzo, i risultati saranno necessari per supportare la tesi bullish. Se il trend in discesa è ancora intatto e il gap è colmato, dovrebbe invertirsi al ribasso; se è stato stabilito un nuovo trend in salita, probabilmente schizzerà nuovamente a 360 dollari.