- C’è un’importante stagione degli utili in vista per gli investitori, alla ricerca di segnali che indichino che siamo ancora in zona di atterraggio morbido

- La crescita degli EPS dell’S&P 500 nel secondo trimestre dovrebbe attestarsi all’8,8%, il tasso più alto degli ultimi due anni

- Banche in campo questa settimana: JPMC, WFC in uscita venerdì con gli investitori che sperano in un miglioramento dell’attività di investment banking e di prestito

- Le settimane di picco per la stagione del Q2 vanno dal 22 luglio al 16 agosto

I mercati statunitensi sono saliti in attesa della stagione degli utili per il secondo trimestre, che prenderà ufficialmente il via venerdì con i risultati delle grandi banche.

La buona notizia è che gli utili dovrebbero continuare a essere un punto di forza nella seconda metà dell’anno. Il fatto che le aspettative di Wall Street siano rimaste pressoché invariate rispetto alla fine del primo trimestre è particolarmente positivo in vista dell’inizio della stagione degli utili del secondo trimestre.

Secondo FactSet, la crescita degli EPS dell’indice S&P 500 dovrebbe raggiungere l’8,8% per il secondo trimestre. Si tratta di un calo minimo rispetto alle previsioni del 9,0% del 31 marzo.

Si tratta di un dato piuttosto atipico per quanto riguarda le revisioni delle stime. In risposta alle indicazioni più prudenti delle aziende, gli analisti tendono a ridurre le stime del 3-4% nelle settimane che precedono la stagione degli utili.

Il fatto che gli analisti abbiano per lo più mantenuto le loro stime suggerisce che le aziende credono di poter superare queste aspettative. Se la crescita dovesse raggiungere l’8,8%, si tratterebbe del tasso di crescita più alto degli ultimi due anni, con otto degli undici settori che dovrebbero registrare un aumento su base annua.

D’altra parte, però, mentre la crescita degli utili dovrebbe essere uno dei punti salienti della stagione del secondo trimestre, le stime sui fatturati rimangono ancora un po’ scarse. Le grandi aziende continuano a tagliare i costi per ottenere una crescita dei profitti, il che è una buona soluzione a breve termine, ma presto gli investitori vorranno vedere un ritorno a una forte crescita dei fatturati che guidi gli utili.

La crescita dei fatturati per il secondo trimestre dovrebbe attestarsi al 4,6%. Anche gli analisti hanno toccato appena questa stima, in calo rispetto al 4,7% previsto il 31 marzo, ma è importante notare che il primo trimestre del 2024 ha visto un trend di maggiori mancate entrate rispetto alla media storica.

Nel primo trimestre, solo il 60% dei nomi dell’S&P 500 ha superato le aspettative degli analisti, ben al di sotto della media di uno, cinque e dieci anni.

Questa settimana: le grandi banche

Come di consueto, la stagione degli utili del secondo trimestre inizierà con le grandi banche, con JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) e Wells Fargo (NYSE:WFC) che presenteranno i loro report venerdì. Sebbene queste banche abbiano espresso un po’ di cautela nelle loro relazioni sul 1° trimestre, le dichiarazioni recenti sono stati un po’ più ottimistici.

Sebbene simili venti contrari fossero ancora in gioco per il secondo trimestre, l’investment banking ha mostrato segni di ripresa. Mark Mason, CFO di Citigroup, ha recentemente parlato della ripresa dell’attività di investment banking grazie alla forte attività di fusioni e acquisizioni, mentre John Waldron, Presidente di Goldman Sachs (NYSE:GS), ha osservato che il dealmaking sta tornando in auge grazie agli investimenti nell’IA.

Complessivamente, nel secondo trimestre del 2024 abbiamo registrato 84 annunci di IPO, il ritmo più sostenuto dal terzo trimestre del 2022, quando se ne erano contati 112. Gli annunci di fusioni e acquisizioni nel trimestre sono stati 98, in linea con i tre trimestri precedenti, ma comunque un po’ pochi nel contesto degli ultimi quattro anni.

Anche gli investitori sembrano apprezzare le banche, visto che i prezzi delle azioni sono saliti costantemente per tutto il trimestre. Tra le sei grandi banche, JPMorgan Chase è quella che ha registrato i maggiori guadagni nell’ultimo anno (35%), seguita da Citigroup (25%), Goldman Sachs, Bank of America (NYSE:BAC) e Wells Fargo (20%). Rispetto all’S&P 500, che ha registrato un aumento di circa il 18% su base annua.

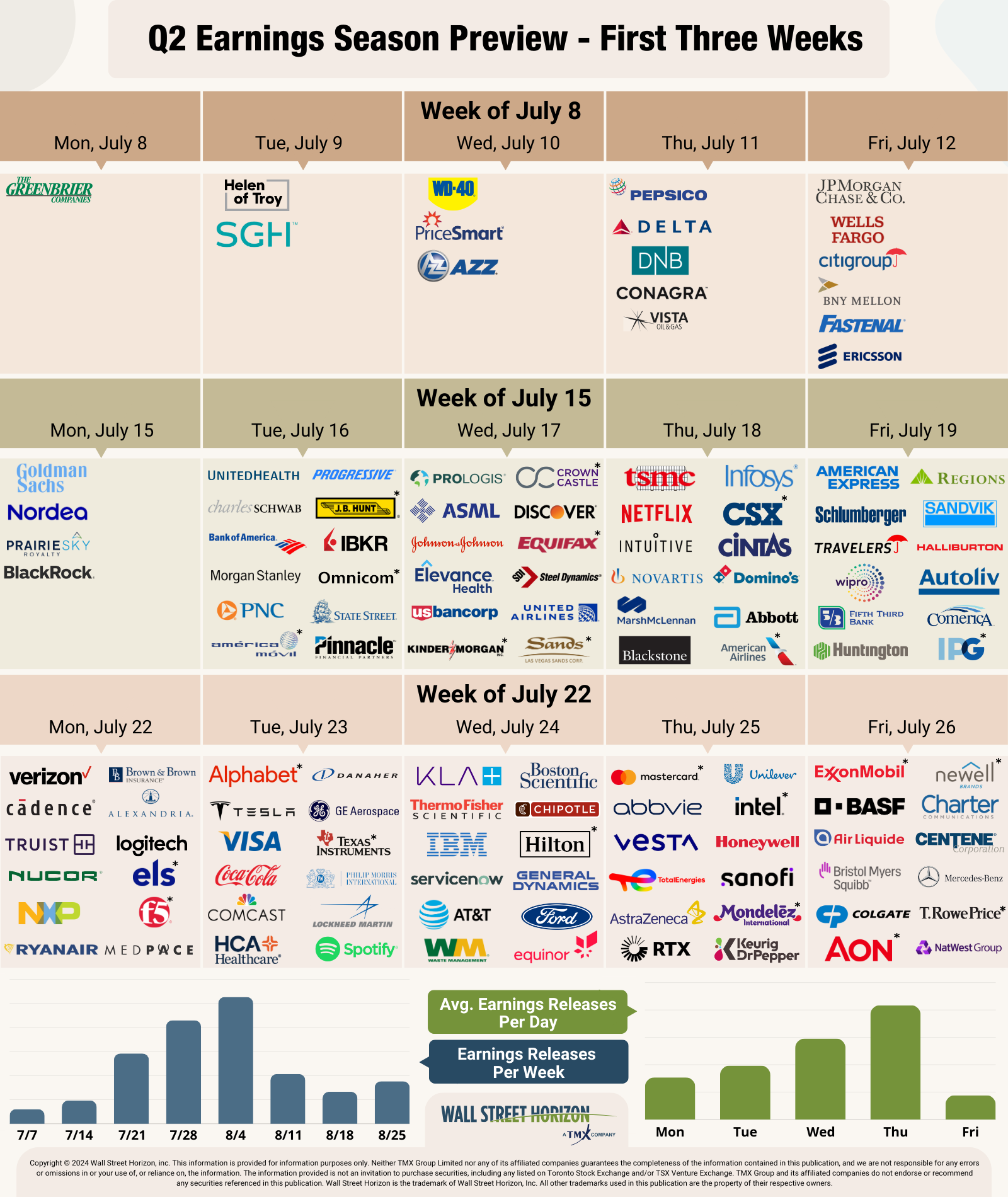

Fonte: Wall Street Horizon

Ondata di utili del secondo trimestre

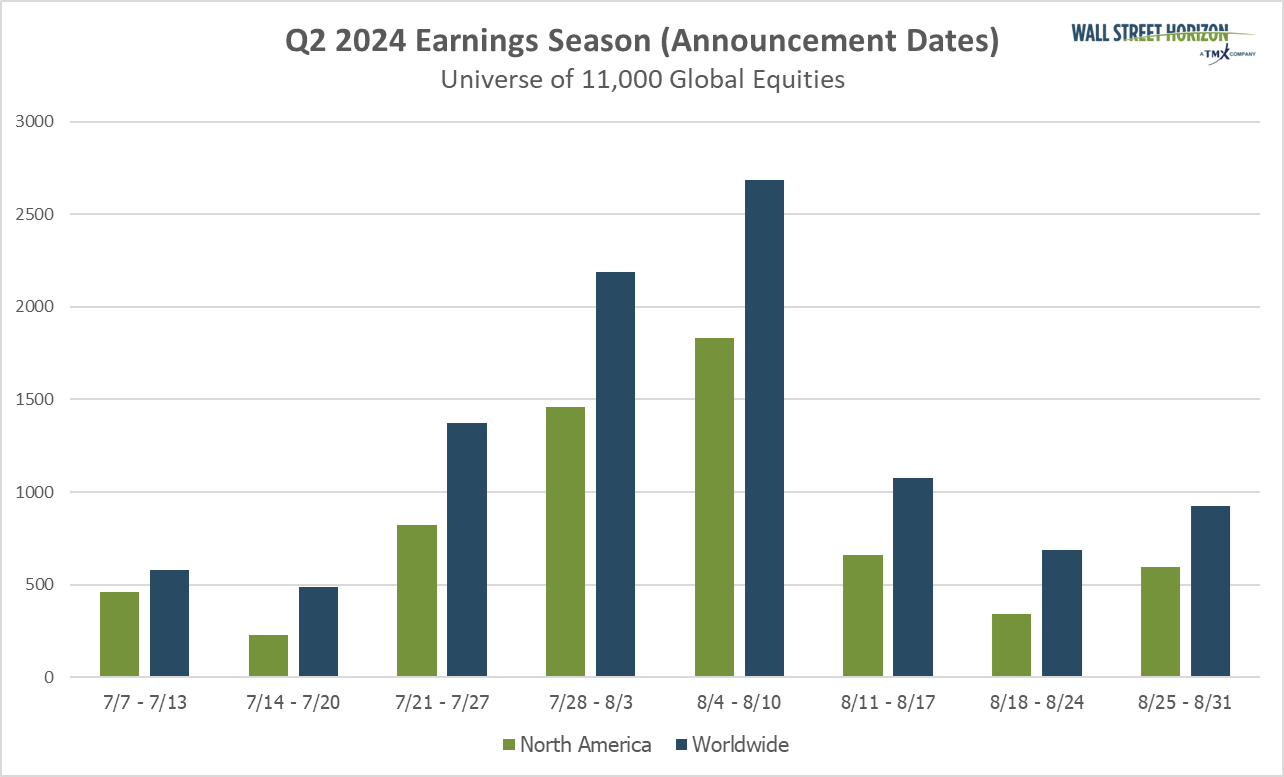

Le settimane di punta di questa stagione cadranno tra il 22 luglio e il 16 agosto, con una previsione di oltre 1.000 report per settimana. Attualmente si prevede che l’8 agosto sia il giorno più attivo, con 1.445 società che dovrebbero rilasciare gli utili.

Finora solo il 46% delle società ha confermato la propria data di pubblicazione degli utili (sul un totale di oltre 10.000 nomi globali), quindi la situazione è soggetta a variazioni. Le date rimanenti sono stimate sulla base dei dati storici.

Fonte: Wall Street Horizon