L’azionario Usa è in fase ribassista da qualche tempo e i due tentativi di rovesciare il trend, a giugno e quello in corso, sono necessariamente da catalogare come correzioni del trend primario ribassista

E' opinione diffusa che se si produce un calo dai massimi precedenti pari almeno al 20% si entri in territorio orso. Oggi, dove domina la necessità di semplificazione concettuale per avere tutto il prima possibile e possibilmente senza stancante attività di analisi, io non condivido tanta rigidità e rigetto il principio.

Trovo molto più interessante, elastico ed aperto a qualificazioni alternative desumere il cambio di trend riprendendo il concetto di trend per primo fornito da Dow, per esempio, dalla formazione in se di nuovi minimi decrescenti, soprattutto su time frame autorevoli come quello weekly.

All’interno di un mercato toro si immagini, in occasione di un qualunque evento inatteso fonte di preoccupazione per gli operatori di mercato, una reazione emotiva che porti in poche sedute ad un calo di almeno il 20%. Dobbiamo dal giorno dopo cambiare mind set e considerare il trend cambiato? Certo che no, io voglio conferme dai grafici, che ricordo sono il prodotto delle opinioni delle persone, che confermino il nuovo scenario.

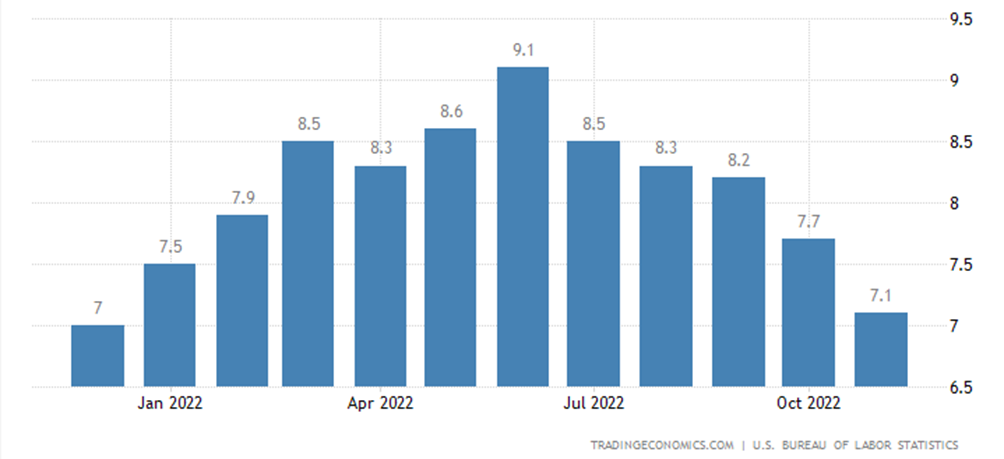

Tornando ai due movimenti correttivi di cui si diceva, entrambi i tentativi sovversivi sono alimentati da aspettative di un ridimensionamento della stretta monetaria della FED. Nel periodo più recente a giustificare i rialzisti troviamo certamente il continuo calo dell’inflazione americana che da luglio non fa altro che scendere mortificando le previsioni degli operatori sorpresi al ribasso in occasione delle rilevazioni relative ai mesi di ottobre e novembre

Il contesto economico in cui ci muoviamo è certamente insolito. La restrizione alla disponibilità e prezzi notevolmente più alti per molte materie prime indotte dalla guerra in Ucraina e dagli strascichi della pandemia hanno portato ad un modello insolito quanto alto di inflazione in molte parti del mondo, soprattutto sviluppato.

Il tentativo delle banche centrali, unico nella loro disponibilità, di tenere l’inflazione a bada alzando i tassi di interesse è ugualmente strano da vedersi visto che l’origine dei prezzi alti non è quella solita dell’eccesso di liquidità ma di problemi dal lato dell’offerta. Allora non resta che affossare l’economia sperando di portare alla ragione lavoratori e consumatori dai quali ci si attende, rispettivamente, un ridimensionamento delle loro pretese ed una calmata quando escono di casa per spendere i loro risparmi.

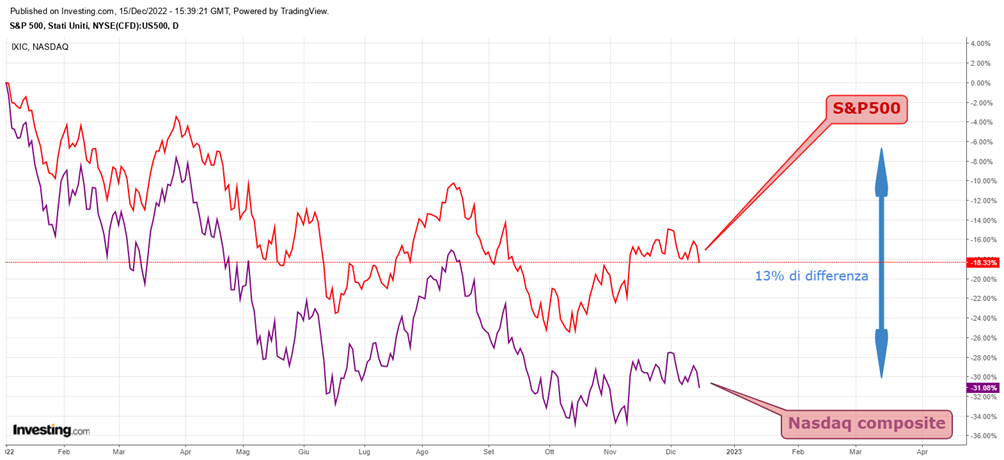

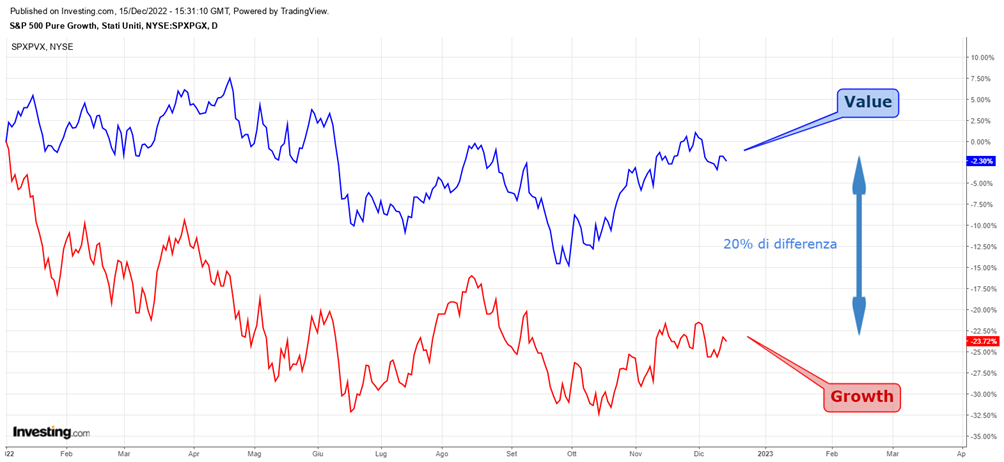

Il continuo rialzo dei tassi ha depresso, come ampiamente atteso, soprattutto il Nasdaq popolato particolarmente da aziende di stile growth, appartenenti cioè a settori caratterizzati da forte potenziale di crescita, con elevata redditività che però tendono a non distribuire sotto forma di dividendi ma piuttosto reinvestendoli

Sono aziende che soffrono il rialzo dei tassi di interesse visto che nel tentativo di dare loro un valore si procede con una attualizzazione dei loro futuri flussi di cassa. Operazione questa che porta a valori tanto più bassi quanto più alto il fattore di attualizzazione cioè i tassi.

Tornando all’azionario americano, tentando di restare aderenti ai dati che si hanno disponibili, notiamo che gli indici sono chiaramente dominati al ribasso dalla ema50, indicatore di trend che poco risente del rumore e dei falsi segnali del breve periodo.

Vero è che i mercati anticipano solitamente il minimo del ciclo economico segnando un nuovo minimo di lungo periodo in piena crisi economica. Questo di solito è il motivo per cui molti operatori retail hanno difficoltà ad intercettare i minimi di lungo periodo.

Infatti, senza gli opportuni strumenti è difficile interpretare il momento dei mercati all’interno del ciclo economico e prendere le conseguenti decisioni di investimento. Similmente è difficile per loro individuare i picchi di lungo periodo perché solitamente avvengono prima che il ciclo economico cominci a declinare in modo evidente.

I movimenti tecnici che avvengono nei mercati e che sono il frutto delle c.d. mani forti sono, rispettivamente. le fasi di accumulazione e di distribuzione.

Quando i mercati sono sui minimi, che solo successivamente saremo in grado di qualificare come di lungo periodo cioè che segnano un cambio di trend, nel terreno fertile del pessimismo diffuso gli operatori professionali sono in grado di leggere il germe del cambio di trend “accumulando” pian piano posizioni preziose che li porteranno a guadagnare già quando i piccoli risparmiatori non sono ancora edotti dell’imminente rovesciamento di trend.

Similmente avviene in occasione di massimi di lungo periodo in cui, nel pieno dell’euforia dei piccoli investitori, le mani forti leggono l’imminente cambio di trend producendo quello stillicidio di vendite noto come fase di “distribuzione” che li porta a monetizzare il morente up trend e posizionarsi in anteprima sul nuovo down trend che grazie a loro a breve nascerà.

In queste fasi estreme e topiche del trend la componente emotiva non permette di essere lucidi abbastanza da risultare profittevoli. Infatti, nei momenti depressi di mercato in cui il sentimento dominante è lo sconforto per le perdite difficilmente l’animo è predisposto a carpire i segnali deboli desumibili dal combinato e contestuale disposto del ciclo economico e dei grafici che possono offrire lo spunto per cominciare a costruire posizioni rialziste.

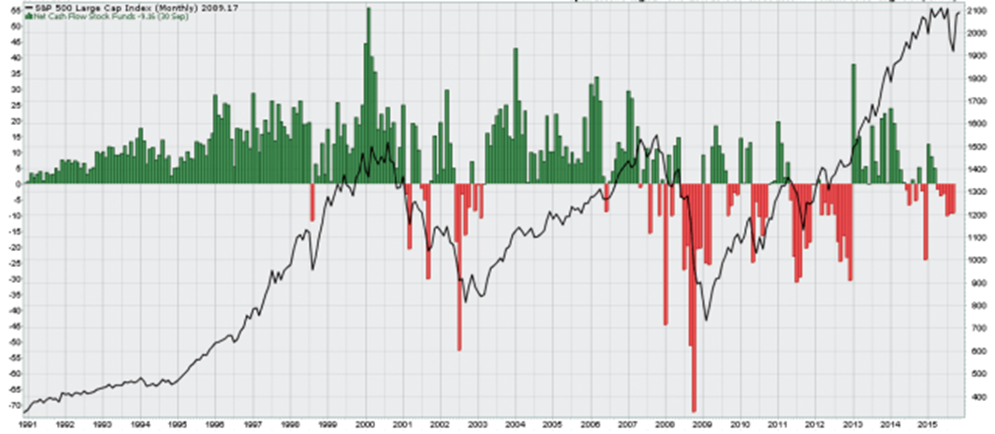

Similmente nei momenti di massimo di mercato, il sentimento dominante di euforia e overconfidence facilmente rende sordi al richiamo dei fattori di rischio che solitamente si accumulano in quelle occasioni. Ecco una prova del concetto

I flussi di ingresso nel mercato sono crescenti col crescere del mercato segnando picchi corrispondenti ai picchi di mercato. Similmente e simmetricamente avviene nei punti di minimo dove si associano i picchi dei disinvestimenti. Le perdite sono assicurate, è questione matematica e non di opinione.

In questo momento storico un fattore di sicuro aiuto nelle decisioni di investimento è certamente rappresentato dal fatto stesso che i mercati sono in significativa perdita. Questo è un dato importante da cui partire.

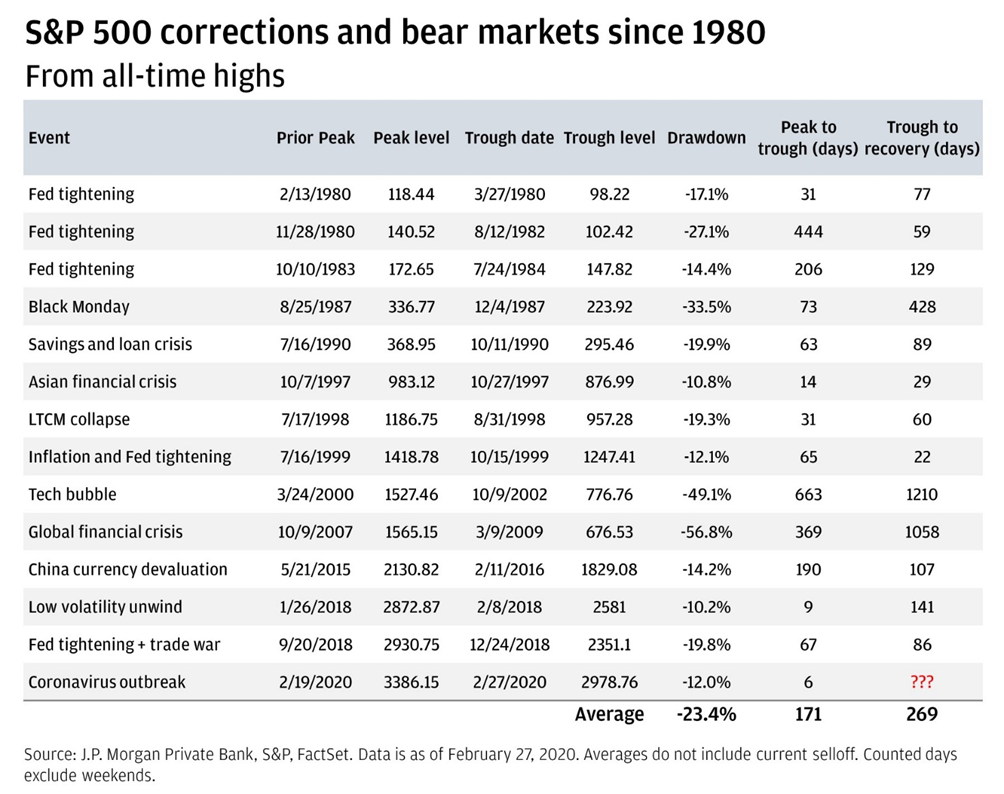

Negli ultimi 40 anni la perdita media dello S&P500 in occasione di bear markets è di poco più del 23%, in linea sostanzialmente con quanto osservato in questa fase

Su base storica quindi i prezzi oggi disponibili sono di sicuro interesse ma non da un punto di vista assoluto bensì strategico. Nel senso che ci possono essere infinite strategie per entrare su livelli di prezzi simili ma, come dice appunto il termine, si deve trattare di strategie e non di un acquisto solo perché il mercato è calato.

Se si ha una strategia chiara che preveda anche la possibilità che una volta entrati il mercato non salga il problema non si pone. Per chi invece non si muove con tale metodologia e pensa di approfittare del momento di calo perché allettante ma non vi è un piano strategico che permetta di gestire l’ipotesi avversa le cose potrebbero essere complicate.

Uno dei principali motivi che adducono coloro i quali si mostrano sospettosi nei confronti dell’attuale rally è sicuramente il livello relativo dei multipli che non terrebbe sufficientemente in conto il peggioramento associato alla debolezza economica attesa nel 2023.

Il calo degli utili atteso per il 2023 non mette abbastanza d’accordo gli operatori. JPMorgan per esempio ritiene che le quotazioni attuali del mercato americano scontino pienamente questo scenario avverso vedendo nei prezzi oggi disponibili un buon livello di ingresso. Altri hanno opinione diversa.

Per chi sposasse questa view conservativa e volesse consolidare i guadagni fin qui accumulati col rialzo da ottobre, propongo questo grafico come spunto per valutare un disimpegno/short dall’azionario americano

I prezzi si muovono armonicamente al ribasso dominati da una trendline ormai autorevole responsabile di 2 ricacciate all’ingiù dei prezzi.

La settimana si è chiusa con un segnale inequivocabile consegnandoci una candela che presenta contemporaneamente nuovi massimi relativi e minimi inferiori alle precedenti 4 settimane. Il tutto con volumi che si collocano su valori prossimi ai massimi degli ultimi 6 anni.

Ora, siccome il trend è ribassista normalmente l’opinione più ascoltata dovrebbe essere quella dell’orso e non del toro che cerca solo di mettere zizzania promettendo che presto irromperà lui sulla scena.

Per carità, il toro potrebbe anche insediarsi da domani sul mercato ma non sarebbe certo l’ipotesi più probabile e visto che in questo settore ci nutriamo di probabilità e non di certezze, venisse confermata la narrativa della suddetta candela, facilmente potremmo vedere nuovi minimi relativi che, calendario della crisi alla mano, potrebbe essere l’ultimo prima di una duratura inversione di trend.

Infatti, inflazione in rallentamento, economia che si indebolisce e allentamento del ritmo di rialzo dei tassi potrebbe utilmente creare il contesto giusto in cui, in coerenza col fatto che i mercati azionari anticipano mediamente di almeno 4 mesi il minimo del ciclo economico, si formi il minimo giusto.

Allora, con il benestare della media mobile a 200 periodi, indossato i panni da cacciatore di minimi potremmo avere migliore fortuna nel tentativo di fare il migliore ingresso nell’equity.

Sia chiaro, esiste anche una strategia meno estrema. Il fatto stesso che siano stati segnati già cali significativi ed in linea come detto con i livelli medi di ritracciamento dell’indice rende quanto mai efficace anche una ragionata strategia che punti a prendere posizione con una parte del nostro budget di rischio potendoci così permettere il lusso di non catturare il minimo e pure resteremmo in piedi forti e lucidi per gestire quello che lo scenario vorrà offrirci per il futuro.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Azionario USA, buon punto di uscita

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.