Nelle ultime settimane i mercati obbligazionari si sono mossi: 30-Year Treasury yields è passato rapidamente da meno del 4% a quasi il 4,50%, cogliendo molti di sorpresa.

Tuttavia, capire perché e cosa guida l'azione dei mercati obbligazionari è un'abilità cruciale per gli investitori macro, quindi analizziamo insieme un approccio che ci aiuterà a dare un senso ai recenti sviluppi del mercato obbligazionario.

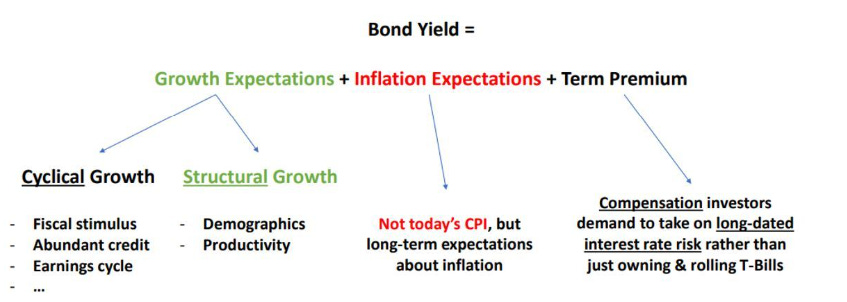

I rendimenti obbligazionari nominali possono essere considerati come l'interazione tra:

- aspettative di crescita

- aspettative di inflazione

- Premio a termine

1. Aspettative di crescita

Per quanto riguarda la crescita economica, dobbiamo considerare due aspetti: la crescita strutturale e quella ciclica.

La crescita economica strutturale può essere generata da un maggior numero di persone che entrano a far parte della forza lavoro (buona demografia) e/o da un uso più produttivo del lavoro e del capitale (forti trend di produttività).

La capacità di un'economia di generare una crescita strutturale è un importante motore dei rendimenti obbligazionari a lunga scadenza (forte crescita strutturale = rendimenti a lunga scadenza strutturalmente più elevati e viceversa).

Anche i cicli economici a breve termine sono importanti per i rendimenti obbligazionari, in particolare per quelli a breve termine.

I trend ciclici di crescita sono determinati dal ciclo del credito, dalla posizione fiscale, dalla crescita degli utili, dall'andamento del mercato del lavoro e altro ancora: più sono sani, più i rendimenti obbligazionari a breve termine possono essere spinti verso l'alto, anche a causa di un probabile inasprimento da parte delle Banche Centrali, che potrebbero temere un surriscaldamento dell'economia e pressioni inflazionistiche in un simile contesto.

Cosa è successo alle aspettative di crescita di recente?

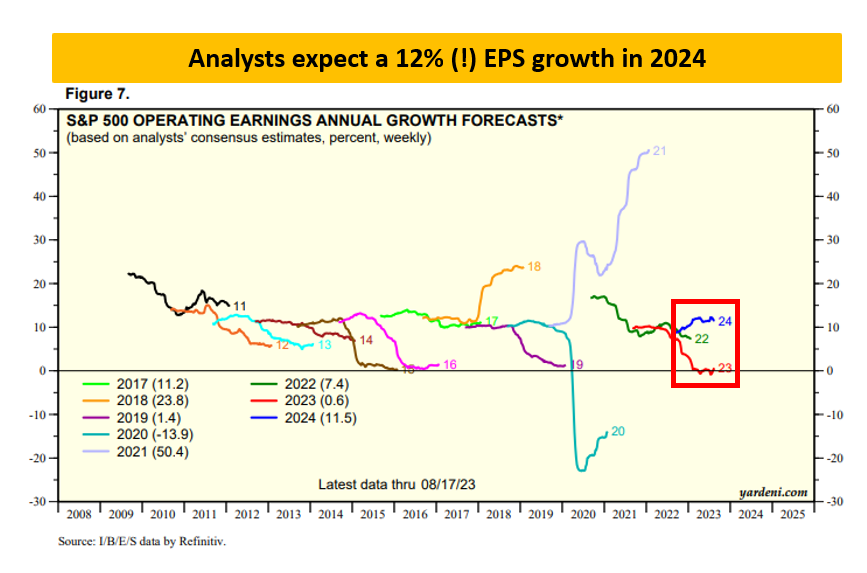

Gli analisti hanno smesso di rivedere le loro aspettative di utile per azione (EPS) per il 2023 e hanno iniziato a rivederle al rialzo per il 2024: ora prevedono una crescita dell'EPS del 12% per il prossimo anno!

Oltre a questo, si consideri che:

- L'AI-mania ha portato a speculazioni su grandi aumenti di produttività e quindi ha alimentato la narrativa di una ''maggiore crescita strutturale'';

- la testardaggine dell'economia statunitense ha stimolato il dibattito sulla possibilità di sopportare tassi più alti più a lungo grazie a una crescita strutturale più forte;

In breve, le aspettative di crescita a lungo termine sono state riviste al rialzo: la prima voce dell'equazione di cui sopra ha contribuito a far salire i rendimenti dei Treasury a 30 anni.

2. Aspettative di inflazione

La seconda componente che guida i rendimenti obbligazionari nominali è l'inflazione, ma non l'inflazione di oggi, bensì le aspettative di inflazione a lungo termine.

Le banche centrali possono reagire temporaneamente a raffiche concentrate di pressioni inflazionistiche aumentando i tassi di interesse a breve termine, ma quando si tratta di rendimenti obbligazionari a lungo termine, gli investitori presteranno sempre molta attenzione alle aspettative di inflazione.

Questo perché i consumatori e i mutuatari tenderanno a prendere decisioni importanti in base a queste piuttosto che alle tendenze volatili dell'inflazione a breve termine.

Che fine ha fatto la componente dell'inflazione?

Contrariamente a quanto si crede, gli investitori non sono generalmente spaventati da un'inflazione persistente e appiccicosa: il break-even dell'inflazione USA a 5 anni è stato scambiato negli ultimi 12 mesi in una fascia compresa tra il 2,45 e il 2,75%, il che significa che gli investitori si aspettano che l'inflazione CPI USA fluttui intorno a questi livelli tra il 2028 e il 2033.

In breve, gli investitori hanno spinto al rialzo i rendimenti dei Treasury trentennali non per il timore di un'inflazione persistente e appiccicosa, ma per i seguenti motivi:

- Rivalutazione positiva della crescita ciclica (le aspettative di EPS sono aumentate);

- (Alcuni) rivalutazione positiva della crescita strutturale (guidata dalla narrativa: AI, r* più alto);

- Aspettate...

3. Premio a termine

Un investitore che voglia ottenere un'esposizione al reddito fisso può farlo acquistando T-Bills a 3 mesi e rollandoli ad ogni scadenza per i prossimi 10 anni.

In alternativa, può decidere di acquistare oggi i Treasury 10-year.

Qual è la differenza?

Il rischio di tasso d'interesse!

Acquistare oggi un 10-year bond piuttosto che rollare i T-Bills per i prossimi 10 anni espone gli investitori a dei rischi, che vengono compensati dal premio a termine.

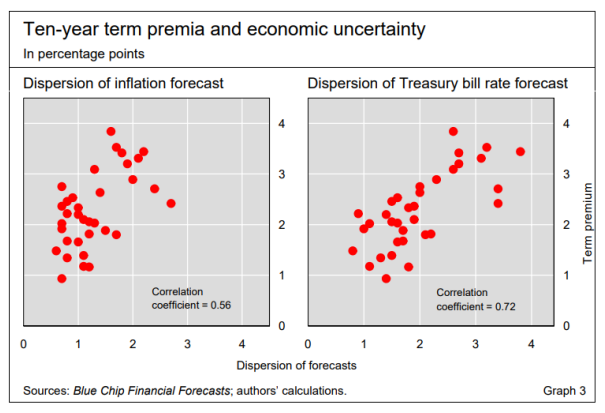

Quanto più bassa è l'incertezza sulla crescita e sull'inflazione, tanto più basso è il premio a termine e viceversa.

Il grafico qui sopra lo dimostra: maggiore è l'incertezza (asse delle ascisse che si sposta verso destra) sulla crescita e sull'inflazione future, maggiore è il premio a termine (asse delle ordinate che si sposta verso l'alto).

Secondo la nostra semplice equazione illustrata in precedenza, un premio a termine più elevato spinge al rialzo i rendimenti delle obbligazioni nominali a lunga scadenza.

Cosa è successo al premio a termine?

Le stime del premio a termine degli Stati Uniti si sono spostate verso l'alto e ora stanno testando il lato superiore degli intervalli recenti: In altre parole, si sta valutando una maggiore incertezza sul futuro della crescita e dell'inflazione.

Gli investitori sono meno fiduciosi in un futuro di inflazione e crescita prevedibilmente contenute e si aspettano una maggiore volatilità e incertezza.

Facendo un passo indietro, tuttavia, il premio a termine rimane ancora molto basso rispetto agli standard storici: 10 anni fa eravamo a nord dell'1%, oggi siamo appena tornati allo 0%.

Conclusioni

Il recente e aggressivo rialzo dei rendimenti dei Treasury trentennali NON è dovuto ai timori di un aumento persistente dell'inflazione, ma piuttosto a:

- Una rivalutazione positiva della crescita ciclica (le stime EPS per il 2024 sono state aumentate) e alcune speculazioni sulla crescita strutturale (ad esempio, l'effetto dell'intelligenza artificiale sulla produttività);

- un premio a termine leggermente più elevato, che riflette l'aspettativa degli investitori di una crescita e di un'inflazione più imprevedibili.

***

Questo articolo è stato pubblicato originariamente su The Macro Compass. Entrate a far parte di questa vivace comunità di investitori macro, asset allocator ed hedge fund: verificate quale sia il livello di abbonamento più adatto a voi utilizzando questo link.