Sulla scia dell’ultimo report sugli utili di Apple (NASDAQ:AAPL), il Wall Street Journal ha condiviso un articolo in cui si discute di come Apple sia diventata un investimento così importante per la società di Warren Buffett, Berkshire Hathaway (NYSE:BRKa). Visto il successo ottenuto con le azioni Apple, riteniamo che valga la pena di capire la logica che ha spinto Buffett ad accumulare una posizione così importante in Apple.

All’insaputa di molti, Todd Combs, un membro del team di gestione del portafoglio di Berkshire, è responsabile di aver portato Apple all’attenzione di Buffett. Tuttavia, non tutto il merito va a Combs. Buffett ha lanciato a Combs una sfida che ha messo in luce la proposta di valore di Apple. Con questa stessa sfida, cercheremo di trovare la prossima Apple.

L’ispirazione per la nostra sfida e alcune citazioni in questo articolo vengono da un articolo del Wall Street Journal intitolato Apple is Buffett’s Best Investment.

La massiccia partecipazione di Berkshires in Apple

Prima di trovare il prossimo titolo Apple, vale la pena visualizzare come è cresciuto nel tempo l’investimento di Berkshire in Apple in percentuale di Berkshire Hathaway e delle azioni totali di Apple in circolazione.

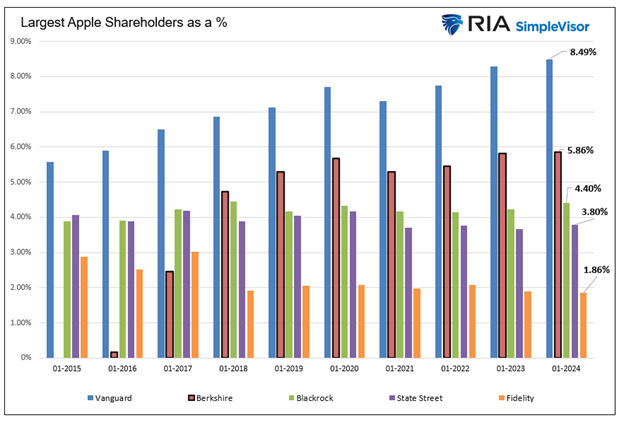

Il grafico a barre qui sotto confronta la percentuale di proprietà di Berkshire in Apple con quella dei quattro maggiori fondi comuni di investimento ed ETF. Berkshire non aveva alcuna posizione in Apple nel 2015 e ora detiene oltre il 5% della società. Solo Vanguard ha una posizione più significativa.

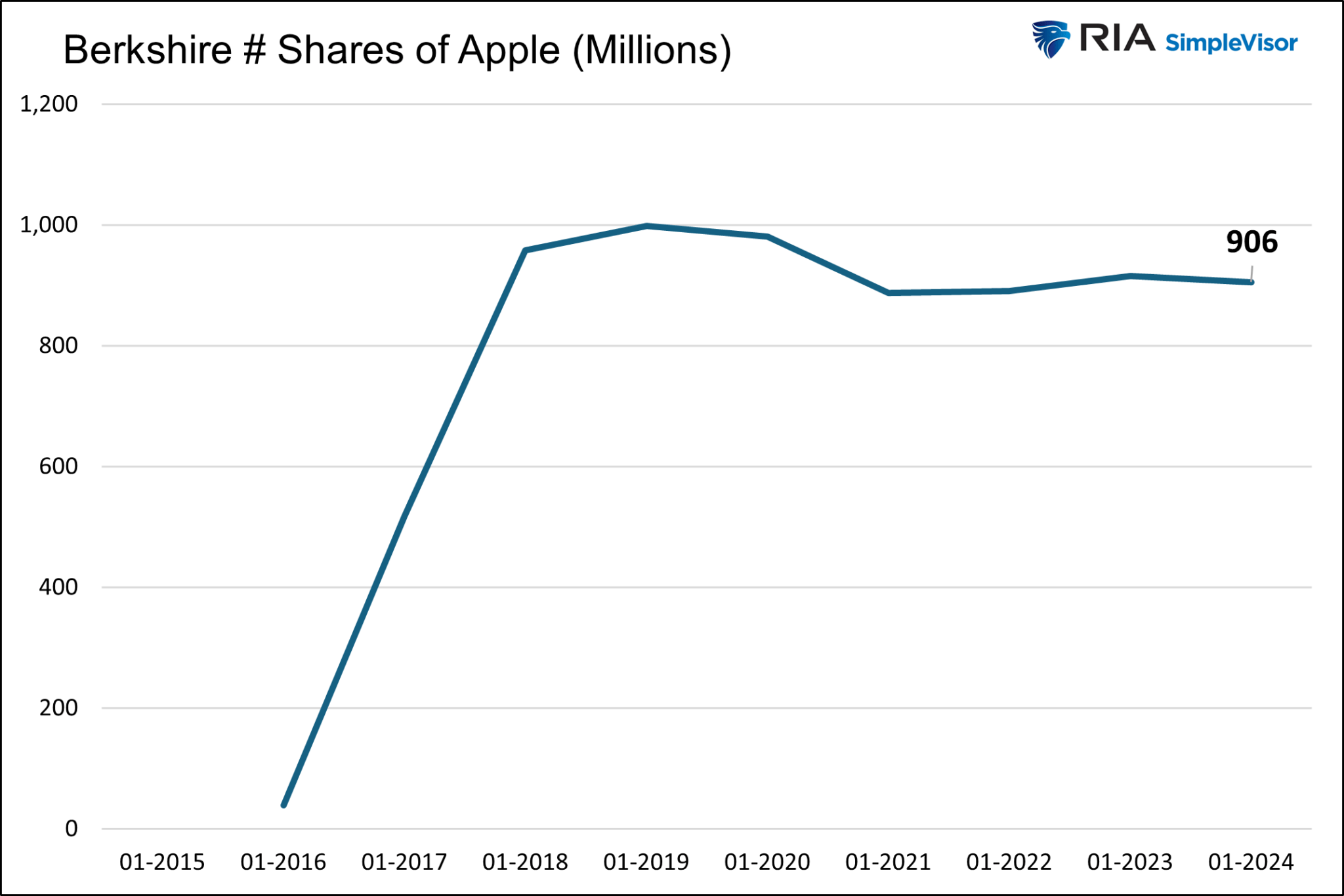

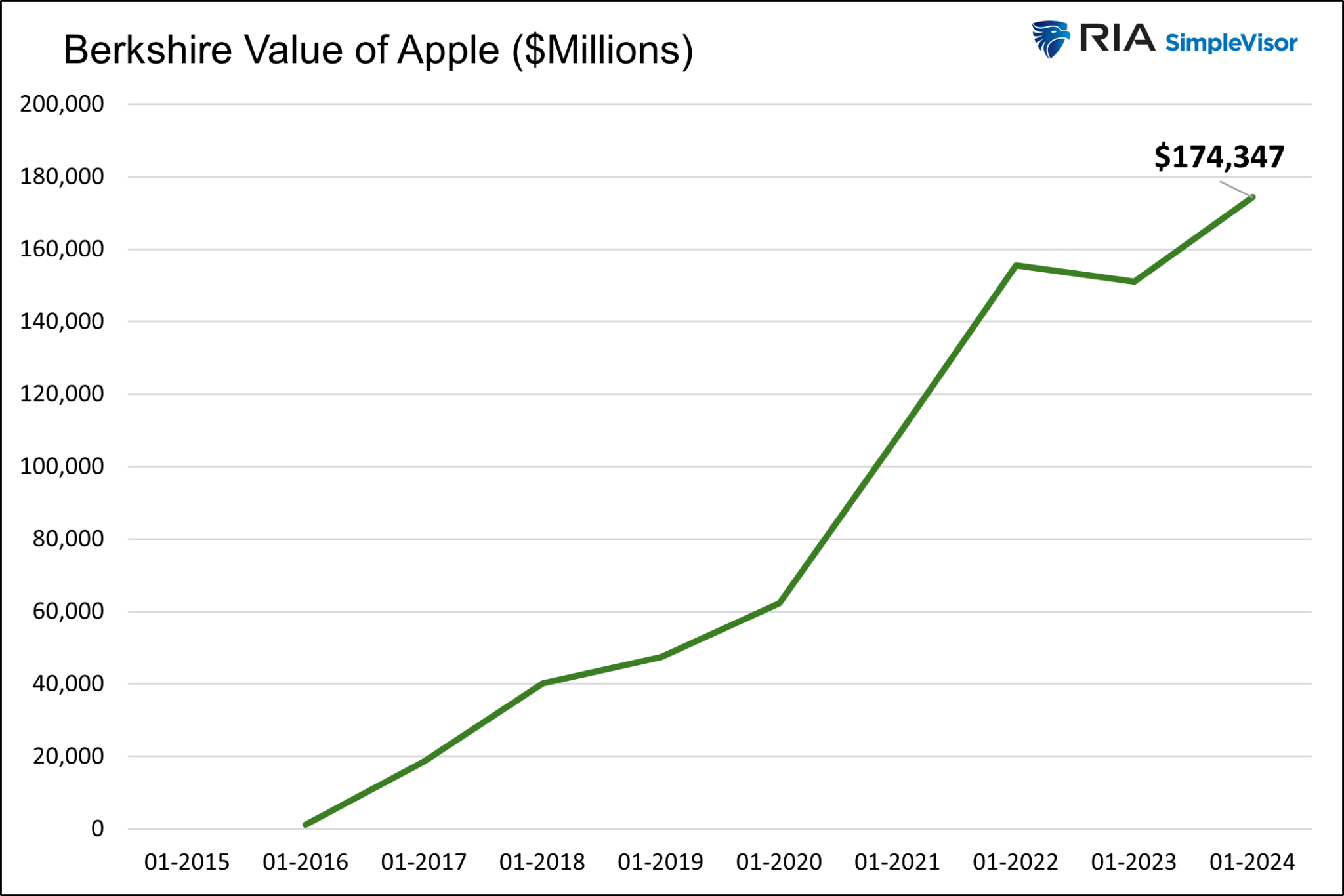

I grafici seguenti mostrano l’aumento del numero di azioni possedute da Berkshire e il valore delle sue azioni.

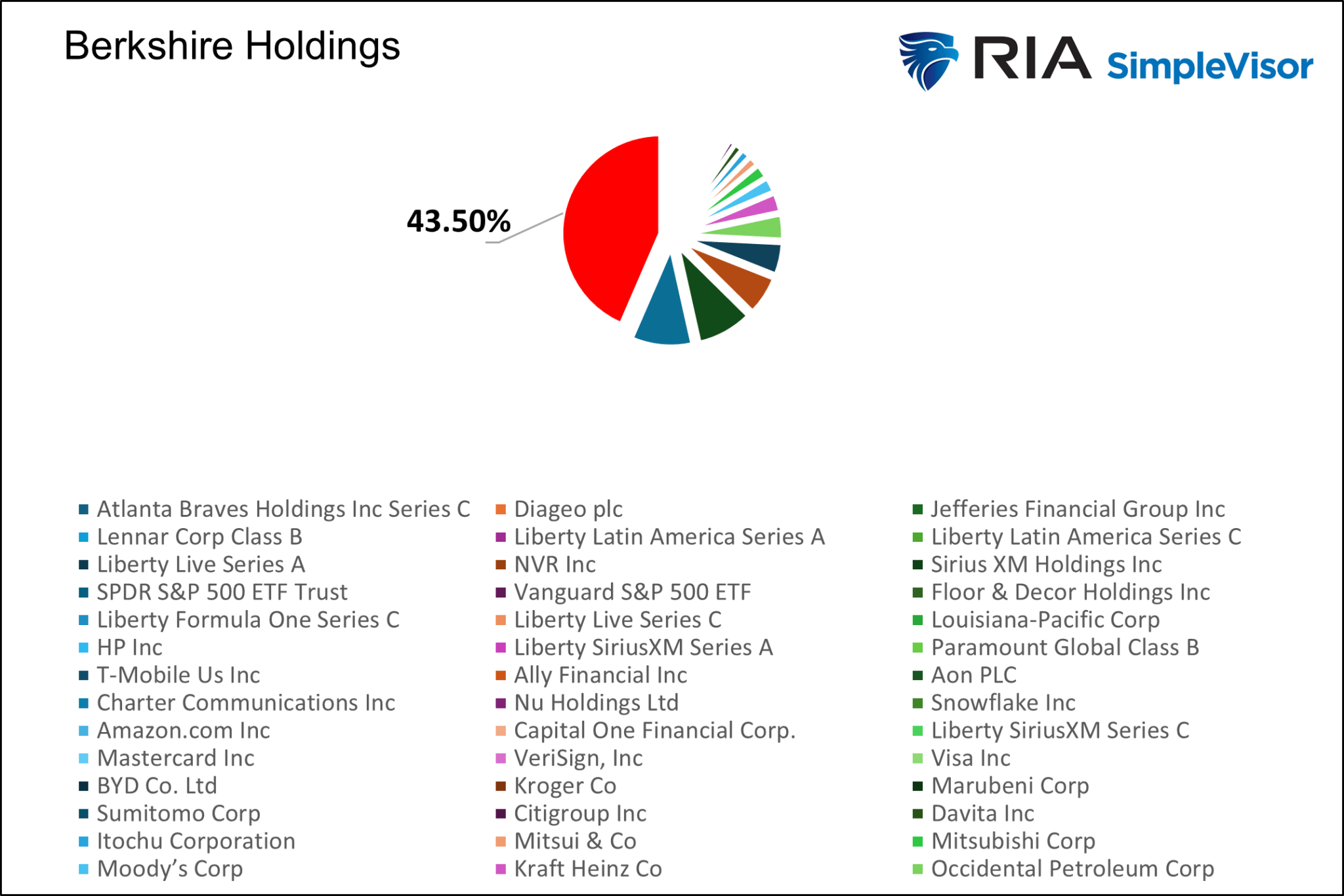

Il grafico a torta che segue mostra che Apple rappresenta quasi la metà del portafoglio di Berkshire. La partecipazione più importante è quella di Bank of America (NYSE:BAC), con il 10%.

A Buffett non piacciono i Tech

Strano a dirsi, ma quando Berkshire ha iniziato ad acquistare azioni Apple, Warren Buffett aveva un’avversione per i titoli tecnologici. Quando gli fu chiesto il motivo, rispose che non voleva investire in aziende che non capiva. Ora ammette che fu un errore.

Sebbene possa essere stato un errore non acquistare altre aziende tecnologiche, Buffett è stato in grado di apprezzare ciò che Apple era veramente. Sebbene sia classificata e ampiamente considerata come un’azienda tecnologica, Buffett è riuscito a capire Apple paragonandola a un’azienda di beni di consumo. Secondo il già citato articolo del Wall Street Journal:

Considerando il titolo, tuttavia, Buffett ha iniziato a vederlo come un’azienda di beni di consumo con un potere di prezzo latente invidiabile, piuttosto che come un produttore di tecnologia o di dispositivi elettronici, secondo le persone che gli hanno parlato. La fedeltà dei consumatori nei confronti dei prodotti Apple, in particolare dell’iPhone, suggeriva a Buffett che sarebbero stati disposti a pagare molto di più per le versioni aggiornate del telefono negli anni a venire, un modo sicuro per aumentare i profitti.

Todd Combs – la mente nascosta

L’articolo del Wall Street Journal presenta Todd Combs, uno dei gestori di portafoglio meno noti di Berkshire Hathaway. Secondo l’articolo, intorno al 2016 Buffett sfidò Combs a trovare un titolo che rispondesse a criteri specifici.

Tra i titoli che Combs trovò che soddisfacevano i criteri fondamentali e che avevano dimensioni sufficienti per essere acquistati da Berkshire c’era Apple. Il resto è storia. Da quando hanno iniziato ad accumulare Apple nel 2015, il titolo ha guadagnato il 650%, più di quattro volte l’S&P 500 nello stesso periodo.

Visto il successo di Combs, abbiamo pensato che sarebbe stato interessante utilizzare la logica con cui Buffett ha sfidato Combs e produrre una scansione simile. Vediamo se riusciamo a trovare la prossima Apple.

La logica di Buffett

Il seguente paragrafo dell’articolo del WSJ è la logica che Buffett ha impartito a Combs e che ha portato alla proprietà di Apple.

Quella volta Buffett chiese a Combs di individuare un titolo dello S&P 500 che rispondesse a tre criteri. Il primo: un multiplo prezzo/utili ragionevolmente conveniente, non superiore a 15, basato sugli utili previsti per i prossimi 12 mesi. Inoltre, il titolo doveva essere uno di quelli che i gestori erano sicuri, almeno al 90%, di poter ottenere guadagni più elevati nei prossimi cinque anni. E dovevano essere sicuri almeno al 50% che gli utili della società sarebbero cresciuti almeno del 7% all’anno per cinque anni o più.

A complicare la ricerca è stato il fatto che le società che soddisfacevano i criteri dovevano anche avere una capitalizzazione di mercato abbastanza grande da permettere a Berkshire di acquistarne una quantità sufficiente a spostare l’ago del suo portafoglio, senza però incidere eccessivamente sulla domanda di azioni.

La ricerca di Combs

Oltre ai criteri della sfida di Buffett, abbiamo aggiunto una crescita delle vendite di almeno il 5% negli ultimi cinque anni. Questo ci aiuta a restringere l’elenco delle società a quelle che hanno già registrato una forte crescita del fatturato. Abbiamo inoltre eliminato le società finanziarie, le società in accomandita, i REIT e i titoli immobiliari, poiché le loro valutazioni e i loro tassi di crescita non sono facilmente comparabili con le metriche di valutazione tradizionali. Infine, abbiamo escluso le società cinesi a causa delle potenziali implicazioni politiche.

Ecco i fattori che abbiamo utilizzato per individuare la prossima Apple.

- Capitalizzazione di mercato > 50 miliardi di dollari

- Rapporto prezzo/utili previsti

- Crescita degli utili prevista a cinque anni >5%.

- Crescita delle vendite negli ultimi cinque anni > 5%

- Nessuna società finanziaria, società in accomandita, REIT, società immobiliari o cinesi.

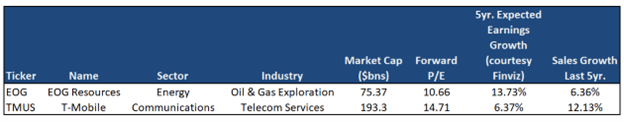

Molti titoli soddisfano i criteri di crescita delle dimensioni, degli utili e delle vendite. Ma solo due società hanno valutazioni abbastanza convenienti da poter essere selezionate, come illustrato di seguito.

Attualmente Berkshire possiede 5,242 milioni di azioni di T-Mobile (NASDAQ:TMUS), pari allo 0,20% del portafoglio. T-Mobile soddisfa i nostri criteri, ma la sua crescita degli utili prevista a 5 anni è leggermente inferiore alla soglia del 7% fissata da Buffett.

Berkshire non detiene EOG, ma possiede altre società di esplorazione di petrolio e gas, tra cui Occidental Petroleum (NYSE:OXY) e Chevron (NYSE:CVX).

In sintesi

Warren Buffett è una leggenda degli investimenti e una delle persone più ricche del mondo. Ha un orientamento al valore e un orizzonte di investimento a lungo termine.

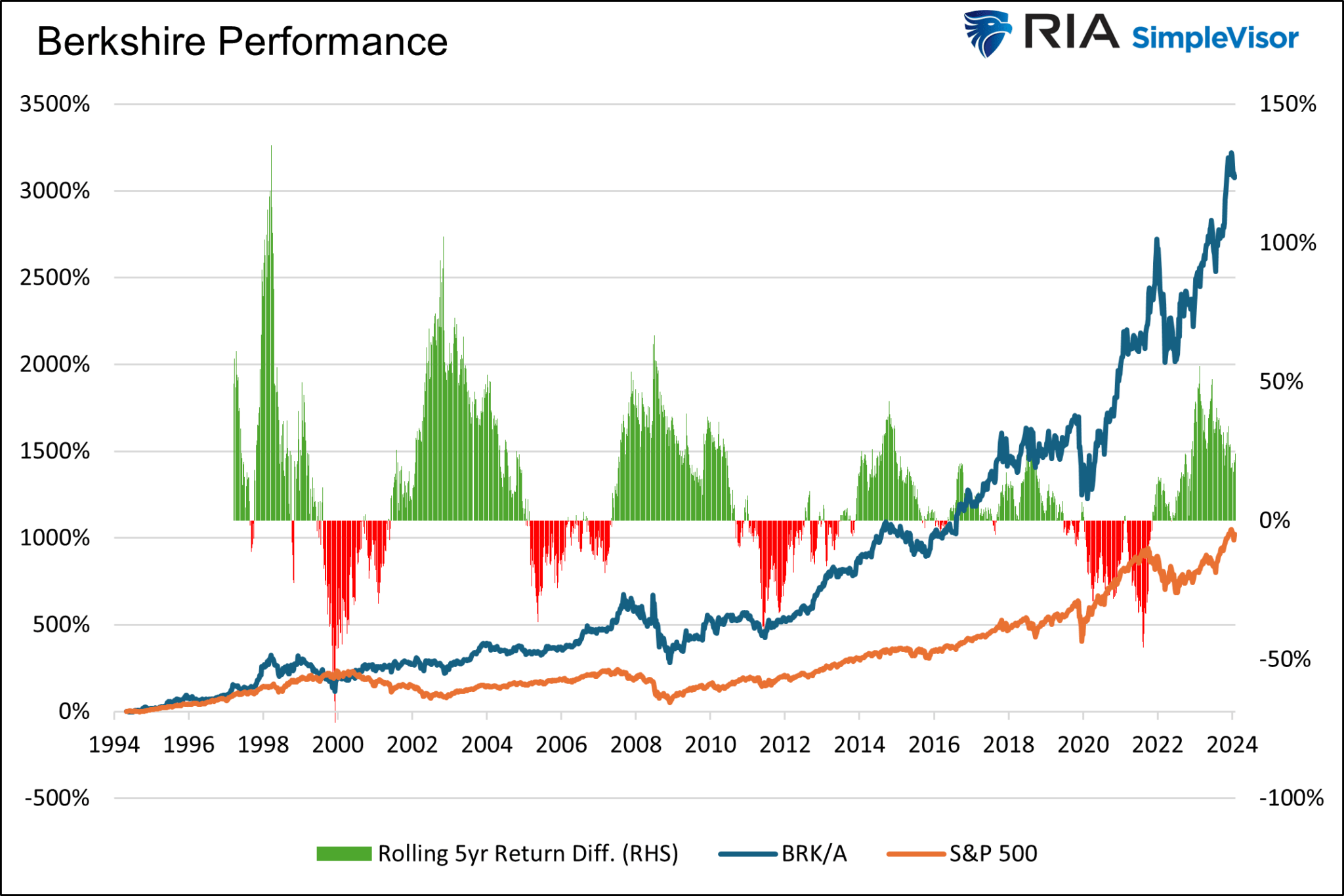

Il portafoglio di Berkshire Hathaway, che possiede anche società private, ha ottenuto risultati eccezionali rispetto al mercato, come illustrato di seguito. Tuttavia, attraversa periodi prolungati di scarsa performance relativa rispetto al mercato.

Il grafico mostra che negli ultimi 30 anni il rendimento dei prezzi di Berkshire ha triplicato quello dell’indice S&P 500. Tuttavia, ci sono quattro periodi prolungati in cui Berkshire ha nettamente sottoperformato il mercato. Da notare anche che Berkshire ha battuto il mercato durante la recessione e i ribassi della bolla delle dot com e della crisi finanziaria. Questo dimostra il suo orientamento al valore.