- Il mercato dei bond non sembra impressionato dalla politica della Fed

- I rendimenti dei bond si sono mossi appena dal vertice FOMC di questa settimana

- La Fed avrà bisogno di inasprire le condizioni finanziarie per riuscire a far scendere l’inflazione.

Con Jay Powell e la Federal Reserve da una parte e il mercato dall’altra, comincia a sembrare inevitabile uno scontro epico. La Fed vuole alzare i tassi per far scendere l’inflazione; il mercato dei bond pensa che la Fed li abbia già alzati troppo e che stia per arrivare una recessione.

La domanda è: chi avrà ragione. I recenti dati sull’indice IPC sotto le attese hanno incoraggiato le colombe dell’inflazione. Malgrado il calo del tasso di inflazione, la Fed ha previsto che il tasso overnight salirà al 5,1% entro fine 2023.

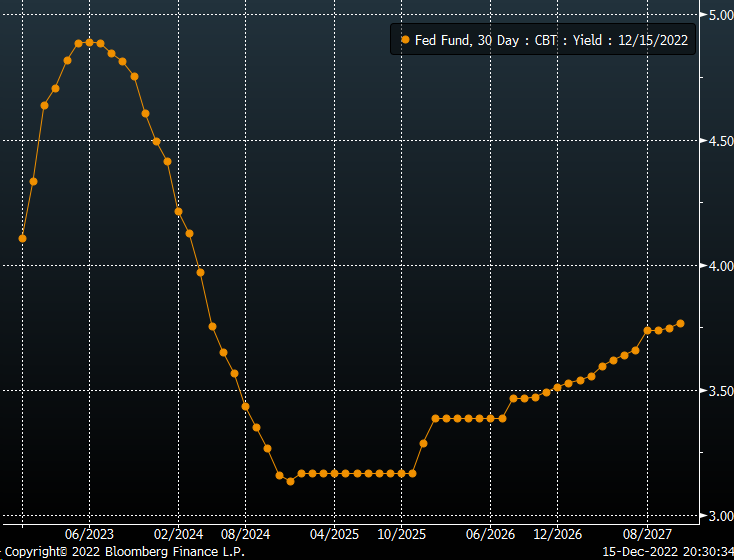

Con l’atteggiamento aggressivo della Fed, i rendimenti si sono mossi appena. I future dei fondi Fed di dicembre per il 2023 al momento sono scambiati a circa il 4,5%, 60 bps sotto l’obiettivo prospettato dalla banca.

Le condizioni finanziarie si sono allentate

La mancanza di risposta del mercato probabilmente farà sentire delusa la Fed, spingendola forse a chiedersi cosa fare o dire per far salire i tassi, in modo che le condizioni finanziarie si possano allentare.

L’indice sulle condizioni finanziarie della Fed di Chicago ha rivelato un significativo allentamento da metà ottobre. La Fed vuole che queste condizioni si inaspriscano e tornino verso lo zero. Un livello sotto lo zero suggerisce che le condizioni finanziarie sono accomodanti e favorevoli all’economia, mentre una lettura sopra lo zero significa che sono restrittive e sfavorevoli per l’economia.

Perché le condizioni finanziarie si inaspriscano, la Fed deve alzare i tassi e far aumentare gli spread tra i bond societari ad alto rendimento ed i bond dei Treasury. I prezzi dell’azionario dovranno scendere e la volatilità implicita dovrà aumentare.

Aumentare il ritmo della riduzione del bilancio

E quindi la Fed si ritrova o a lasciare le cose come sono o a lasciare che il mercato si sistemi da solo. O significa che la Fed dovrà aumentare i suoi sforzi e diventare più aggressiva di quanto già non lo sia. Sebbene possa non sembrare possibile, un trucco che potrebbe avere a disposizione è la carta della riduzione del bilancio, e potrebbe dire che è proceduta ad un ritmo più lento del previsto e, di conseguenza, puntare ad aumentare il ritmo in futuro.

Per quanto il mercato possa pensare che la Fed si sbagli, e i dati supportino il fatto che la Fed non debba inasprire al 5,1%, il mercato sta giocando contro sé stesso. Più sono allentate le condizioni finanziarie, più è probabile che la Fed debba alzare i tassi sopra il 5%, perché il mercato non farà il lavoro sporco della banca.

Ed ecco l’ironia: più il mercato lascerà inasprire le condizioni finanziarie, meno la Fed dovrà alzare i tassi.

***

Grafici usati col permesso di Bloomberg Finance LP. Questo articolo contiene commenti indipendenti da usare unicamente a scopo informativo e didattico. Michael Kramer è membro ed esperto finanziario di Mott Capital Management. Kramer non è affiliato con questa compagnia e non fa parte del board di nessuna compagnia che emette questo titolo. Tutte le opinioni ed analisi presentate da Michael Kramer in questa analisi o report di mercato costituiscono unicamente la sua opinione personale. I lettori non dovrebbero considerare nessuna opinione o previsione espressa da Michael Kramer come un consiglio a comprare o vendere un particolare asset o a seguire una particolare strategia. Le analisi di Michael Kramer si basano su informazioni e ricerche indipendenti che lui considera affidabili, ma né Michael Kramer né Mott Capital Management garantiscono la completezza o accuratezza dell’analisi. Michael Kramer non ha l’obbligo di aggiornare o correggere le informazioni presentate nelle sue analisi. Le sue dichiarazioni, previsioni ed opinioni potrebbero essere soggette a cambiamenti. La performance passata non è indicativa dei risultati futuri. La performance passata di un indice non è indicazione o garanzia dei risultati futuri. Non è possibile investire direttamente su un indice. L’esposizione ad una classe di asset rappresentata da un indice potrebbe essere disponibile tramite strumenti di investimento basati su quell’indice. Né Michael Kramer né Mott Capital Management garantiscono un determinato risultato o profitto. Bisogna essere consapevoli del rischio reale di perdita nel seguire una strategia o un commento di investimento presentati in questa analisi. Le strategie o gli investimenti discussi possono oscillare di prezzo o valore. Investimenti o strategie menzionati in questa analisi potrebbero non essere adatti a voi. Questo materiale non considera i vostri particolari obiettivi di investimento, la vostra situazione finanziaria o le vostre necessità e non va inteso come un consiglio adatto a voi. È necessario prendere una decisione indipendente circa gli investimenti o le strategie contenuti in questa analisi. Su richiesta, il consulente fornirà un elenco di tutti i consigli dati negli ultimi dodici mesi. Prima di agire in base alle informazioni di questa analisi, considerate se è adatto a voi e chiedete consiglio al vostro consulente finanziario o di investimento. Michael Kramer e Mott Capital hanno ricevuto un compenso per questo articolo.