Gli indicatori di recessione suonano l’allarme

Molti “indicatori di recessione” stanno suonando campanelli d’allarme, dalle curve invertite dei rendimenti ai vari indici di produzione e manifatturieri. Tuttavia, questo articolo si concentrerà su due indicatori relativi alle espansioni e alle recessioni economiche.

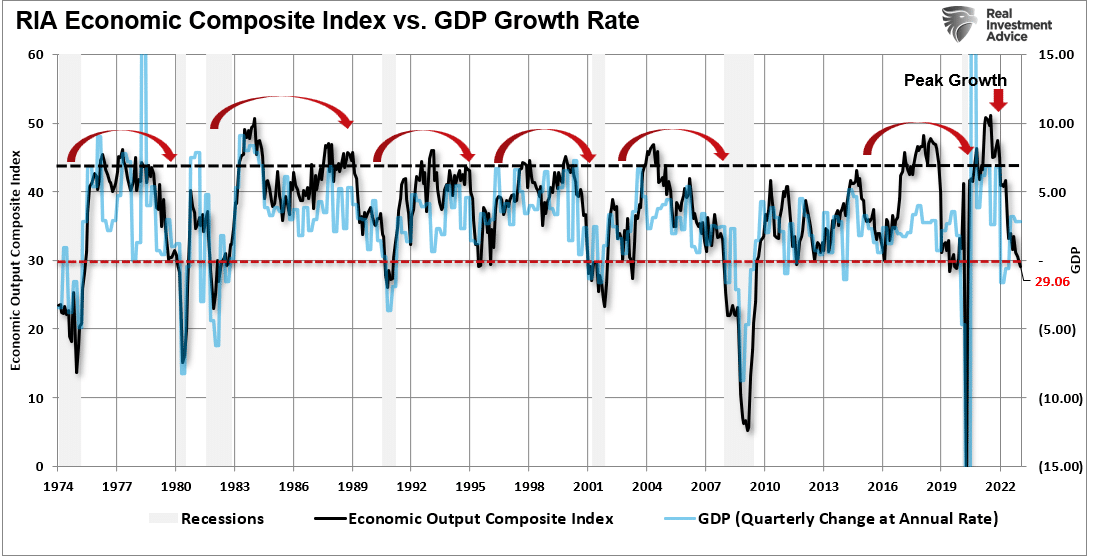

Il primo è il nostro indice economico composito che comprende oltre 100 punti dati, tra cui indicatori anticipatori e ritardatari. Storicamente, quando questo indicatore è sceso al di sotto di 30, l’economia si è trovata in una fase di rallentamento significativo o di recessione.

Così come le curve dei rendimenti invertite suggeriscono che l’attività economica sta rallentando, l’indice economico composito conferma lo stesso.

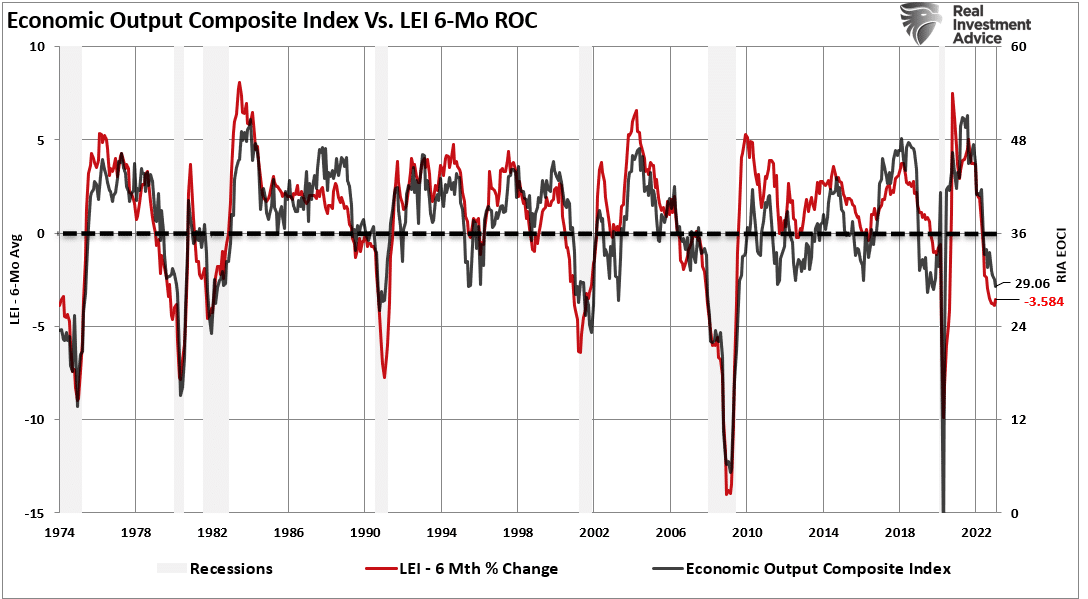

Anche il tasso di variazione a 6 mesi del Leading Economic Index (LEI) conferma l’indice economico composito. Come indicatore di recessione, il tasso di variazione a 6 mesi del LEI ha un record di traffico perfetto.

Naturalmente, oggi si discute se questi indicatori di recessione siano sbagliati per la prima volta dal 1974. La massiccia impennata dello stimolo monetario (in percentuale del PIL) rimane molto elevata, dando l’illusione che l’economia sia più solida di quanto probabilmente sia.

Mentre l’effetto ritardato della stretta monetaria si manifesterà nel corso dell’anno, l’inversione di tendenza della forza economica sorprenderà probabilmente la maggior parte degli economisti.

Per gli investitori, le implicazioni dell’inversione dello stimolo monetario sui prezzi non sono positive. Come si è visto, la contrazione della liquidità, misurata sottraendo il PIL dalla massa monetaria M2, è correlata alle variazioni dei prezzi degli asset.

Dato che la reversione dello stimolo monetario è ancora in corso, ciò suggerisce che i prezzi degli asset probabilmente scenderanno.

Naturalmente, tale inversione dei prezzi degli asset si verificherà nel momento in cui la Fed “farà dei danni” con un eccessivo irrigidimento della politica monetaria.

La Fed ha rotto qualcosa

Mentre la Fed continua a rialzare i tassi per combattere l’“uomo nero” dell’inflazione, la minaccia più consistente rimane la deflazione dovuta a una crisi economica o creditizia causata dall’eccessivo irrigidimento della politica monetaria.

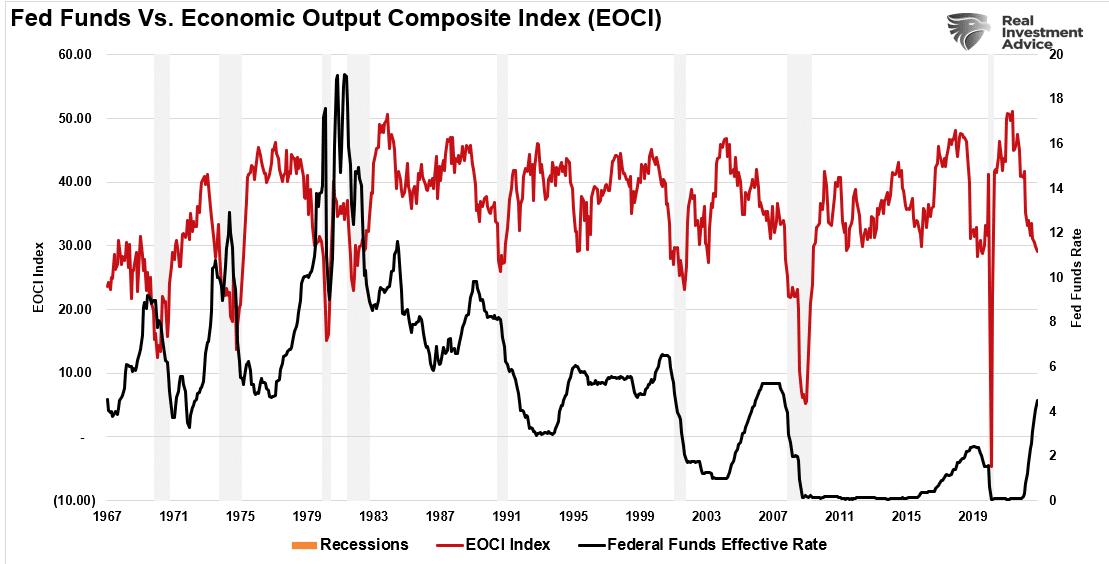

La storia dimostra che le attuali azioni della Fed sono ancora una volta in ritardo rispetto alla curva. Sebbene la Fed voglia rallentare l’economia, non farla crollare, il rischio reale è che “qualcosa si rompa”.

Ogni rialzo dei tassi avvicina la Fed all’orizzonte dell’evento indesiderato. Quando l’effetto di ritardo della politica monetaria si scontrerà con l’accelerazione della debolezza economica, il problema inflazionistico della Fed si trasformerà in una più distruttiva recessione deflazionistica.

Se sovrapponiamo i periodi di inasprimento della Federal Reserve al nostro indicatore economico composito di recessione, il rischio diventa abbastanza chiaro.

Mentre la Fed aumenta i tassi a causa di preoccupazioni inflazionistiche, il rischio reale diventa deflazione quando qualcosa si rompe.

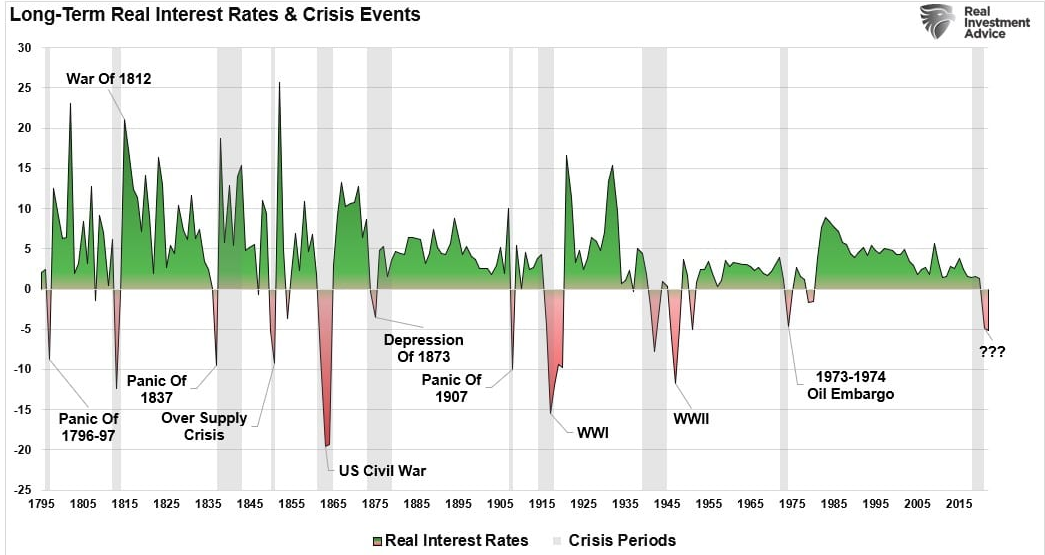

“Questo perché a periodi di forte inflazione corrispondono anche tassi di interesse più elevati. Nelle economie altamente indebitate, come gli Stati Uniti di oggi, ciò crea una più rapida distruzione della domanda, poiché i prezzi e i costi del servizio del debito aumentano, consumando così una parte maggiore del reddito disponibile. Il grafico seguente mostra i tassi di interesse reali, che includono l’inflazione, a partire dal 1795”.

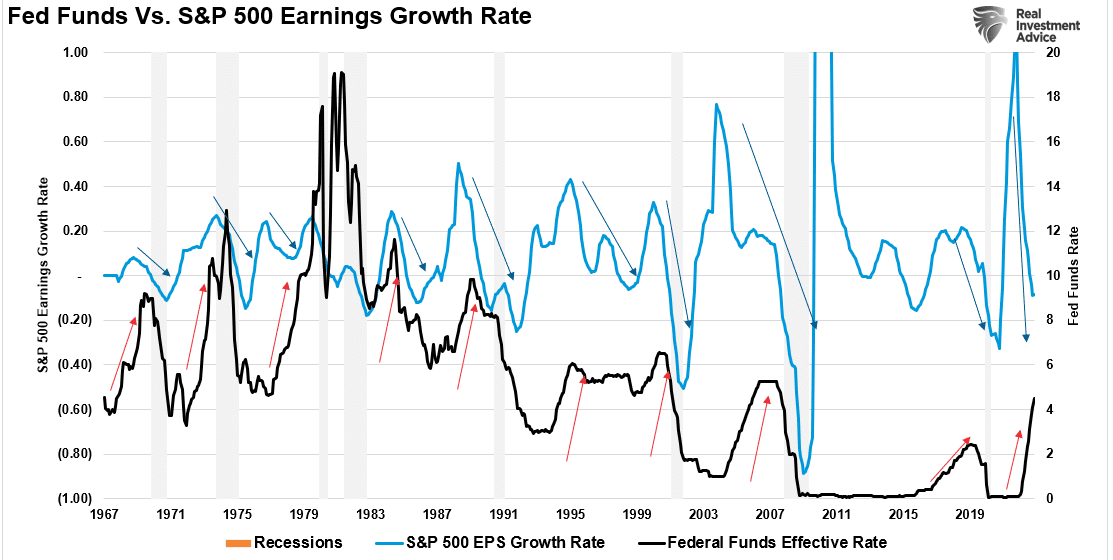

Non sorprende che ogni periodo di alta inflazione sia seguito da periodi di inflazione molto bassa o negativa (deflazione). Per gli investitori, questi indicatori di recessione confermano che gli utili si ridurranno ulteriormente, poiché la politica monetaria più restrittiva rallenta la crescita economica.

Storicamente, i periodi di inasprimento della Fed non hanno mai avuto un esito positivo sugli utili, e probabilmente non lo avranno nemmeno questa volta. Ciò accade soprattutto quando la Fed “rompe” qualcosa.

Anche se questa volta potrebbe essere diverso, dal punto di vista degli investimenti non scommetterei la mia pensione su questa prospettiva.