Quanta differenza può fare una settimana per l’oro. Solo venerdì scorso, avevo sottolineato la resilienza dell’oro, riuscito a mantenere il livello chiave di 1.800 dollari l’oncia nonostante la carneficina causata dal rally dei rendimenti dei Treasury USA e del dollaro.

Al momento della scrittura, il contratto dell’oro con consegna il mese prossimo sul COMEX a New York sta cercando di rifarsi strada verso i 1.800 dollari, dopo essere incredibilmente sceso da quel livello nelle ultime due sedute.

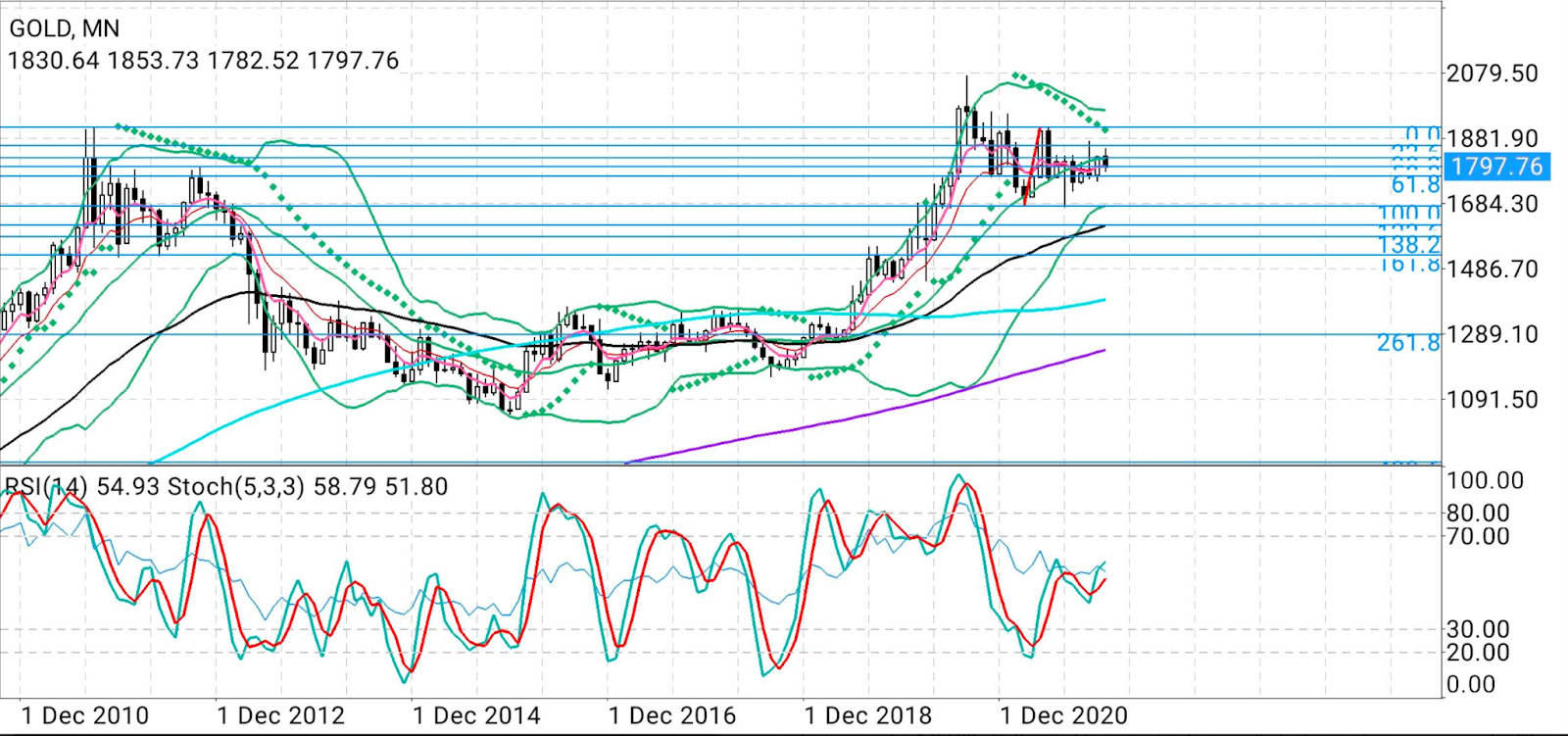

Grafici gentilmente forniti da skcharting.com

Il calo consecutivo tra mercoledì e giovedì, dopo che la Federal Reserve ha annunciato una nuova era interventista per la politica monetaria statunitense, in teoria ribassista per l’oro, ha cancellato quasi 60 dollari, o il 3%, dal contratto.

Ed ha annullato due settimane di lavoro dei long dell’oro, che avevano costruito una delle più intense offerte sul breve termine per portare il metallo prezioso verso i 1.900 dollari, un livello che sarebbe un ponte verso gli obiettivi a lungo termine di 2.000 dollari e di massimi storici.

Sebbene un ritorno al livello di 1.800 dollari sembri vicinissimo negli scambi di questo venerdì, con il contratto COMEX che ha raggiunto il massimo della seduta di 1.798,30 dollari, il problema principale per l’oro sarà superare con decisione la resistenza dei 1.830-1.8350 dollari.

Lunedì aveva rotto quell’impasse, arrivando al massimo di due mesi di 1.854 dollari, nei timori di un’inflazione statunitense senza controllo che ne avevano rafforzato il ruolo di scudo dalle pressioni di prezzo.

Ora, la resistenza di 1.830-1.8350 dollari probabilmente diventerà un problema ancora più grande per l’oro, dopo il colpo sferratogli dalla Fed.

“L’oro è bloccato da mesi tra l’incudine e il martello, rappresentati dal supporto dei 1.785 dollari e la resistenza di 1.835 dollari”, scrive Phillip Streible, esperto di strategie sui metalli preziosi di Blueline Futures a Chicago.

Il Presidente della Fed Jerome Powell, a conclusione del vertice di politica monetaria di gennaio, mercoledì, non ha escluso la possibilità che i tassi di interesse USA possano salire ogni mese quest’anno, dopo il primo aumento dei tassi dell’era della pandemia che arriverà probabilmente già a marzo.

L’oro è sempre stato considerato un rifugio dall’inflazione, mentre degli aumenti dei tassi sono solitamente negativi per il metallo prezioso.

Prima della corsa di gennaio, l’oro non era riuscito ad essere all’altezza del suo ruolo di scudo dall’inflazione, con l’indice del dollaro ed i rendimenti dei Treasury USA schizzati nelle aspettative di aumenti dei tassi. Le cose sono cambiate, apparentemente, quando il metallo giallo ha superato la resistenza di 1.835 dollari più di una settimana fa, riuscendo a rimanere a quel livello.

“Il breakout sopra i 1.850 dollari in realtà è stato un fake-out orchestrato dagli orsi sulla scia del tono interventista della Fed che ha cambiato le carte in tavola per i tori, portando l’oro giù a 1.791 dollari”, scrive Sunil Kumar Dixit, a capo delle strategie tecniche di skcharting.com ed esperto di grafici sull’oro.

Secondo Dixit, la lettura stocastica settimanale dell’oro di 60/69 ha incrociato al di sotto la linea di 70, supportata da un indice di forza relativa che punta al ribasso e che ha rivelato il dominio degli orsi sul mercato.

E aggiunge:

“Sembra che il tonfo sia tutt’altro che finito, in quanto la chiusura settimanale sotto i 1.797 dollari (ritracciamento di Fibonacci del 50%, misurato dal minimo di 1.678 dollari del marzo 2021 al picco di 1.916 dollari successivo) potrebbe estendere l’inclinazione ribassista che inizialmente prenderà di mira i livelli di 1.785, 1.770 e 1.753 dollari”.

D’altra parte, la lettura stocastica giornaliera dell’oro di 11/32 si avvicina al territorio di oversold, dice Dixit.

“Questo potrebbe dare il via ad un’inversione a breve termine entro metà della prossima settimana, causando un rimbalzo dei prezzi dell’oro per ritestare i livelli di 1.818-1.825-1.835 dollari”.

Nonostante le probabilità a breve termine siano contro l’oro, alcuni analisti continuano a sperare che il metallo troverà il vigore necessario per riavvicinarsi ai massimi storici quest’anno, se il tema dell’inflazione USA dovesse restare forte nel 2022.

Ma, secondo altri, i problemi per l’oro nell’attuale era della politica monetaria statunitense non dovrebbero essere sottovalutati.

“L’oro è vulnerabile ad ulteriori vendite tecniche ora che è stato infranto il livello dei 1.800 dollari, con i 1.760 dollari ad offrire un supporto chiave”, scrive Ed Moya, analista della piattaforma di trading online OANDA.

“L’avversione al rischio alla fine riporterà dei flussi sui lingotti, ma non succederà finché non sarà finito questo selloff”.

Nota: Barani Krishnan utilizza una varietà di opinioni oltre alla sua per apportare diversità alla sua analisi di ogni mercato. Per neutralità, a volte presenta opinioni e variabili di mercato contrarie. Non ha una posizione su nessuna delle materie prime o asset di cui scrive.