Il mercato ha raggiunto il bottom lo scorso ottobre, nonostante i timori per l’inflazione, i tassi più alti, i rischi di una recessione e la crisi bancaria. Con le notizie e i podcast su Youtube che non fanno che parlare di “crisi”, stanno aumentando le aspettative sulla crescita e sugli utili.

Sebbene economisti ed analisti stiano basando le loro idee sulla premessa di uno scenario da “nessuna recessione”, il mercato ha toccato il bottom ad ottobre nella speranza di un’inversione di rotta dell’inasprimento monetario della Federal Reserve. Al momento non è chiaro se una delle due idee sia corretta.

Ciononostante, come gli investitori, numerosi indicatori tecnici supportano l’ipotesi che il mercato abbia raggiunto il bottom nel 2022, suggerendo un’idea alternativa di un bear market in corso.

Ancora in correzione

Nonostante si sia parlato molto di “bear market” l’anno scorso, non è questo il caso. Sì, il mercato è crollato di oltre il 20% l’anno scorso, la definizione dei media di bear market. Tuttavia, un calo arbitrario del 20% è una misura valida?

Per rispondere, vediamo la definizione base.

- Un bull market si ha quando il prezzo di mercato tende verso l’alto in un lungo periodo di tempo.

- Un bear market si ha quando termina il precedente trend positivo, e i prezzi tendono verso il basso.

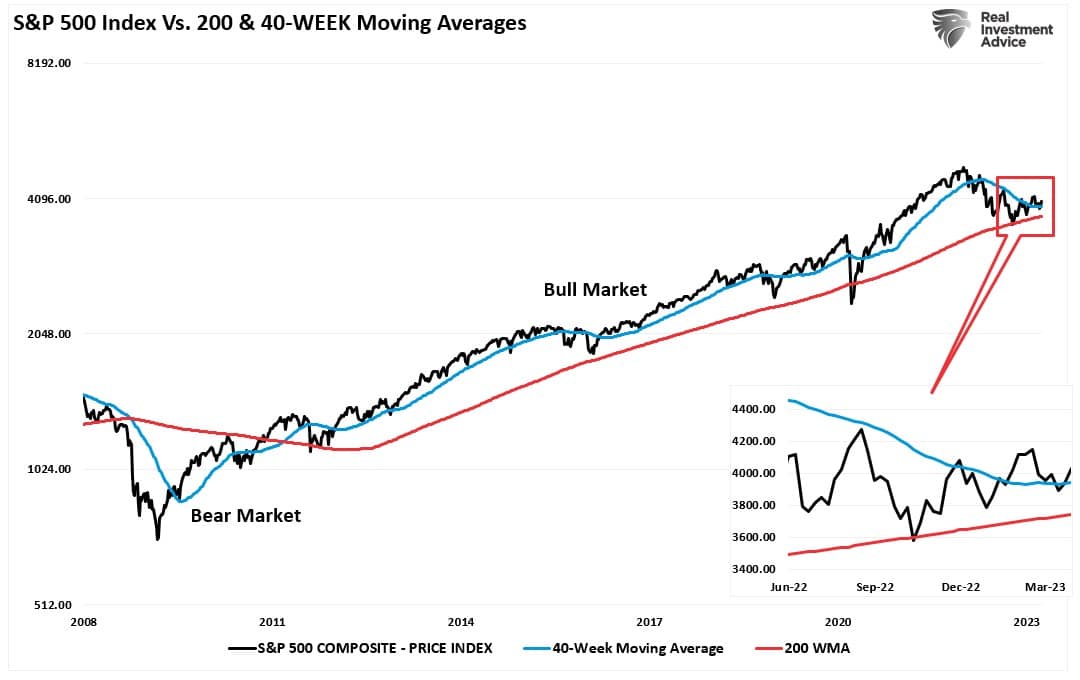

Il grafico sotto fornisce un’immagine di questa distinzione. Quando si guardano i “trend” di prezzo, la differenza appare chiara.

La distinzione è essenziale anche per capire la differenza tra “correzioni” e “bear market”.

- Le “correzioni” solitamente avvengono in periodi di tempo brevi, non infrangono i trend di prezzo prevalenti, e vengono risolte quando i mercati tornano a nuovi massimi.

- I “bear market” sono questioni più lunghe, con i prezzi che vanno lateralmente o verso il basso nel corso di parecchi mesi o due anni, con le valutazioni che “invertono la tendenza”.

A prescindere da come viene risolta la deviazione di prezzo nel processo di correzione, il bull market secolare iniziato nel 2009 resta intatto, fino a quando continueranno i trend di prezzo in salita.

Le strutture tecniche a lungo termine del mercato confermano questa idea.

I segnali tecnici a lungo termine restano bullish

L’indice S&P 500 ha registrato sette chiusure settimanali sopra la media mobile su 40 settimane e poi è riuscito a ritestare il livello di breakout. E questo suggerisce il ritorno di un trend più bullish. Ammettendo che i supporti continuino a tenere, i prossimi maggiori livelli di resistenza sono i massimi di febbraio di 4.200 e poi il picco di agosto 2022 di 4.325.

Inoltre, il minimo di ottobre ha tenuto il supporto alla media mobile su 200 settimane, che resta supporto per il mercato dai minimi del 2009.

La vasta maggioranza dei principali mercati e settori registra segnali buy settimanali. Questo storicamente denota un’inclinazione più bullish per il mercato in generale per i 12 mesi successivi.

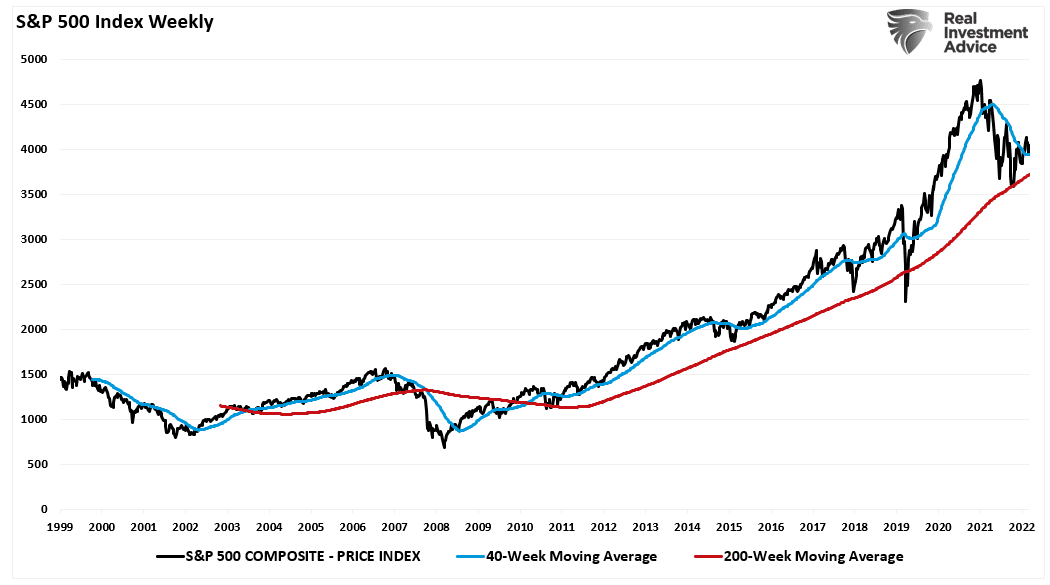

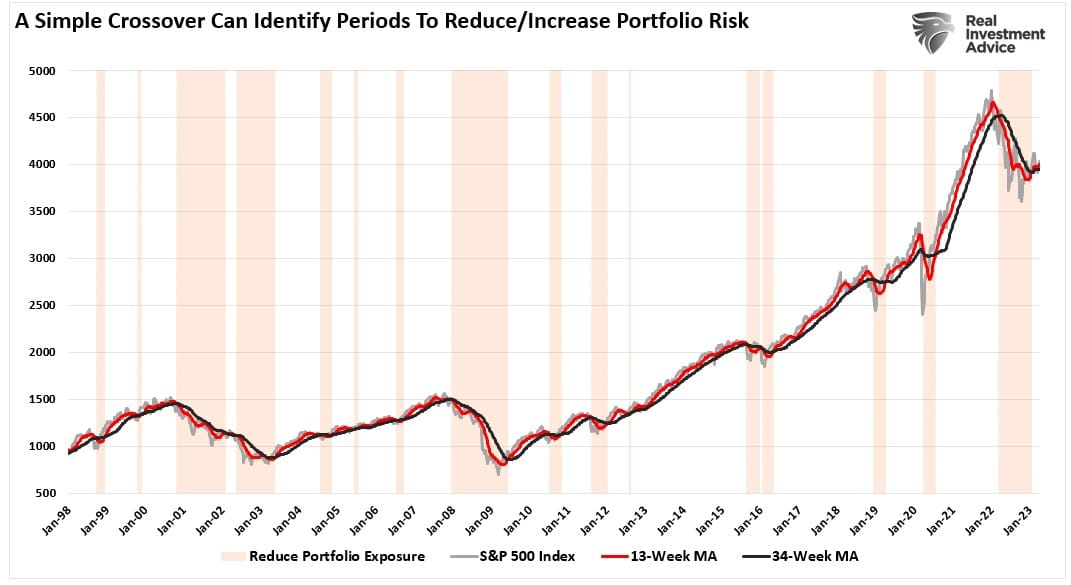

Il grafico sotto mostra i segnali di incrocio delle medie mobili dal 1998. Le barre arancioni sono i periodi in cui l’esposizione azionaria dovrebbe essere ridotta. Come vediamo, i periodi di incrocio positivo, in cui l’esposizione azionaria andrebbe aumentata, solitamente durano un anno o più. Dal 1998, ci sono stati solo due falsi segnali per aumentare l’esposizione azionaria, nel 2002 e ad inizio 2016.

Da un punto di vista degli investimenti, l’azione tecnica del mercato suggerisce che il mercato ha toccato il bottom nel 2022. Tuttavia, come abbiamo visto nel 2002, c’è il rischio che sia possibile un ulteriore ribasso.

Affrontare quello che verrà

Il più grande problema degli investitori è discernere tra azione di mercato e dinamiche economiche e fondamentali. Voglio essere chiaro: non so assolutamente se il mercato abbia toccato il bottom ad ottobre oppure no.

Tuttavia, ci sono delle regole che possiamo seguire.

Regola n° 1: Minimizzare le perdite e massimizzare i profitti.

Regola n° 2: Investire senza specifici obiettivi finali è un grosso errore.

Regola n° 3: Distorsioni emozionali e cognitive non fanno parte del processo.

Regola n° 4: Seguire il trend.

Regola n° 5: Non trasformare un profitto in una perdita.

Regola n° 6: Le probabilità di successo migliorano enormemente quando l’analisi tecnica supporta l’analisi fondamentale.

Regola n° 7: Sui bull market bisognerebbe essere “long”. Sui bear market, “neutral” o “short”.

Regola n° 8: Investire avendo in mente il rischio, non i ritorni.

Regola n° 9: L’obiettivo della gestione del portafoglio è un tasso di successo del 70%.

La gestione del portafoglio non consiste nell’avere sempre ragione. Ma fare in modo di vincere alla lunga. Non c’è una strategia, una disciplina, o uno stile che funzioni il 100% delle volte.

Una volta capito questo, le altre 8 regole diventano molto più semplici da integrare.

Come investitori, è importantissimo distaccarsi per un attimo dalle proprie “emozioni”. Guardare obiettivamente il mercato che vi circonda. Al momento è dominato da “avarizia” o da “paura”? I vostri ritorni a lungo termine dipenderanno molto dalla risposta a questa domanda e da come gestirete il relativo rischio.

“Il principale problema dell’investitore (nonché il suo peggior nemico) è probabilmente essere se stesso”. – Benjamin Graham