- Le tensioni geopolitiche agitano i mercati globali e l’attenzione si sposta sul Medio Oriente.

- I prezzi del petrolio aumentano a causa dell’escalation dei rischi.

- Anche l’oro e il dollaro rimbalzano in seguito all’aumento della domanda di beni rifugio.

I mercati globali hanno iniziato la settimana con un’accentuata volatilità, alimentata dall’escalation delle tensioni tra Israele e Palestina, che hanno ormai raggiunto un livello di guerra ufficiale.

Se le tensioni in Medio Oriente dovessero continuare a crescere, è probabile che i mercati tengano conto del rischio geopolitico per tutta la settimana. Ciò potrebbe far passare temporaneamente in secondo piano gli importanti sviluppi economici della settimana.

Queste sfide geopolitiche si aggiungono a una settimana già ricca di eventi per i mercati globali. In particolare, la pubblicazione dei dati sull’IPC USA ha assunto un’importanza ancora maggiore dopo il sorprendente risultato dei dati sull’occupazione della scorsa settimana.

Inoltre, questa settimana verrà pubblicato l’ultimo Verbale della riunione del FOMC. Tuttavia, l’impatto potrebbe essere limitato se non conterranno nuove informazioni al di là della retorica precedentemente dichiarata.

Al contrario, si prevede che l’interazione tra i dati sull’inflazione e le tensioni geopolitiche eserciterà un’influenza significativa sull’imminente decisione della Federal Reserve in materia di tassi di interesse.

L’indice del dollaro si difende con l’aumento della domanda di beni rifugio.

L’indice del dollaro USA ha iniziato la nuova settimana con un rialzo e, da un punto di vista tecnico, è evidente che il livello di resistenza di 106,6 è ancora una volta al centro dell’attenzione. Un superamento di questo punto, soprattutto se supportato da dati economici positivi, potrebbe potenzialmente porre le basi per il prossimo picco nell’intervallo 108.

Al ribasso, il livello 106,4 rappresenta il supporto più vicino, mentre il livello 105,8 funge da supporto più sostanziale prima di raggiungere il livello critico di supporto a 105.

Al contrario, c’è la possibilità di un calo del momentum rialzista per il DXY, che di recente si è centrato intorno alla media di 106,5, a condizione di una ripresa della domanda di oro nei prossimi giorni.

Petrolio in rialzo anche a causa delle tensioni geopolitiche

Spostando l’attenzione, i rischi prevalenti hanno stimolato un’impennata significativa dei prezzi del petrolio. Questo sviluppo ha il potenziale di alimentare le preoccupazioni per l’aumento dei costi energetici, un fattore cruciale per le preoccupazioni inflazionistiche. Una traiettoria rialzista sostenuta dei prezzi del petrolio potrebbe far temere una prospettiva di inflazione meno ottimistica nei prossimi mesi. Di conseguenza, è probabile che la Federal Reserve mantenga un atteggiamento vigile, monitorando attentamente gli elementi che potrebbero far salire le spese energetiche, oltre ai dati sull’inflazione di questa settimana.

Dopo i dati contrastanti sull’occupazione della scorsa settimana, è sempre più probabile che le aspettative di un rialzo dei tassi di interesse di 25 punti base entro la fine dell’anno acquistino ulteriore slancio.

Dopo aver testato più volte i minimi del secondo trimestre, intorno ai 72 dollari, il Brent ha ripreso slancio verso i 95 dollari a fine settembre, spinto dalle decisioni di taglio dell’offerta da parte di Russia ed Emirati Arabi.

Nonostante una notevole correzione in ottobre, la scorsa settimana i prezzi del petrolio hanno chiuso a 83 dollari. Ma dopo aver iniziato questa settimana con un significativo gap del 5% a causa degli scontri israelo-palestinesi del fine settimana, il petrolio Brent sta ora testando il livello di resistenza di 88 dollari, già incontrato nel primo trimestre di quest’anno.

L’escalation delle tensioni nella regione dovrebbe fungere da catalizzatore per ulteriori aumenti del prezzo del petrolio, potenzialmente spingendolo inizialmente verso i 90 dollari. Successivamente, lo slancio al rialzo potrebbe persistere, puntando alla soglia dei 100 dollari.

Il sentimento di mercato favorevole a una stretta monetaria continuerà probabilmente a spingere al rialzo i rendimenti obbligazionari statunitensi, mantenendo la forza del dollaro nell’ultimo trimestre dell’anno. Un fattore di compensazione che potrebbe attenuare questo impatto è una potenziale ripresa della domanda di oro.

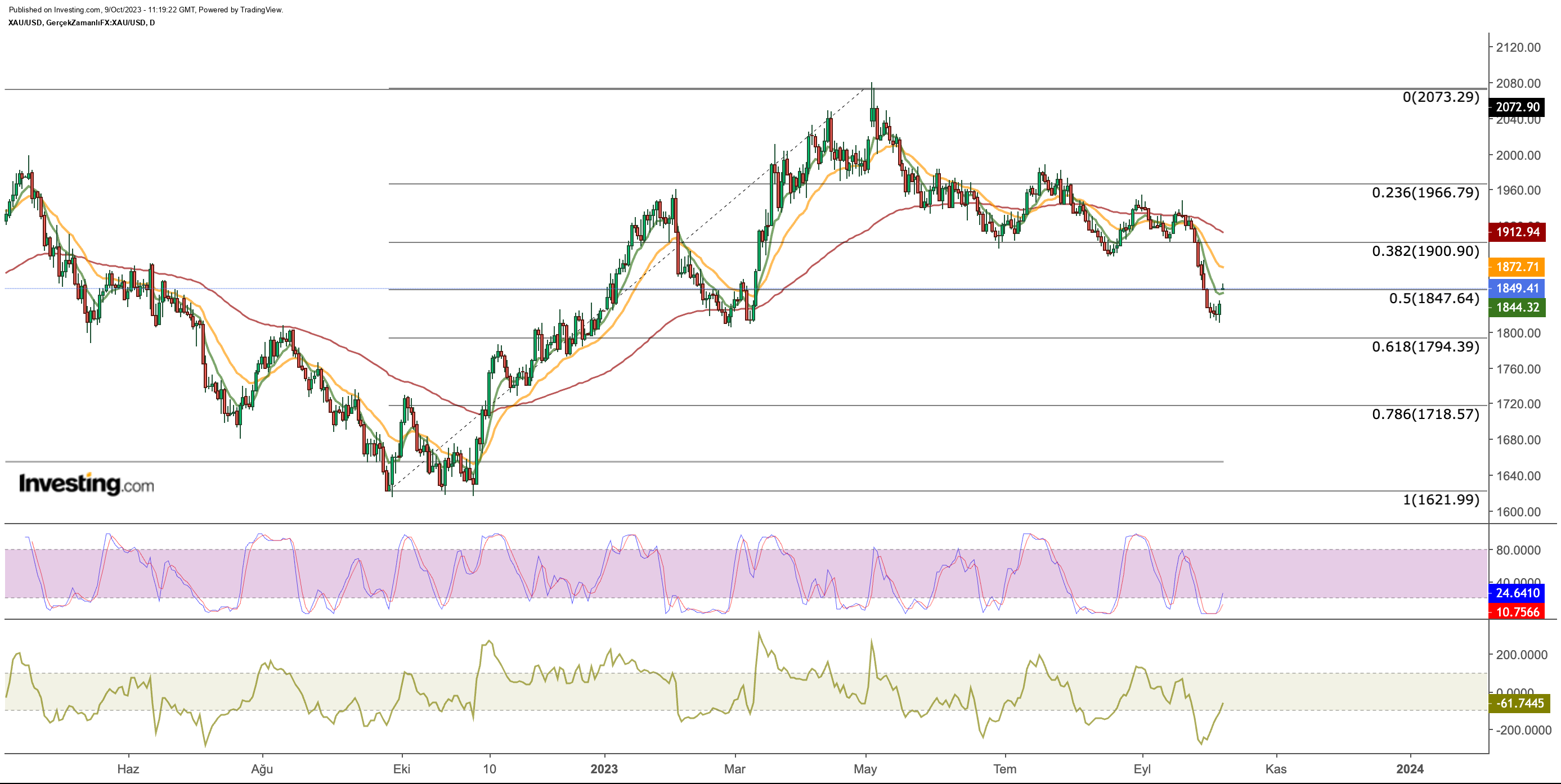

L’oro tenta un rimbalzo in ipervenduto

Dopo aver sfondato il livello di supporto di 1.900 dollari nella seconda metà dell’anno, l’oro ha accelerato la sua discesa, raggiungendo un livello di correzione ideale a circa 1.810 dollari, come da ritracciamento di Fibonacci 0,618.

In concomitanza con l’aumento della percezione del rischio che ha portato a un incremento della domanda di materie prime, il mercato dell’oro ha assistito a un’apertura in gap-up. Il prezzo dell’oncia d’oro ha iniziato la settimana con un guadagno dell’1%, aggirandosi intorno alla soglia dei 1.850 dollari. Se la domanda dovesse persistere, la fascia dei 1.870 dollari emergerà come zona di resistenza iniziale, seguita dal punto critico dei 1.900 dollari, che determinerà il trend dell’oro.

Negli ultimi mesi il mercato dell’oro ha subito pressioni a causa dell’aumento della domanda di dollari in un clima di incertezza globale. Tuttavia, il riemergere dei rischi geopolitici potrebbe potenzialmente invertire questa tendenza. Un simile sviluppo potrebbe riaccendere la domanda di oro nell’ultimo trimestre, diminuendo il fascino del dollaro, attualmente ipercomprato.

Di conseguenza, è ipotizzabile che la dinamica dei prezzi di questa settimana sia guidata più dal rischio geopolitico che dai dati economici, che potrebbero esercitare un’influenza più marcata nei prossimi periodi.

***

Nota: L’autore non detiene posizioni nei titoli menzionati nel presente articolo.