Ultimamente se lo chiedono sempre più investitori, in parte perché i mercati sembrano sfidare la gravità e ignorare i vari rischi macro e geopolitici.

Tuttavia, un’ampia lettura delle tendenze di mercato non ha ancora segnalato problemi in vista, sulla base di un’analisi delle coppie di ETF. Ciò non garantisce che la corsa al rialzo continuerà, ma a questo punto l’idea di chiamare un top e di andare sulla difensiva si basa principalmente su previsioni contrarian. L’analisi dei trend, in confronto, riflette ancora l’ottimismo, razionale o meno. A voi la scelta.

Questa visione ottimistica del trend è rimasta pressoché invariata rispetto alla nostra precedente analisi del comportamento dei prezzi relativi utilizzando diversi set di ETF. A fine maggio abbiamo scritto che “le tendenze del mercato continuano a propendere per un segnale rialzista”. Un profilo simile prevale, sulla base dei dati fino alla chiusura di venerdì (5 luglio).

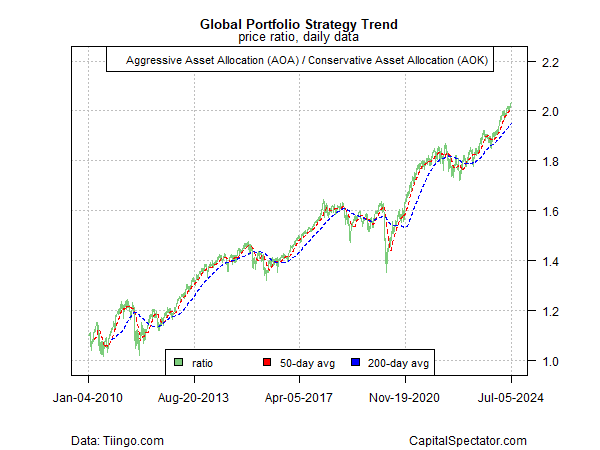

Cominciamo con una visione d’insieme di una coppia di fondi di asset allocation globale. Il portafoglio aggressivo (AOA) continua a sovraperformare la sua controparte conservativa (AOK) con un ampio margine, suggerendo che gli spiriti animali continuano a favorire una posizione di rischio.

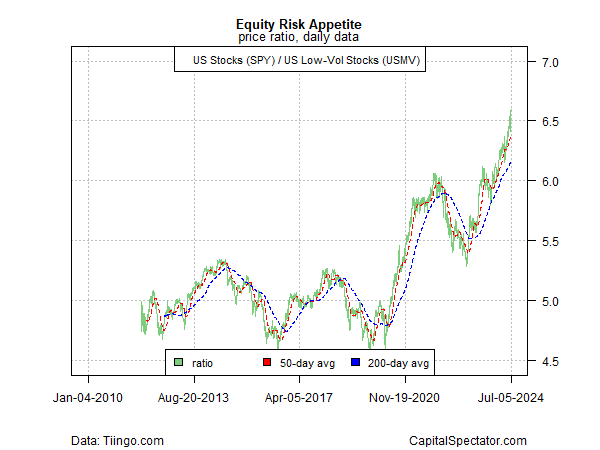

Anche la propensione al rischio del mercato azionario statunitense continua a essere rialzista, in base al rapporto tra il mercato ampio (SPY) e le azioni a bassa volatilità (USMV).

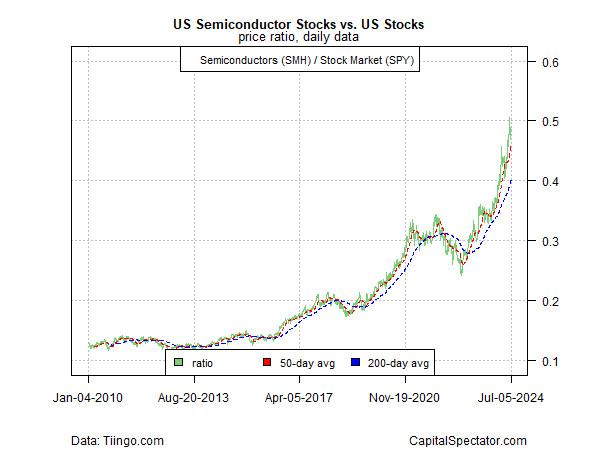

Anche un indicatore di mercato chiave per il ciclo economico sta inviando segnali di tendenza positivi, basati sul settore dei semiconduttori (SMH) rispetto a una misura ampia di titoli (SPY).

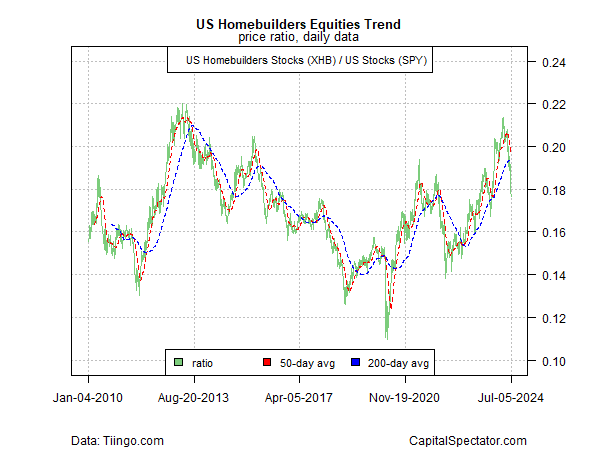

I contrari, tuttavia, sottolineeranno la forte flessione dei titoli immobiliari (XHB) rispetto all’insieme delle azioni statunitensi (SPY). Come già osservato a fine maggio, la flessione dei titoli immobiliari in termini relativi potrebbe essere un segnale premonitore della propensione al rischio. L’attuale scivolata di XHB estende e approfondisce l’allarme.

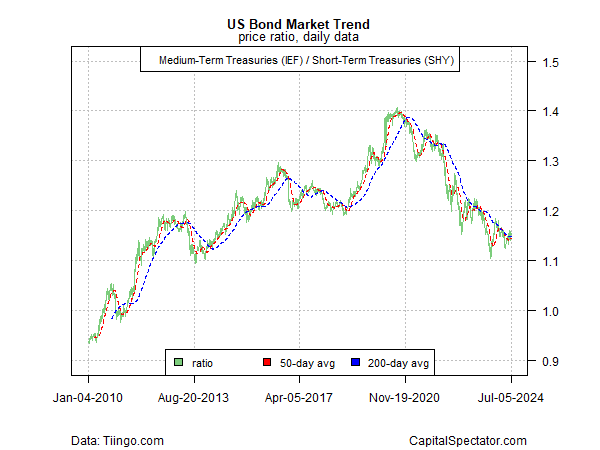

A questo proposito, il rapporto tra i Treasury statunitensi a medio termine (IEF) e le controparti a più breve termine (SHY) sembra formare una base dopo una lunga discesa. Questo potrebbe essere un segnale che l’appetito per il risk-off sta iniziando a risalire. Se e quando questo rapporto inizierà a tendere al rialzo, si rafforzerà l’ipotesi di un cambio di regime verso una posizione di difesa.

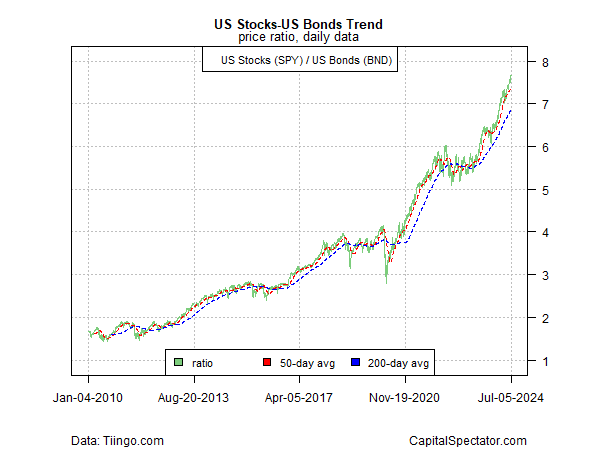

Allo stesso modo, quando il rally delle azioni statunitensi (SPY) rispetto alle obbligazioni statunitensi (BND) inizierà a rovesciarsi, il cambiamento potrebbe segnalare un cambio di regime per la propensione al rischio. Al momento, gli spiriti animali non sembrano calmarsi. La corsa al rialzo finirà, ma i dati attuali suggeriscono che non siamo ancora al punto di svolta. Sulla scia di un potente rally, tuttavia, è opportuno cercare i primi segnali di allarme che indicano che la tendenza si sta incrinando.