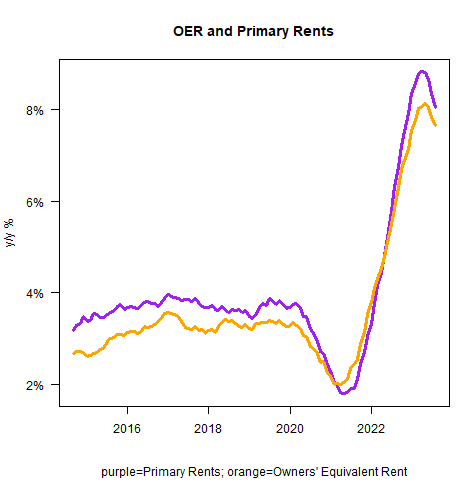

Come è noto, l'inflazione degli alloggi è molto importante per l'aumento complessivo del costo della vita. Di recente, la preoccupazione per l'accelerazione dell'inflazione degli alloggi avvenuta tra il 2021 e il 2023 si è un po' attenuata, poiché l'IPC per gli affitti primari e quello per gli affitti equivalenti ai proprietari hanno entrambi raggiunto un chiaro picco.

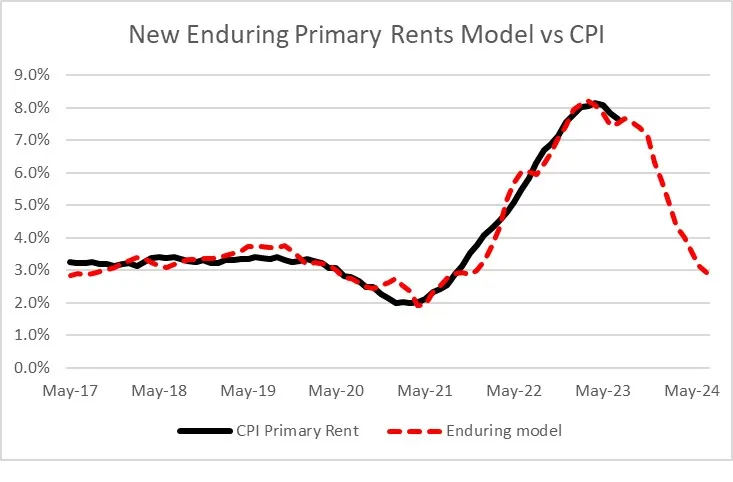

Sappiamo che la decelerazione degli affitti si manifesterà lentamente nel corso del prossimo anno e la Fed ha recentemente ammesso che questa capacità di prevedere la decelerazione degli affitti le dà un certo conforto in tal senso. Di recente, in uno dei miei podcast, ho parlato del motivo per cui i nuovi modelli che prevedono una deflazione degli affitti in un futuro relativamente prossimo dovrebbero essere presi con almeno un granello di sale, e probabilmente con uno shaker... Detto questo, entrambi i nostri modelli suggeriscono che l'inflazione degli affitti potrebbe scendere al 3% entro la seconda metà del 2024, ma è improbabile che scenda oltre. Il nostro modello più recente, unico nel suo genere, si basa sulla modellazione dei costi dei proprietari e sembra molto promettente.

Il nostro vecchio modello è andato peggio, ma per una buona ragione. Ha sovrastimato l'inflazione degli affitti tra la fine del 2020 e il 2021, perché la moratoria sugli sfratti ha esercitato una pressione sugli affitti ma non ha influito sui prezzi delle case, e ha poi sottostimato l'inflazione in seguito, in parte perché gli affitti hanno dovuto recuperare quando la moratoria è stata revocata.

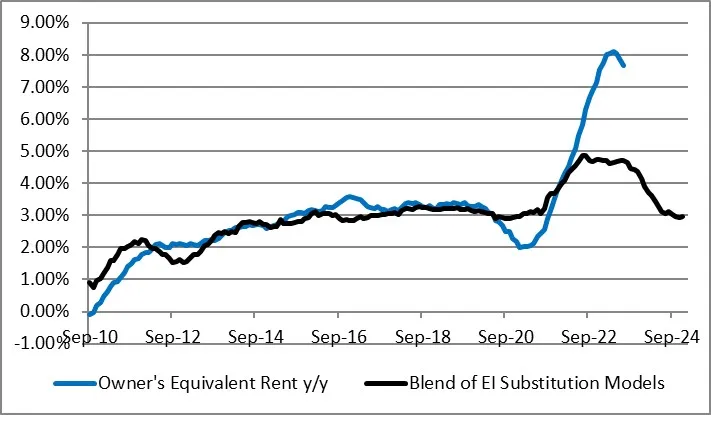

Sebbene il primo modello sembri prevedere in modo molto più preciso (anche se questo è in parte dovuto al fatto che si tratta di un nuovo modello e che stiamo generando solo ora dati fuori campione da confrontare con le previsioni), il secondo modello è di interesse oggi. Questo modello utilizza diverse misure dei prezzi delle case e serie correlate e le fonde con diversi lag per generare le previsioni. In altre parole, questo modello si basa sul comportamento di un sostituto delle abitazioni in affitto, ovvero le abitazioni di proprietà. È interessante perché è abbastanza tipico del modo in cui l'inflazione degli affitti è stata storicamente stimata: come (per lo più) una funzione ritardata delle variazioni dei prezzi delle abitazioni. Se i prezzi delle case salgono, gli affitti tendono a salire perché il prezzo del sostituto aumenta; se i prezzi delle case scendono, gli affitti tendono a diminuire perché il prezzo del sostituto scende. Microeconomia 101.

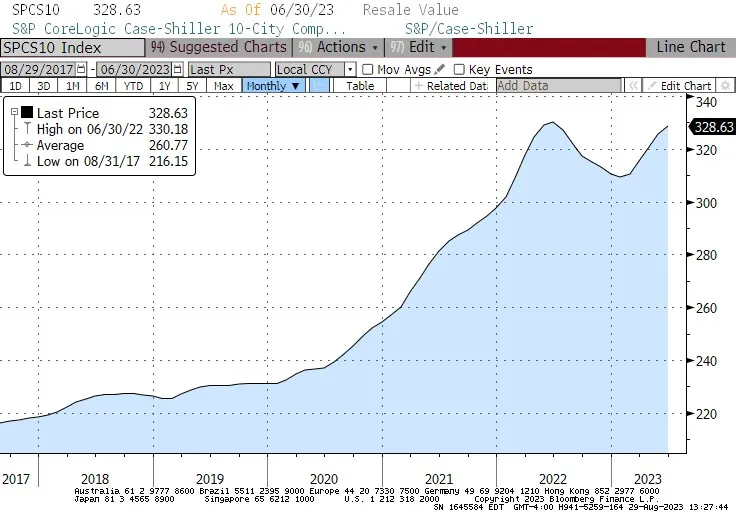

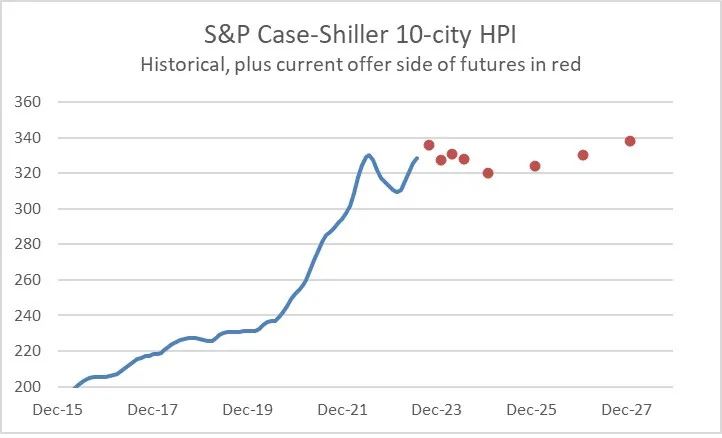

Il motivo per cui menziono questo aspetto è che le previsioni secondo cui gli affitti saranno in vera e propria deflazione l'anno prossimo sono in parte determinate dal fatto che i prezzi delle case hanno raggiunto il massimo in termini nominali lo scorso luglio, e quindi l'inflazione dei prezzi delle case su base annua è scesa da circa il 21% al momento del picco a una leggera deflazione, in termini nominali, di recente (utilizzando l'indice dei prezzi delle case S&P Case-Shiller). In termini reali, l'indice Case-Shiller HPI è sceso di circa il 9% dal picco al minimo, e di circa il 6% in termini nominali. Quindi, si pensa che il livello assoluto degli affitti debba non solo stabilizzarsi, ma addirittura diminuire per essere coerente con quanto sta accadendo nel mercato immobiliare. E, naturalmente, si crede fermamente che non solo i tassi di interesse elevati causino un calo dell'attività immobiliare, ma anche (nonostante la mancanza di prove) dei prezzi delle case. Da tempo faccio notare che ciò non è storicamente vero: negli anni '70 i prezzi delle case non sono mai diminuiti in termini nominali a/a e i tassi ipotecari erano alti e variabili.

Oggi è stato pubblicato l'indice dei prezzi delle case S&P Case-Shiller e ancora una volta ha sorpreso in positivo. In termini nominali, i prezzi delle case sono quasi tornati ai massimi, anche se rimangono un po' al di sotto dei massimi in termini reali.

Sono convinto che sia in arrivo una recessione e forse ne stiamo già avvertendo un po', anche se la debolezza della Cina potrebbe contribuire a tenerla a bada ancora per un po'. Ma l'aumento dei tassi d'interesse ha di fatto rallentato la costruzione di case, che stava affrontando la carenza di alloggi; inoltre, in un contesto inflazionistico come quello attuale, i prezzi delle case possono diminuire in termini reali senza diminuire in termini nominali. Questo equivoco... che i prezzi delle case "in bolla" avrebbero dovuto essere risolti con un forte calo dei prezzi nominali delle case... è il motivo per cui a un certo punto il contratto future sui prezzi delle case CME Case-Shiller del febbraio 2024 è stato scambiato a 268. Quel prezzo implicava un calo nominale del 19% dei prezzi delle case rispetto ai massimi, oltre a un'inflazione del 3-5% all'anno, in un contesto di carenza di alloggi! Poiché i numeri di Case-Shiller hanno continuato ad anticipare di molto lo scenario di una crisi finanziaria peggiore di quella globale, i futures sono lentamente saliti. Ma è sorprendente per me che, anche se i prezzi nominali delle case stanno per raggiungere nuovi massimi, il mercato stia valutando un secondo calo dei prezzi prima di una debole ripresa pluriennale!

I mercati dei futures mostrano dove il rischio si libera, non dove gli investitori pensano che il prezzo sarà in futuro. Quindi, ciò che sta dicendo è che le persone che vogliono coprire i prezzi delle case sono più numerose di quelle che vogliono comprare case a buon mercato. E questo mi sembra plausibile. Ma sembra comunque incredibile! Significa anche che il vento che la Fed crede di avere dagli affitti disinflazionati... potrebbe non essere così forte come si aspetta attualmente.

Divulgazione: gestisco una strategia long-only che utilizza passivamente questo contratto (piuttosto illiquido), e quindi sono sempre net long. Ma, per quanto possa valere, è contro il mio interesse di lungo periodo che i contratti più lunghi siano scambiati al rialzo per rendere più costosi i miei futuri rotoli, quindi spero che tutti voi pensiate che i prezzi delle case dovrebbero scendere.