Le speranze della Fed di un “atterraggio morbido” sono sbagliate?

Speranze di atterraggio morbido e realtà economica

“Alla vigilia delle recessioni del 1990, del 2001 e del 2007, molti economisti di Wall Street proclamarono che gli Stati Uniti erano sul punto di raggiungere un atterraggio morbido, in cui gli aumenti dei tassi di interesse avrebbero frenato l’inflazione senza causare una recessione”. - Nick Timaros, WSJ

Allo stesso modo, la combinazione tra l’allentamento dell’inflazione e il raffreddamento del mercato del lavoro ha alimentato le speranze di un “atterraggio morbido” tra gli economisti e i funzionari della Federal Reserve. Tuttavia, gli atterraggi morbidi sono sfuggenti, poiché la Fed spesso mantiene i tassi troppo alti per troppo tempo. Alla fine, qualcosa si rompe a livello finanziario, economico o in entrambi i casi, portando a recessioni e mercati ribassisti.

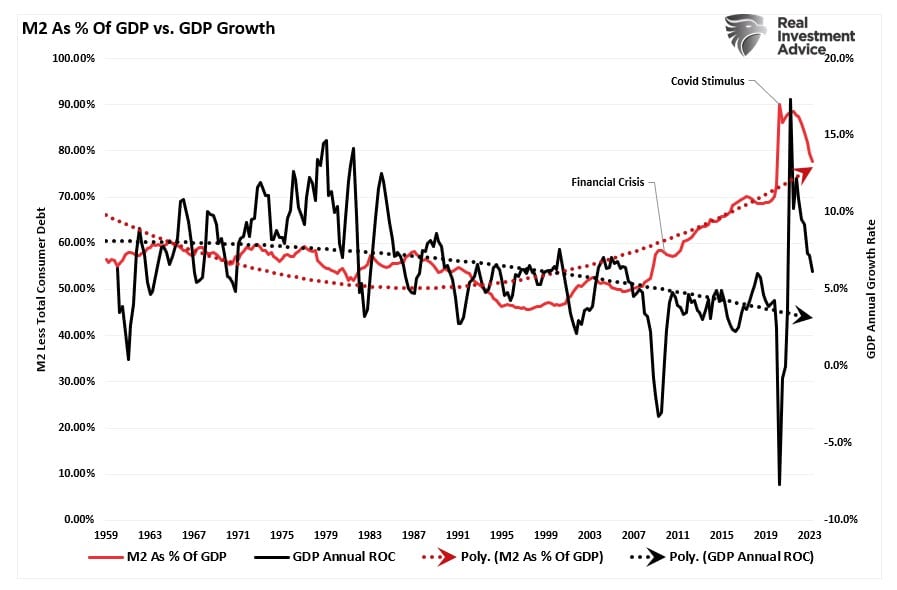

La Fed e la maggior parte degli economisti si sono sbagliati nel 2022 quando hanno previsto una contrazione economica. La crescita economica, il mercato del lavoro e la spesa dei consumatori si sono dimostrati inaspettatamente resistenti nonostante l’aumento dei tassi di interesse e l’inflazione elevata. Gran parte di questa crescita è dovuta alla massiccia liquidità monetaria che ancora scorre nell’economia.

Con il riavvio dei pagamenti dei prestiti agli studenti, lo sciopero dell’UAW e i prezzi ancora elevati che intaccano i risparmi in eccesso dei consumatori, questo sostegno sta venendo meno. Tuttavia, anche altre misure con precedenti quasi perfetti nel prevedere le recessioni suggeriscono che le speranze di “atterraggio morbido” sono probabilmente sbagliate.

Gli indicatori anticipatori guidano

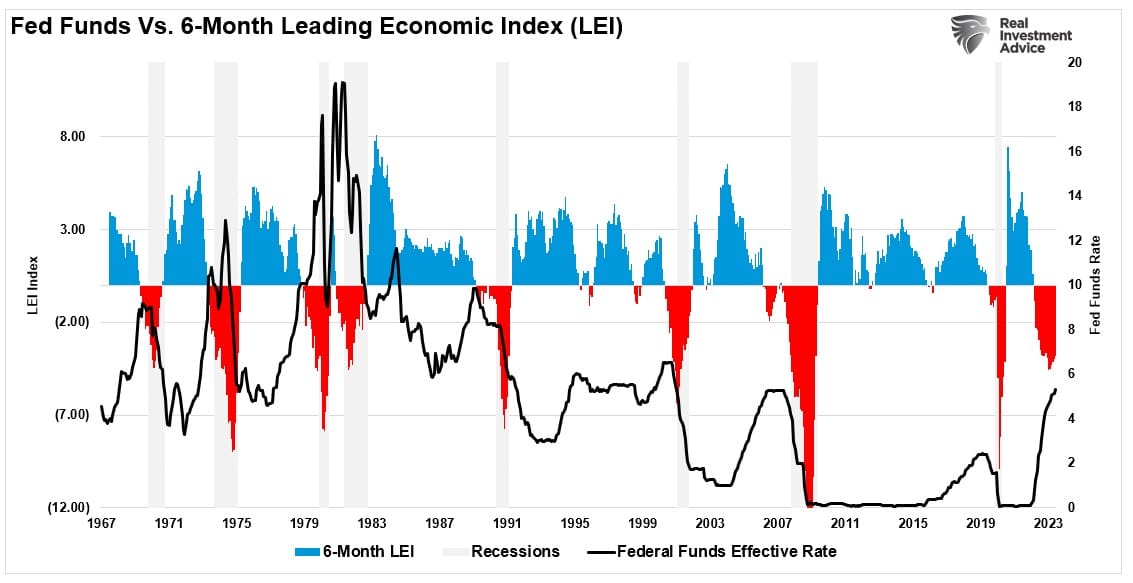

L’Indice Economico Prevalente è uno di quegli indicatori da non scartare. Come suggerisce il nome, i dati sono orientati al futuro. Con una lettura negativa per 17 mesi di fila, l’allarme recessione è abbastanza evidente. Come si è visto, la recessione si è verificata ogni volta che la Fed ha aumentato i tassi, e il tasso di variazione a 6 mesi del LEI è stato negativo per oltre il 2%.

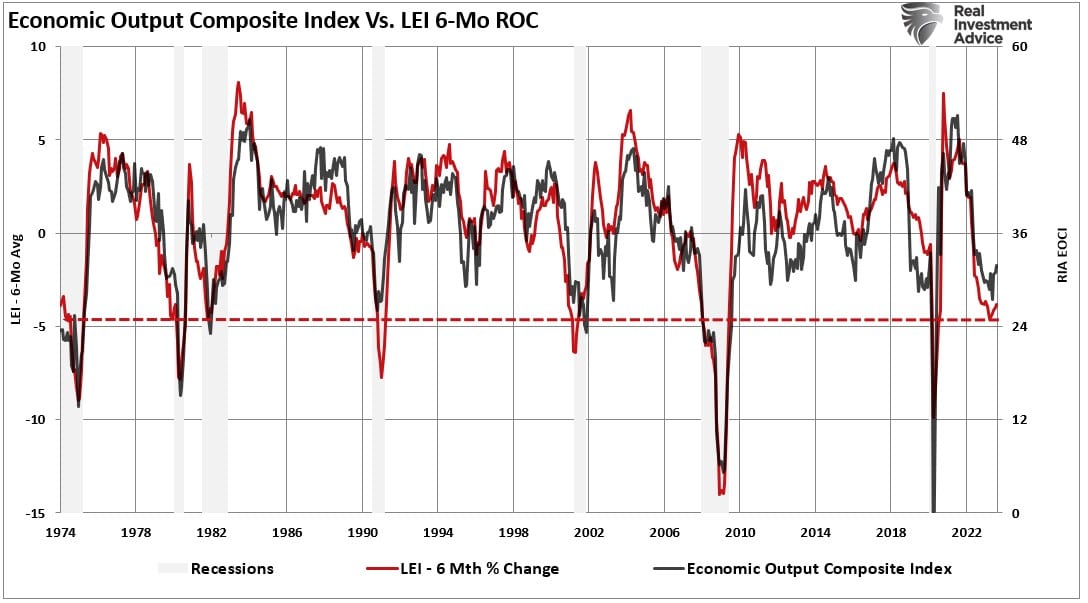

Tuttavia, il nostro Economic Output Composite Index, che comprende più di 100 punti di dati di indicatori hard e soft, leading e lagging, conferma l’allarme dell’indice economico leading.

In particolare, poiché sappiamo che gli aumenti dei tassi d’interesse hanno un impatto sulla crescita economica, non sorprende che quando il tasso di variazione annuale dei tassi d’interesse aumenta, la crescita economica rallenti. Data l’entità dell’attuale tasso di variazione dei tassi di interesse su un’economia fortemente indebitata, la speranza di un “atterraggio morbido” sembra essere una forzatura.

Ma un indicatore suggerisce che la recessione è più probabile nella seconda metà del 2024.

Il rischio di recessione nel 2024 è probabile

Tra tutti gli indicatori economici che esaminiamo regolarmente, uno ha sempre preceduto le recessioni economiche. Sebbene le speranze di un “atterraggio morbido” siano elevate, l’inversione di più curve dei rendimenti suggerisce che tali speranze sono mal riposte. Come discusso in precedenza, i media partono sempre dal presupposto che questa volta è diverso per quanto riguarda le inversioni delle curve dei rendimenti perché non si è verificata una recessione immediatamente dopo l’inversione. Questo modo di pensare presenta due problemi.

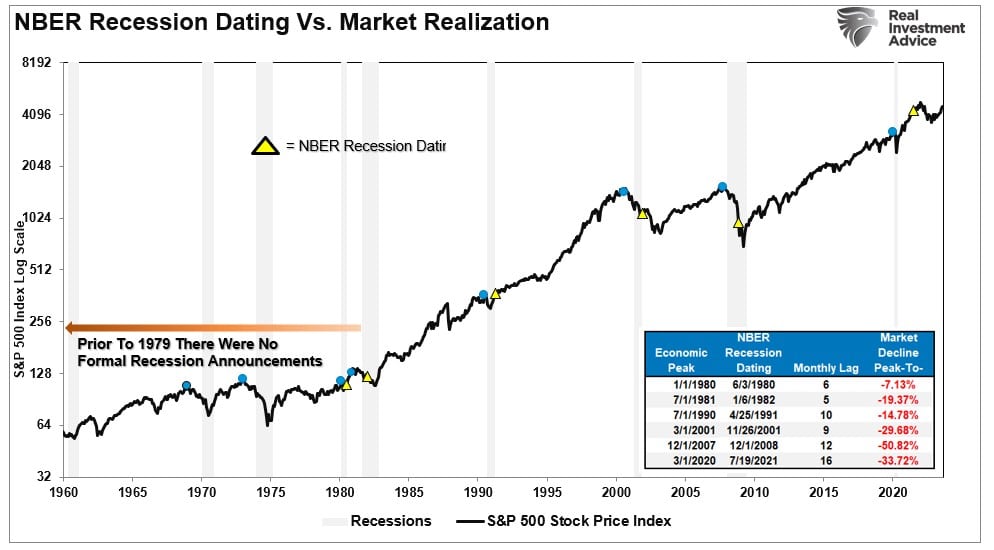

- Il National Bureau Of Economic Research (NBER) è l’arbitro ufficiale della datazione della recessione. Attende le revisioni dei dati da parte del Bureau of Economic Analysis (BEA) prima di annunciare l’inizio ufficiale di una recessione. Pertanto, il NBER è sempre in ritardo di 6-12 mesi sulla datazione della recessione.

- Non è l’inversione della curva dei rendimenti a denotare la recessione. L’inversione è il “segnale d’allarme”, mentre l’inversione segna l’inizio della recessione, che il NBER riconoscerà più tardi.

Se si attende l’annuncio ufficiale del NBER per confermare una recessione, sarà troppo tardi. Per intenderci:

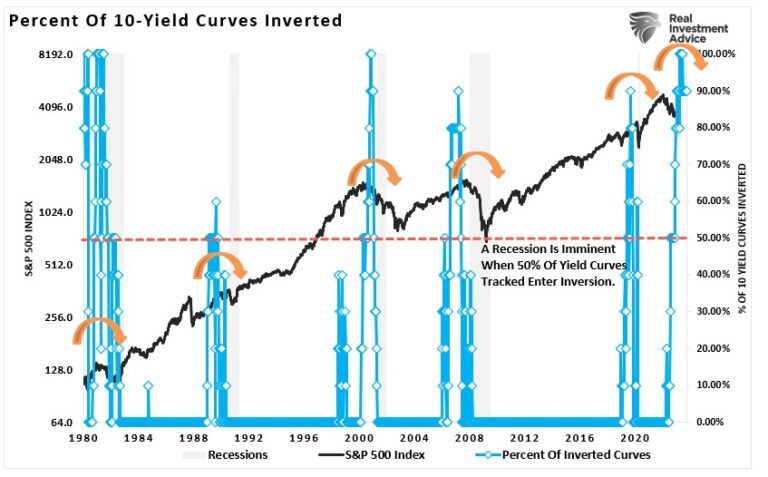

“Ognuno di questi punti rappresenta il picco del mercato PRIMA dell’inizio di una recessione. In 9 casi su 10, il S&P 500 ha raggiunto un picco e si è abbassato prima del riconoscimento di una recessione”.

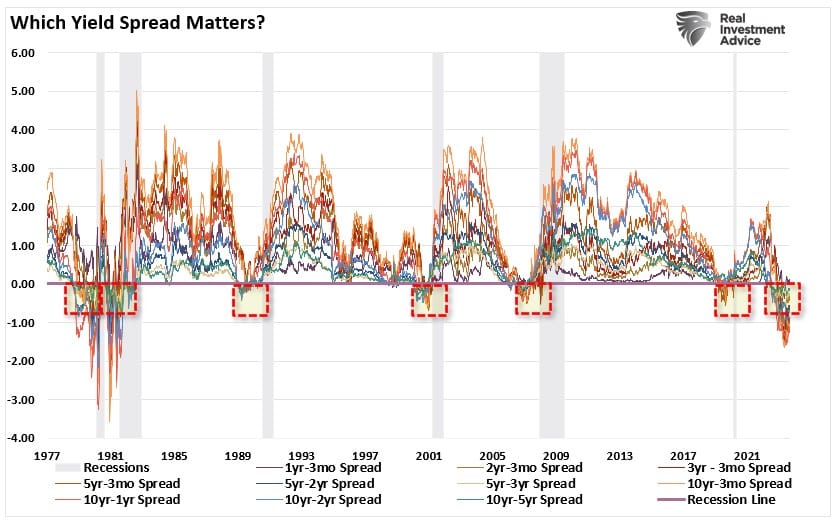

Mentre molti analisti si concentrano su un’inversione della curva dei rendimenti, noi monitoriamo e seguiamo dieci diversi spread di rendimento che interessano varie aree economiche. Attualmente, il 90% dei differenziali di rendimento che monitoriamo, illustrati di seguito, sono invertiti, il che storicamente è uno dei migliori indicatori di recessione. Tuttavia, anche in quel caso, sono passati diversi mesi prima che l’economia entrasse in recessione.

Quando questi differenziali di rendimento diventano negativi e la recessione non si verifica immediatamente, i media ignorano il rischio. Per questo motivo, prima delle precedenti recessioni, si è sperato in un “atterraggio morbido”. Come si vede, una recessione è seguita a un’inversione del 50% o più delle curve dei rendimenti tracciate. Si noti che durante il “soft landing” del 1995, le curve dei rendimenti non si sono mai invertite.

Conclusione

La cosa più importante è che NON è l’inversione delle curve dei rendimenti a denotare l’inizio di una recessione. È quando la curva dei rendimenti si inverte che inizia la recessione.

Quando i rendimenti a più lunga scadenza inizieranno a scendere, ciò coinciderà con un calo dell’attività economica. A quel punto, le speranze di “atterraggio morbido” svaniranno in una realtà di recessione economica.

La curva dei rendimenti sta inviando un messaggio che gli investitori non dovrebbero ignorare. Inoltre, gli investitori “basati sul rischio” tendono ad agire prima piuttosto che dopo. Naturalmente, la contrazione della liquidità provoca il declino, finendo per esacerbare la contrazione economica.

Nonostante i commenti contrari, la curva dei rendimenti è un “indicatore anticipatore” di ciò che sta accadendo nell’economia. Tuttavia, la Fed rimane concentrata sui dati economici che sono “in ritardo” e soggetti a massicce revisioni.

Sebbene i consumatori possano continuare a sostenere la crescita economica, questa cambierà drasticamente quando si verificherà la perdita di posti di lavoro. Quando la perdita di posti di lavoro aumenta, la psicologia cambia rapidamente.

Utilizzare la “curva dei rendimenti” come strumento di “market timing” non è saggio. Tuttavia, ignorare completamente il messaggio che sta inviando è altrettanto sciocco.

La storia non è stata benevola con chi lo ha fatto.