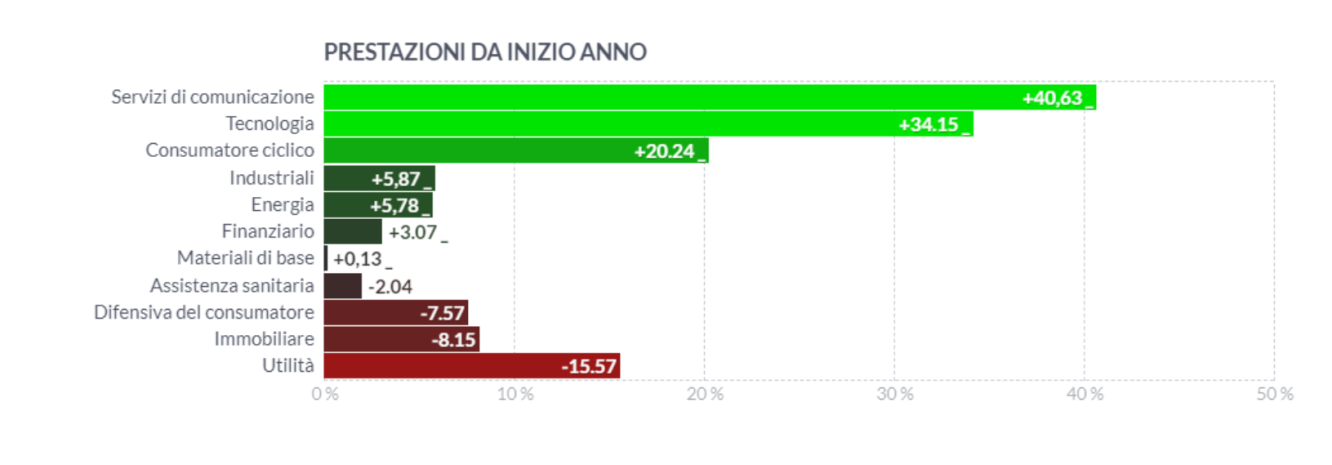

Le società che forniscono servizi di pubblica utilità (come elettricità, gas e acqua) appartengono a quello definito “settore delle utilities”. Come mostra la figura successiva, aggiornata al 16 ottobre, esso è il peggiore degli 11 settori dell’S&P500 da inizio anno.

Qual è il motivo?

Buongiorno a tutti. L’obiettivo di questa analisi è di concentrarci sul settore delle utilities, allo scopo di esaminare le ragioni delle sue scarse performance. Gli argomenti principali che affronterò sono:

· Il settore delle utilities

· L’indice di forza XLU/SPY

· L’indice di forza TLT/IEI e il concetto di duration

· D/E, ovvero il rapporto debito/patrimonio netto

Ho preparato un video più dettagliato su questa analisi che potrete trovare alla fine della pagina. Ora, senza ulteriori indugi, iniziamo!

1. ANALISI TECNICA SETTORE DELLE UTILITIES

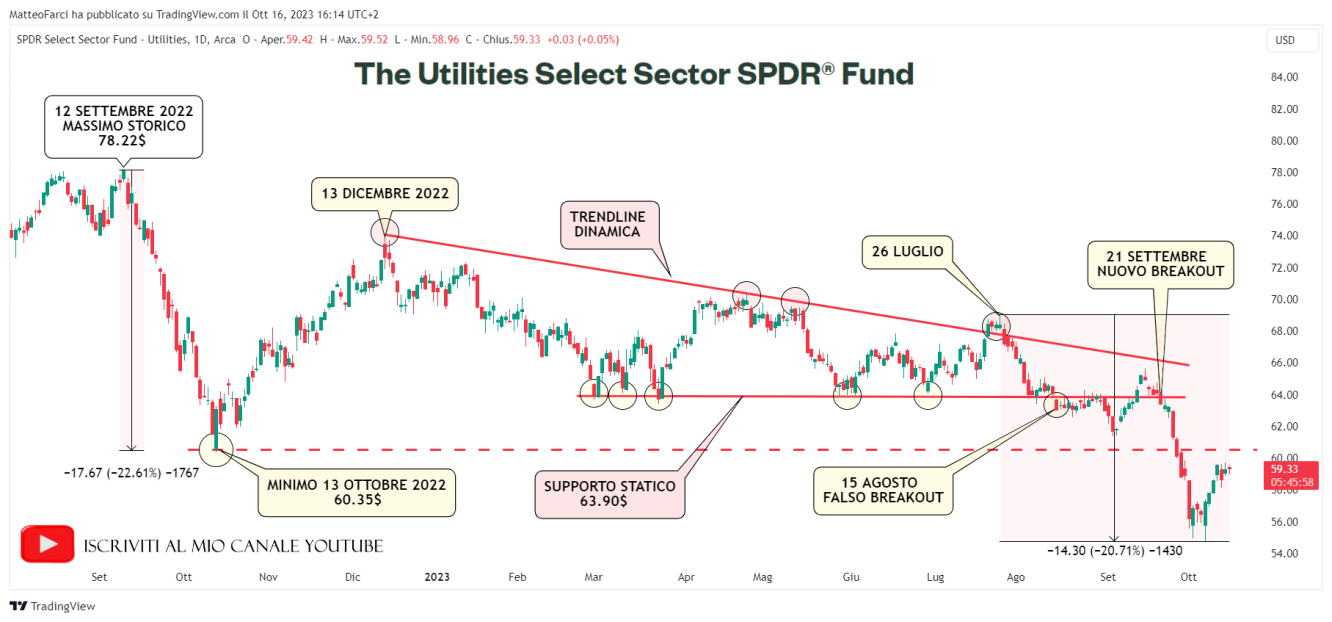

La grafica in questione analizza l’andamento giornaliero del prezzo dell’ETF “XLU”. Il 12 settembre 2022, il prezzo ha toccato un massimo storico a 78.22$, per poi subire un calo del 22.61% che ha raggiunto il suo punto più basso il 13 ottobre 2022, a 60.35$. Nei due mesi successivi, il settore ha mostrato segni di ripresa, culminando con un massimo relativo registrato il 13 dicembre 2022. Da allora, l’andamento del prezzo tra una trendline dinamica ribassista e un supporto statico ha delineato una tendenza al ribasso, con entrambe le strutture di prezzo che sono state testate più volte (come evidenziato nella grafica precedente dai piccoli cerchi rossi e gialli). A partire dal 26 luglio, dopo un falso breakout il 15 agosto e un successivo breakout effettivo il 21 settembre, il prezzo ha subito un altro calo del 20.7%. Nelle ultime sessioni, sembra che il prezzo stia cercando di ritestare la resistenza tratteggiata in rosso, che coincide con il minimo del 13 ottobre 2022.

2. SETTORE UTILITIES VS S&P500

L’analisi tecnica evidenzia una notevole fragilità nel settore delle utilities. Un metodo alternativo per valutare la forza o debolezza di un settore azionario consiste nel confrontarlo con il suo benchmark di riferimento (S&P500) utilizzando un rapporto o indice di forza, come illustrato nel grafico seguente:

Nel rapporto, il settore è al numeratore e il benchmark al denominatore:

· Se il settore sovraperforma il benchmark, l’indice di forza sale; al contrario, scende

Dal 23 settembre 2022, il benchmark ha dimostrato una forza superiore rispetto al settore. Nella grafica è interessante notare tre trendline dinamiche ribassiste di colori e pendenze diverse. Queste indicano che:

· Il benchmark ha iniziato a mostrare una forza superiore a partire dal 23 settembre; questa forza è aumentata il 28 dicembre 2022 e ha avuto un ulteriore incremento il 25 aprile 2023

Tuttavia, questo non dovrebbe sorprendere: dopo tutto, l’S&P500 ha iniziato un trend rialzista dall’inizio del quarto trimestre del 2022. Ciò che invece merita una riflessione è l’ultimo periodo, illustrato nel grafico successivo, a partire dal 27 luglio.

Cercherò ora di essere più chiaro. Si osservi la grafica successiva:

In genere, nei periodi di “risk off” dei mercati, quando il VIX (e quindi la paura degli investitori) aumenta, il settore delle utilities tende a sovraperformare l’S&P500. Questo perché è un settore difensivo, capace di generare profitti anche in condizioni economiche e finanziarie avverse. Al contrario, nelle fasi di “risk on”, quando gli investitori sono più propensi al rischio, l’S&P500 tende a superare il settore delle utilities, con il VIX in calo.

Per riassumere quanto detto in precedenza: nel periodo che va dal quarto trimestre del 2022 al 28 luglio 2023, come illustrato nel grafico seguente, era prevedibile che l’S&P500 mostrasse una forza superiore, considerando il contesto generale di ‘risk on’.

Lo stesso però non è vero dal 27 luglio ad oggi, con il benchmark al ribasso ma non “sovraperformato” dal settore.

Perché dunque, nonostante la fase attuale di “risk off”, il settore utilities non sta agendo da “difensivo”?

3. SETTORE UTILITIES, OBBLIGAZIONI, DURATION E…TASSI DI INTERESSE!

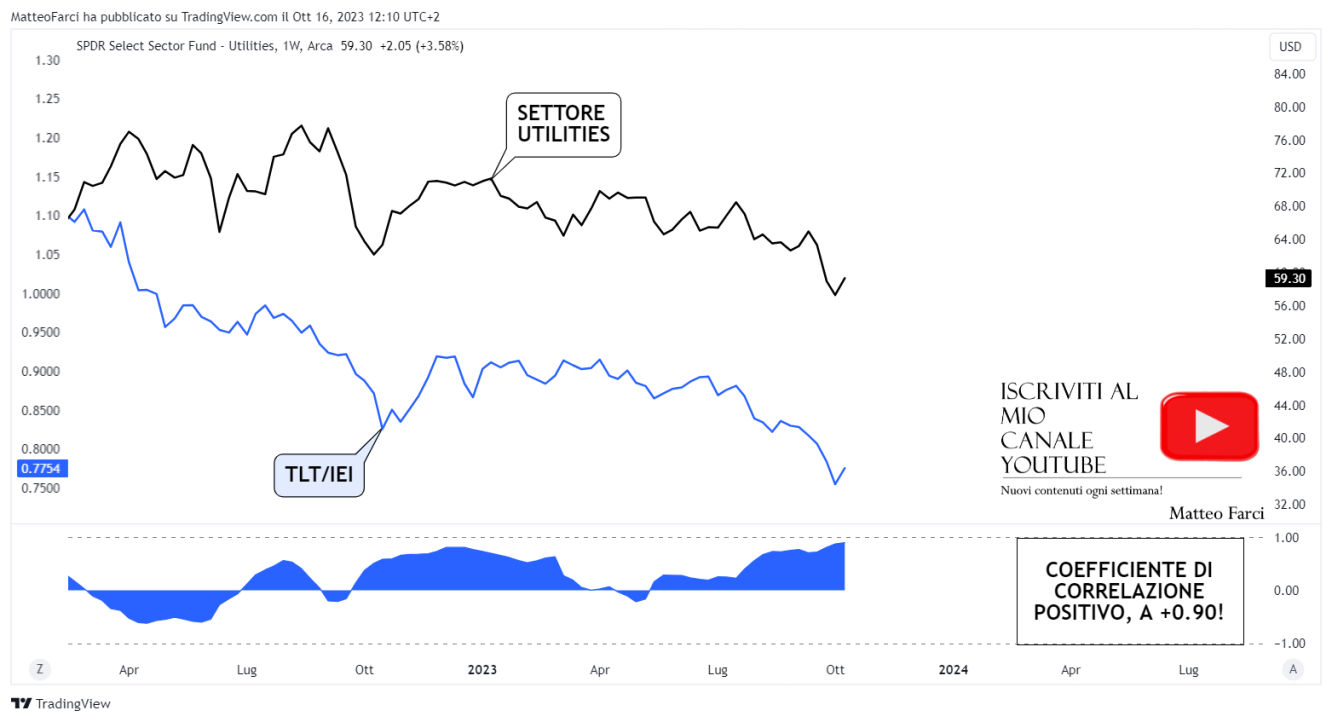

La figura successiva mostra un’interessante correlazione positiva: quella tra il settore delle utilities e un indice di forza obbligazionario: TLT/IEI.

Per coloro che non sono familiari con i componenti dell’indice di forza obbligazionario:

· TLT è l’ETF che riflette i risultati di un indice costituito da titoli di stato americani con scadenze superiori ai 20 anni (con una duration di 16.45 anni)

· IEI, invece, riflette i risultati di un indice di titoli di stato americani con scadenze tra i 3 e i 7 anni (con una duration di 4.34 anni)

La correlazione positiva, che raggiunge un valore elevato di +0.90, può spiegare le performance negative del settore dall’inizio dell’anno. Come si può vedere nel grafico precedente, IEI sta sovraperformando TLT a causa della sua duration inferiore.

· Come ho spiegato nel mio libro “Investire in obbligazioni for dummies”, la duration misura la sensibilità del prezzo di un’obbligazione (o di un ETF obbligazionario) all’aumento dei tassi di interesse: più è alta, più il prezzo del bond sarà negativamente influenzato.

Ci troviamo in un contesto di aumento dei tassi di interesse da più di un anno e IEI ha sovraperformato (e continua a farlo) TLT grazie alla sua duration notevolmente inferiore. L’indice TLT/IEI continua a registrare minimi decrescenti, indicando un’aspettativa rialzista del mercato sui tassi di interesse.

Dato la correlazione positiva osservata nel grafico precedente, è plausibile affermare che anche il settore delle utilities stia risentendo della stessa dinamica. Infatti, il settore delle utilities è uno dei più indebitati tra gli 11 settori dell’S&P 500. Questo è dovuto al fatto che le società in questo settore forniscono servizi pubblici come elettricità, gas e acqua, che richiedono la costruzione di infrastrutture di grandi dimensioni come centrali elettriche, gasdotti e reti di distribuzione dell’acqua; esse sono tipicamente finanziate tramite debito.

In un periodo di rialzo dei tassi di interesse, il costo del debito aumenta. Di conseguenza, le società potrebbero dover destinare una quota maggiore dei loro profitti per coprire questi costi, il che potrebbe avere un impatto negativo sui loro bilanci trimestrali; inoltre, l’incremento del costo del debito rende più gravoso per le aziende accedere a nuovi finanziamenti, restringendo di conseguenza le loro possibilità di espansione. Questo è particolarmente significativo per le società del settore delle utilities, che necessitano di infrastrutture per le loro operazioni.

Per valutare il grado di indebitamento di un’azienda o di un settore, si può ricorrere a un indicatore finanziario noto come rapporto debito/patrimonio netto (D/E). Questo indicatore può assumere valori maggiori, minori o uguali a 1. Un valore superiore a 1 indica un livello di indebitamento più o meno alto, mentre un valore inferiore a 1 suggerisce un livello di indebitamento più basso.

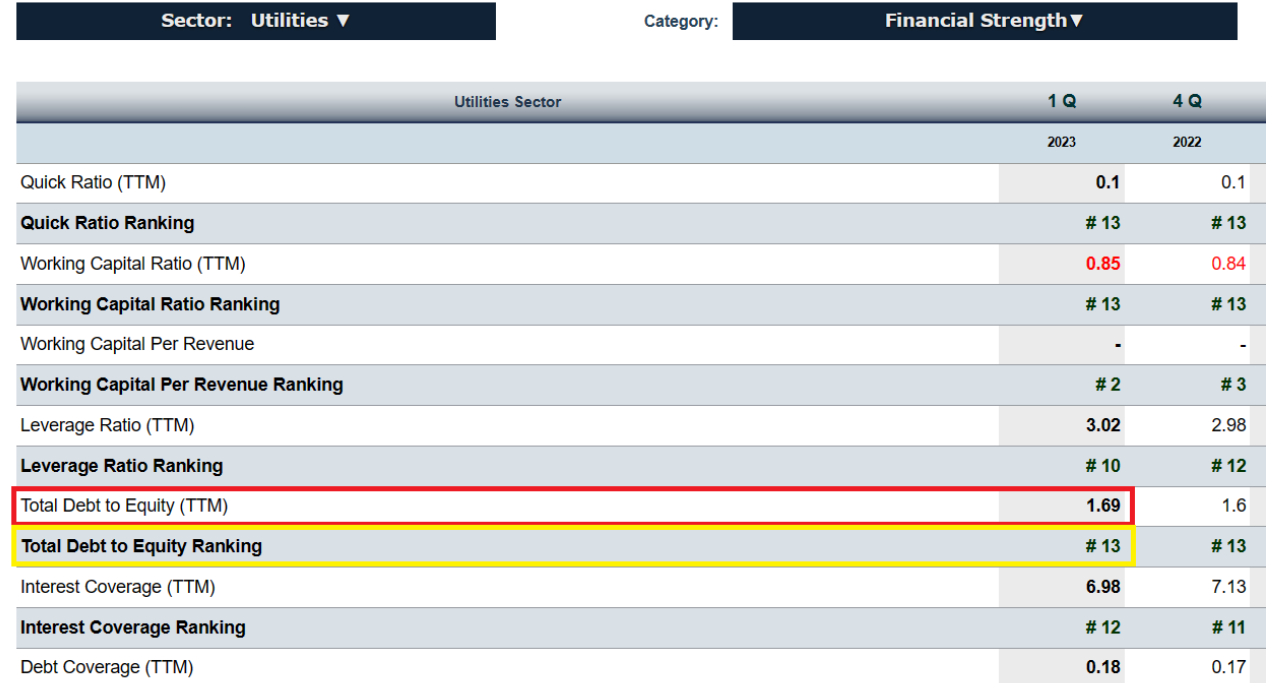

La grafica che segue illustra il rapporto debito/patrimonio netto (D/E) del settore delle utilities, che nel primo trimestre del 2023 è risultato pari a 1.69. Questo valore è stato calcolato sulla base dei dati finanziari più recenti, raccolti nell’arco degli ultimi 12 mesi.

Per determinare se un rapporto D/E di 1.69 è alto o basso, possiamo fare riferimento alla sezione evidenziata in giallo nella figura, dove è indicato un ranking di 13. Tenendo conto che il sito analizza non 11, ma 13 settori, ciò indica che il settore delle utilities è il più indebitato. In termini più specifici, per ogni dollaro di patrimonio netto, il settore delle utilities ha un debito di 1.69 dollari.

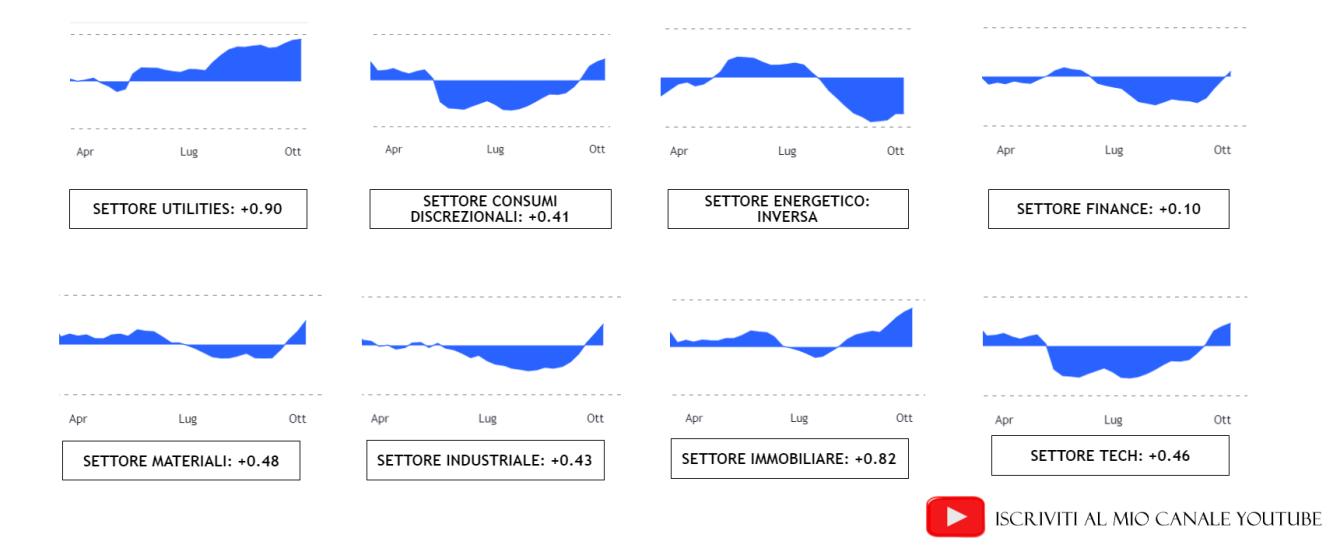

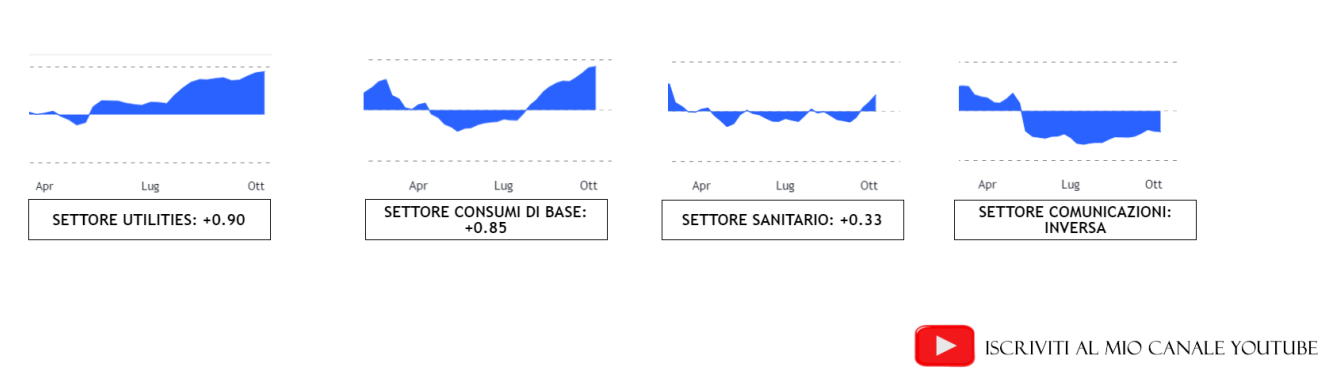

Dopo aver ottenuto queste informazioni, diventa interessante esaminare le ultime due grafiche. Queste mostrano la correlazione settimanale tra TLT/IEI e tutti i settori azionari dell’S&P500.

Da questa analisi, possiamo trarre la conclusione che il settore delle utilities, che nel primo trimestre del 2023 era il più indebitato, è oggi probabilmente il settore più correlato alle aspettative di politica monetaria proprio a causa del suo elevato livello di indebitamento.

Concludiamo qui l’analisi. Nella prossima, utilizzeremo le informazioni raccolte in questa analisi per sviluppare degli indici di forza basati sul… sentiment economico. A presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

La logica dietro al crollo del settore utilities

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.