La prima parte di questo articolo ha descritto il contesto di irripidimento della curva dei rendimenti da parte dei tori e cosa implica per la crescita economica e la politica della Fed. Inoltre, sono stati discussi gli altri tre tipi predominanti di spostamenti della curva dei rendimenti e cosa suggeriscono per l’economia e la politica della Fed.

Gli spostamenti persistenti della curva dei rendimenti tendono a essere correlati a diverse performance azionarie. Con l’aumentare delle probabilità di un lungo irripidimento toro, è doveroso quantificare l’andamento di vari indici azionari, settori e fattori durante movimenti simili della curva dei rendimenti.

Limitare le perdite con l’analisi della curva dei rendimenti

I titoli azionari passano molto più tempo con tendenze al rialzo che al ribasso. Tuttavia, nei periodi relativamente brevi in cui le tendenze ribassiste di più lungo periodo perdurano, si consiglia agli investitori di adottare misure per ridurre i rischi e limitare le perdite. Un approccio attivo vi pone su un terreno più elevato di quello che avreste potuto raggiungere altrimenti. Inoltre, quando il mercato riprende la sua tendenza al rialzo, si dispone di ampi fondi per acquistare titoli a prezzi più bassi e con migliori profili di rischio-rendimento.

Abbiamo discusso a lungo questo argomento in Bear Market Wealth Management. Come si legge nell’articolo:

La crescita della ricchezza avviene nell’arco di decenni. In questi decenni ci sono molti cicli rialzisti e ribassisti. Se da un lato gli investitori tendono a sfruttare al meglio i cicli rialzisti, dall’altro è altrettanto importante evitare che i mercati ribassisti annullino i vostri progressi. Il tempo trascorso nei mercati ribassisti è minimo, ma il tempo perso per recuperare il proprio patrimonio può essere notevole.

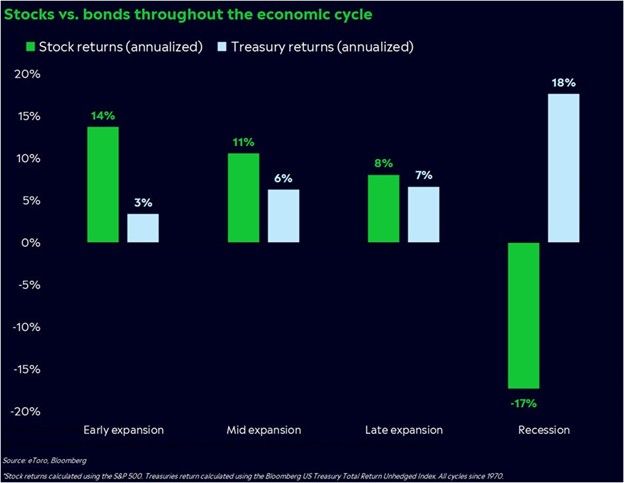

Vi chiederete perché un articolo sulle curve dei rendimenti obbligazionari sia preceduto da una discussione sulle strategie di mercato orso per le azioni. Semplicemente, alcuni spostamenti della curva dei rendimenti sono correlati a rendimenti positivi del mercato azionario e altri a rendimenti negativi. I precedenti ambienti di irripidimento toro non sono stati favorevoli agli investitori azionari buy and hold. Ci auguriamo quindi che questa analisi vi aiuti a prepararvi a ridurre il rischio, se necessario.

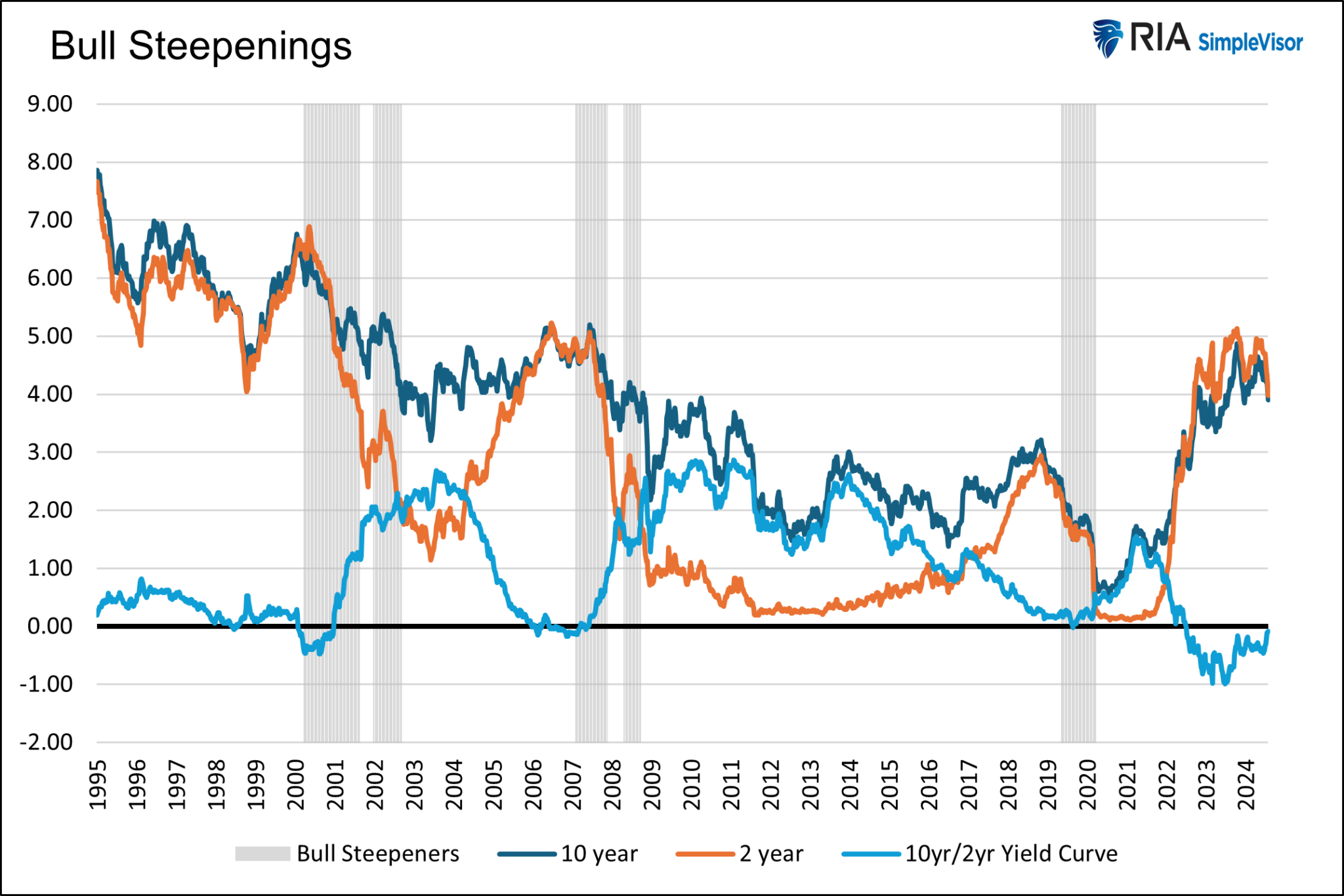

La storia recente del bull steepening

Il grafico seguente mostra i rendimenti a 2 anni e 10 anni e la curva 2 anni / 10 anni. Inoltre, sono ombreggiati in grigio i periodi che consideriamo di bull steepening persistente. Abbiamo definito i periodi di irripidimento toro in base al movimento della curva e alla coerenza del trend. Per qualificarsi, la curva dei rendimenti doveva essere in crescita, con rendimenti a 2 e 10 anni in calo per 20 settimane o più. Inoltre, era necessario che almeno l’80% delle settimane si trovasse in una tendenza rialzista.

Come si vede, dal 1995 si sono verificati cinque periodi di questo tipo. Il più recente si è protratto da maggio 2019 a marzo 2020. L’attuale irripidimento rialzista non si è verificato per un periodo sufficientemente lungo da soddisfare i nostri standard definiti sopra.

I cicli di inasprimento toro sono ribassisti per la maggior parte delle azioni

Dopo aver definito i periodi, abbiamo studiato vari indici azionari, settori e fattori per valutare la loro performance durante i periodi. Per ricordarvi che i cicli di rialzo si verificano in genere quando l’economia rallenta e cresce l’attesa per i tagli dei tassi della Fed. Queste caratteristiche descrivono adeguatamente il periodo attuale.

Inoltre, cosa molto importante, l’attuale steepening si verifica a partire da una curva dei rendimenti invertita da due anni. Invertita significa che il rendimento del decennale è inferiore a quello del biennale. Un’inversione riduce gli incentivi delle banche a concedere prestiti, aumentando così ulteriormente le probabilità di debolezza economica.

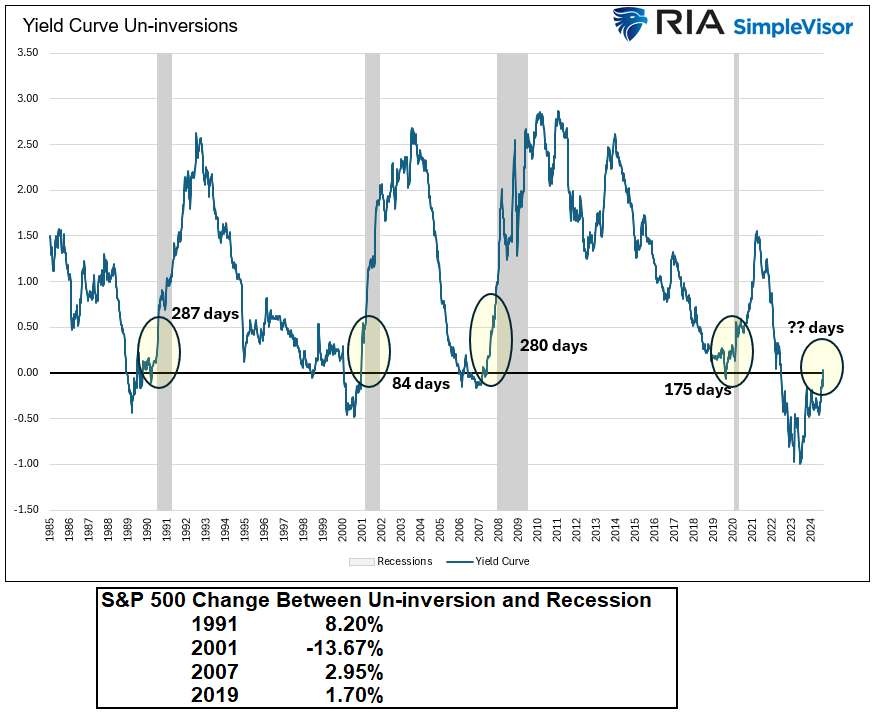

Come si è detto nella prima parte, l’inversione della curva dei rendimenti è un avvertimento di recessione, ma di solito non è tempestiva. Al contrario, l’inversione della curva dei rendimenti indica tipicamente l’arrivo di una recessione entro un anno o meno.

The yield curve briefly returned to positive territory as we put the final edits on this article. Therefore, we now have a much more explicit recession warning.

La curva dei rendimenti è tornata brevemente in territorio positivo mentre stavamo apportando le ultime modifiche a questo articolo. Pertanto, ora abbiamo un avviso di recessione molto più esplicito.

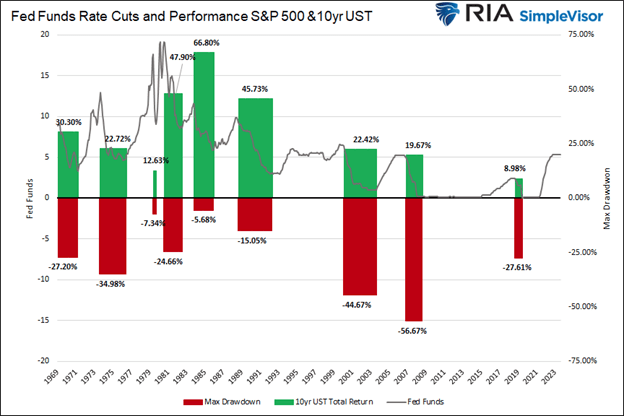

Il grafico sottostante mostra che, anche se abbiamo un avvertimento più deciso, una recessione può richiedere più di un anno per entrare.

Rendimenti obbligazionari

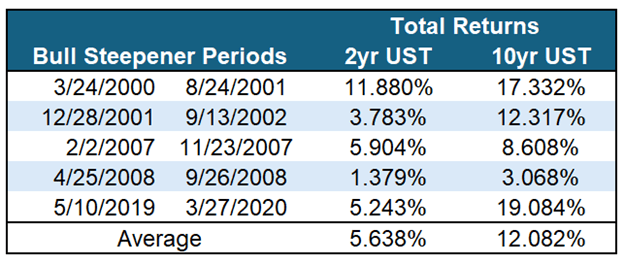

Per definizione, tutti i titoli del Tesoro offrono rendimenti positivi in una fase di rialzo. Mentre i rendimenti a 2 anni scenderanno più di quelli a 10 anni, la duration dei titoli a 10 anni è molto più elevata. Pertanto, dal punto di vista del rendimento totale, le obbligazioni a più lunga scadenza offrono spesso rendimenti migliori rispetto a quelle a più breve scadenza. La tabella seguente mostra il rendimento totale (cedole e prezzo) delle obbligazioni a due e dieci anni durante i cinque periodi di bull steepening.

Rendimenti azionari

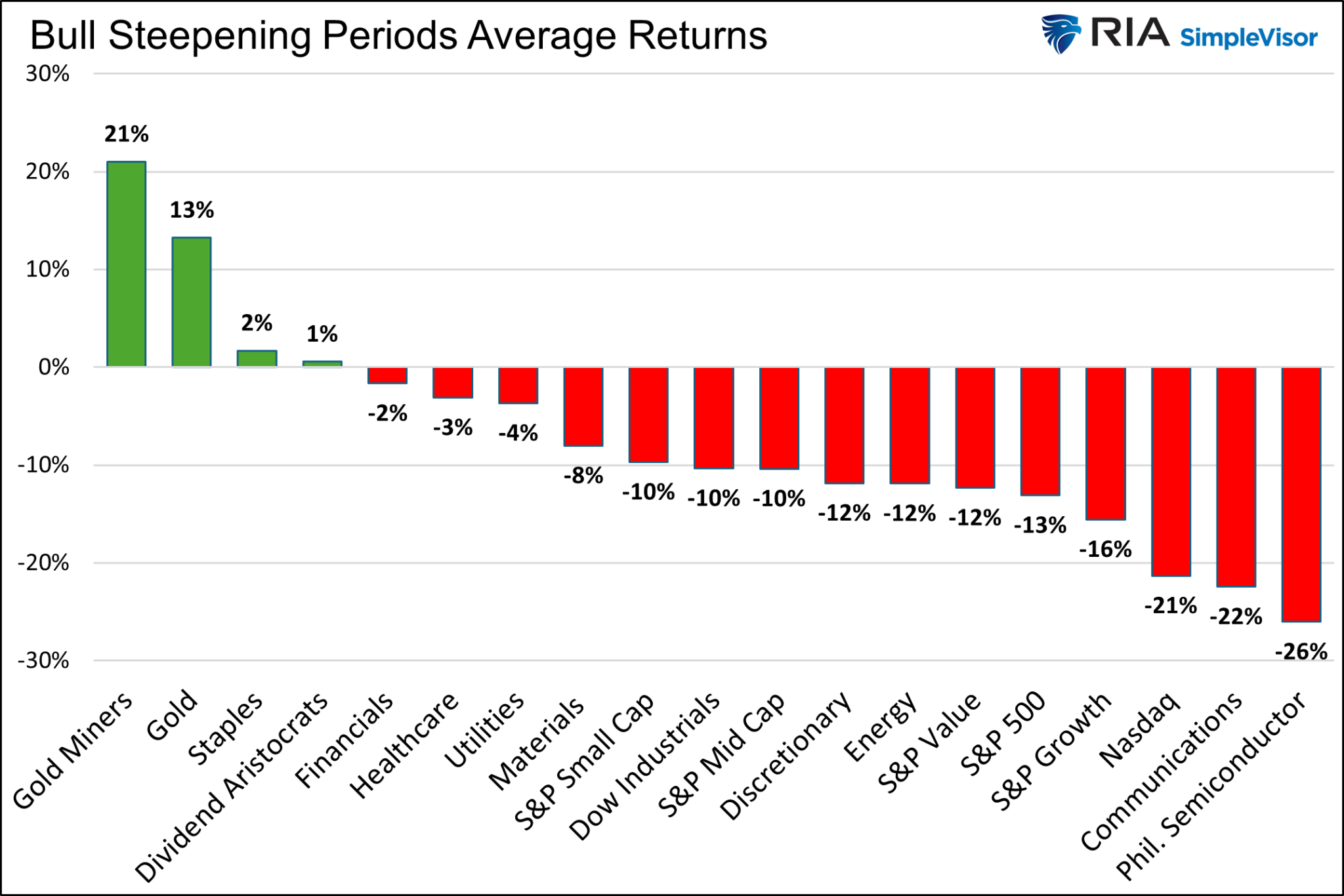

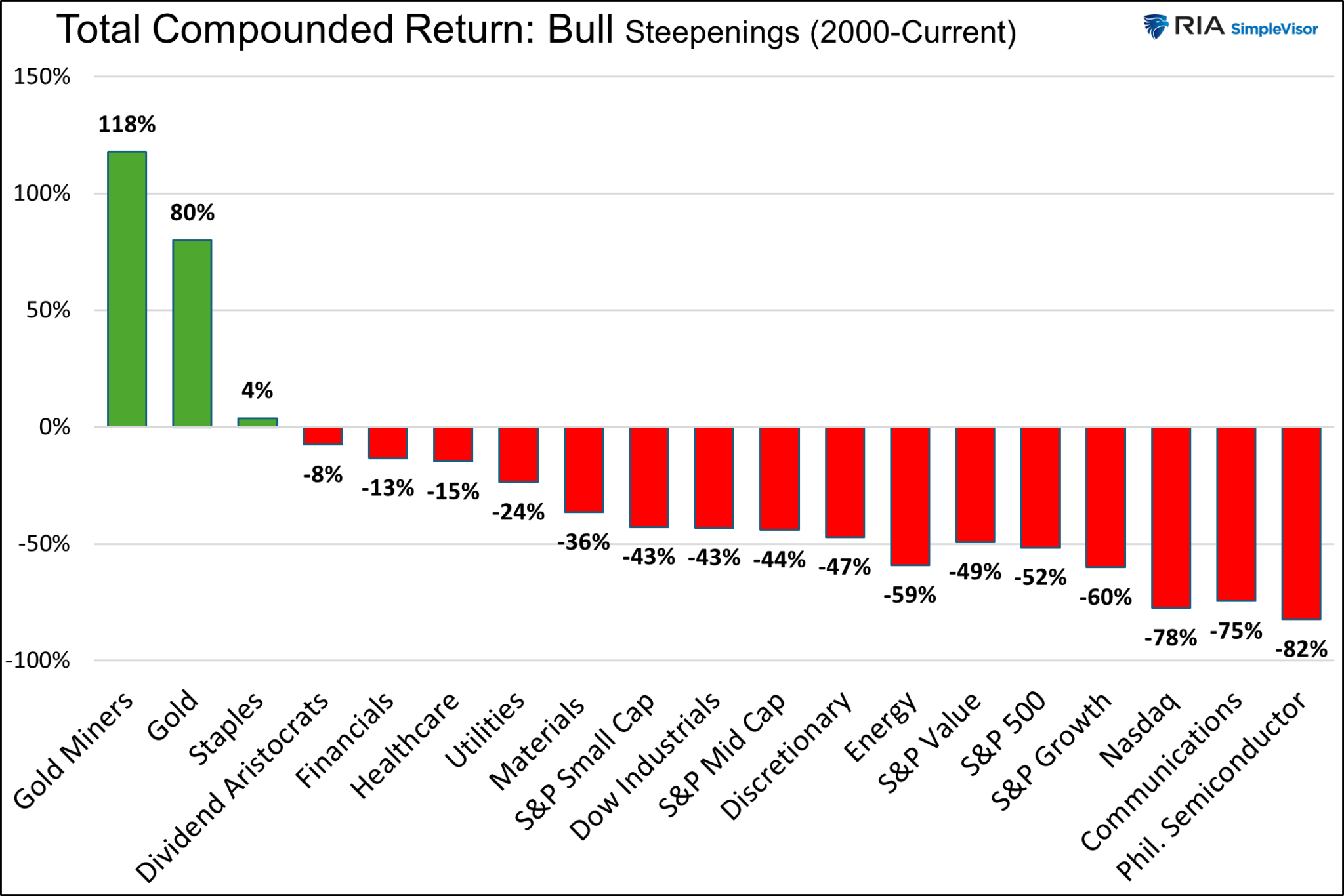

Il primo grafico qui sotto mostra i rendimenti medi di 19 asset, indici azionari, fattori e settori durante i cinque periodi di inasprimento toro. Il secondo grafico compone i loro rendimenti nei cinque periodi.

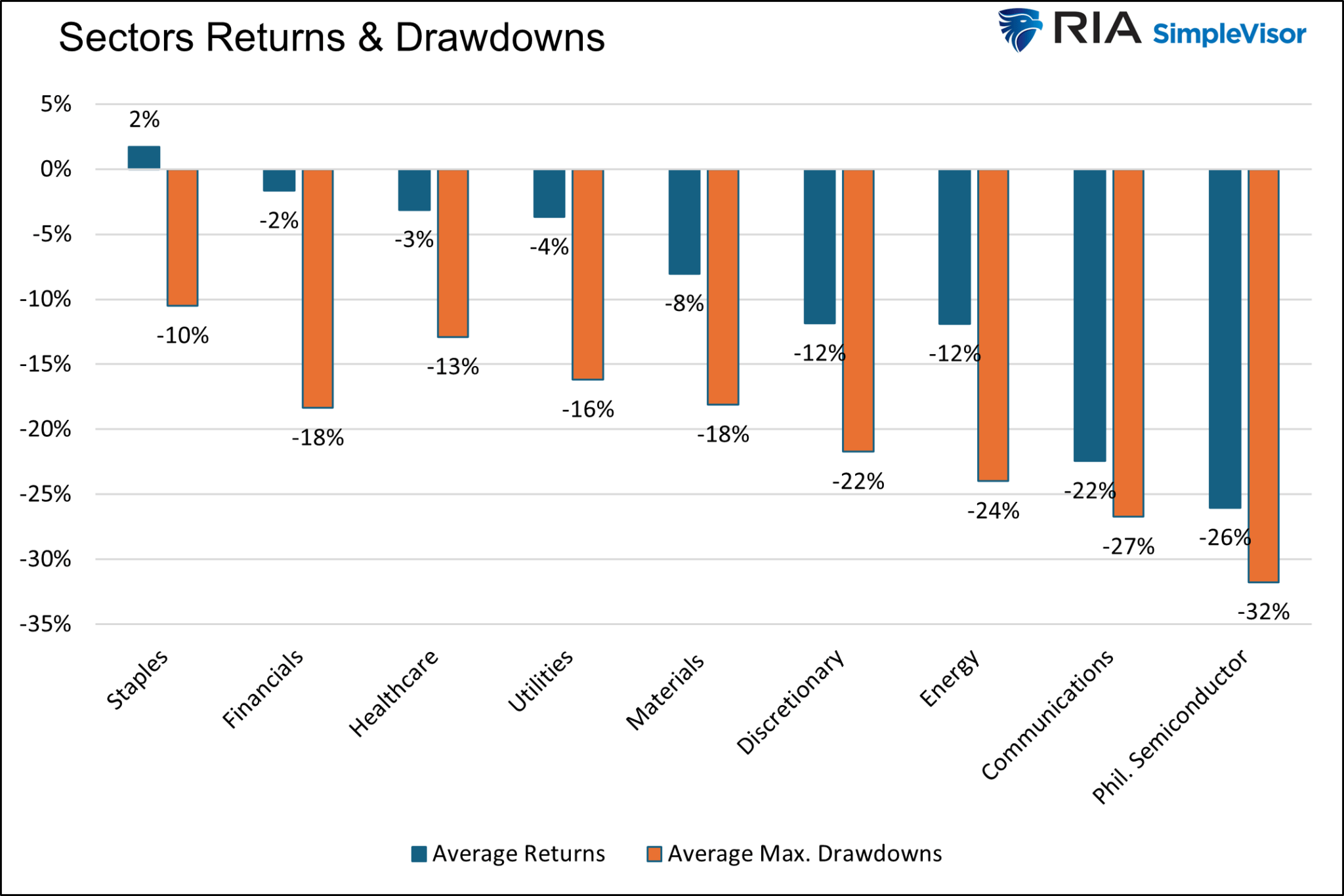

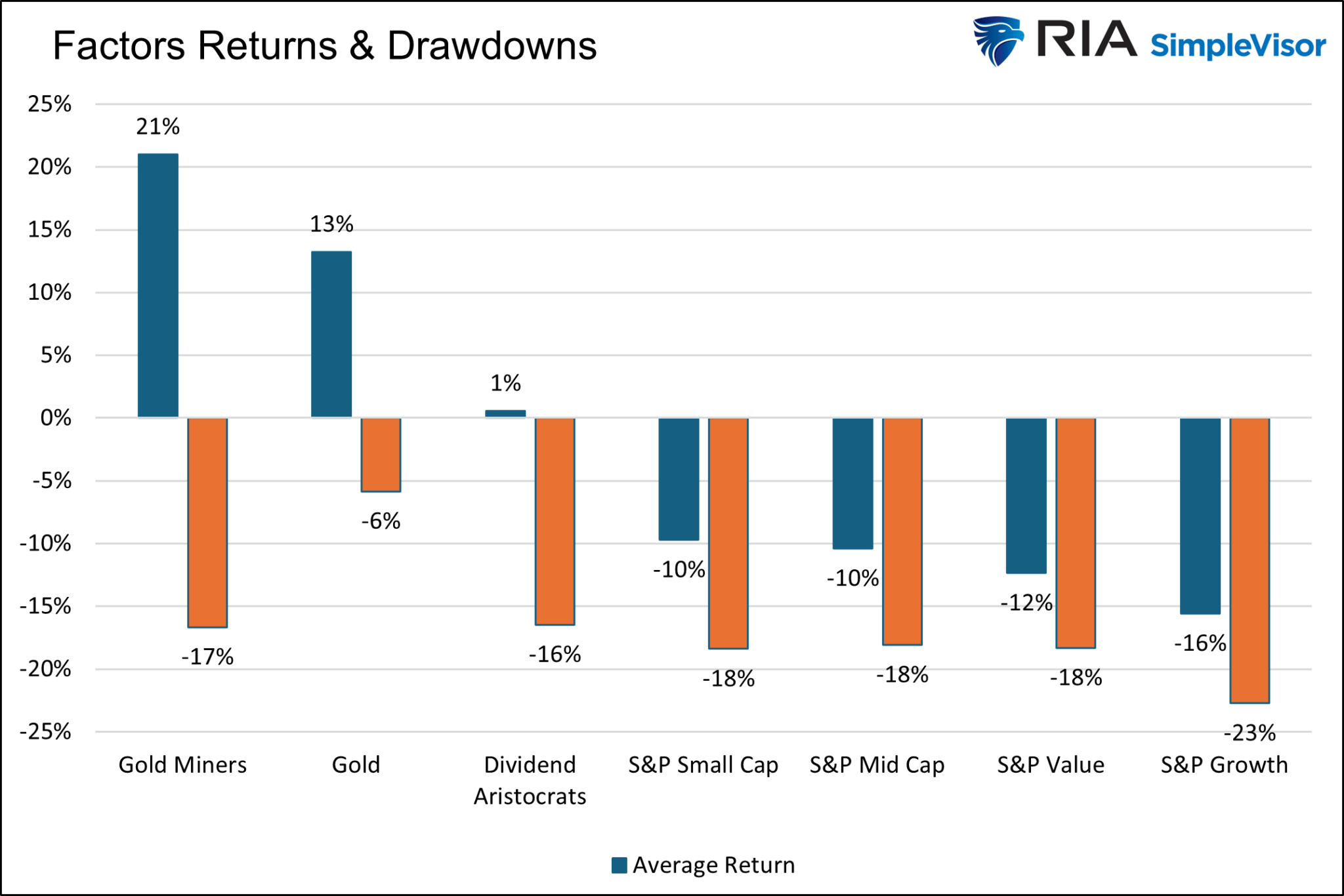

Successivamente, abbiamo suddiviso i rendimenti per classi di titoli simili. Abbiamo aggiunto l’oro e i minatori d’oro al grafico dei rendimenti dei fattori. I grafici mostrano il rendimento medio e la media dei drawdown massimi durante i cinque periodi.

Sono emersi alcuni elementi importanti:

- L’oro e gli estrattori d’oro sono i migliori performer durante i periodi di inasprimento rialzisti.

- Oltre all’oro e agli estrattori d’oro, è stata l’unica altra categoria con un rendimento composto e medio positivo.

- Tutti gli indici, i settori, gli asset e i fattori, compresi l’oro e gli estrattori d’oro, hanno registrato un rendimento medio negativo a un certo punto del periodo di inasprimento.

- Le differenze tra S&P Value e Growth non sono state così significative come sospettavamo.

- Analogamente, le differenze tra l’indice S&P 500 e l’indice S&P small e mid-cap sono state minime.

- I settori a basso beta e più orientati al valore hanno nettamente sovraperformato i settori e i fattori a beta più elevato durante la fase di inasprimento.

Un’avvertenza sulle aspettative

È facile estrapolare il passato per il futuro. Tuttavia, ciascuno dei cinque periodi sopra descritti è stato diverso. Non c’è dubbio che la prossima fase di bull steepening persistente, sia che ci si trovi ora o in futuro, avrà caratteristiche diverse. Le performance passate potrebbero non essere un indicatore affidabile del futuro.

Attualmente siamo a 12 settimane di un ciclo di bull steepening. Se persisterà per altre otto settimane, raggiungerà la soglia che abbiamo utilizzato per calcolare i risultati di cui sopra. Tuttavia, in tal caso, i dati per calcolare i rendimenti e i drawdown attesi partiranno da fine maggio. La data di inizio anticipata potrebbe falsare le nostre aspettative.

Ad esempio, l’oro è salito di circa il 10% dalla data di inizio. Se si tratta di un ciclo toro persistente e se alla fine l’oro riuscirà ad eguagliare il rendimento medio del 13% dei cinque periodi precedenti, il suo rialzo sarà limitato. Tuttavia, il drawdown medio dei periodi precedenti è di circa il 6%.

Pertanto, se in questo caso il rendimento e il drawdown medi corrispondono, dovremmo aspettarci un calo dell’oro del 15% prima di rimbalzare a circa il 3% in più rispetto ai livelli attuali.

Allo stesso modo, i settori con prezzi superiori ai livelli di fine maggio potrebbero subire un calo superiore al rendimento medio dai livelli attuali per eguagliare il rendimento medio.

In sintesi

I risultati del nostro studio sono relativamente coerenti tra i cinque archi temporali. Pertanto, se l’attuale fase di inasprimento del toro continuerà, la probabilità che l’oro, i minatori d’oro e i settori più conservativi e a beta più basso sovraperformino il mercato più ampio è buona.

La recente performance dei settori utility e consumabili, oltre che dell’oro e degli estrattori d’oro, potrebbe far pensare che gli investitori stiano scommettendo sul bull steepening.

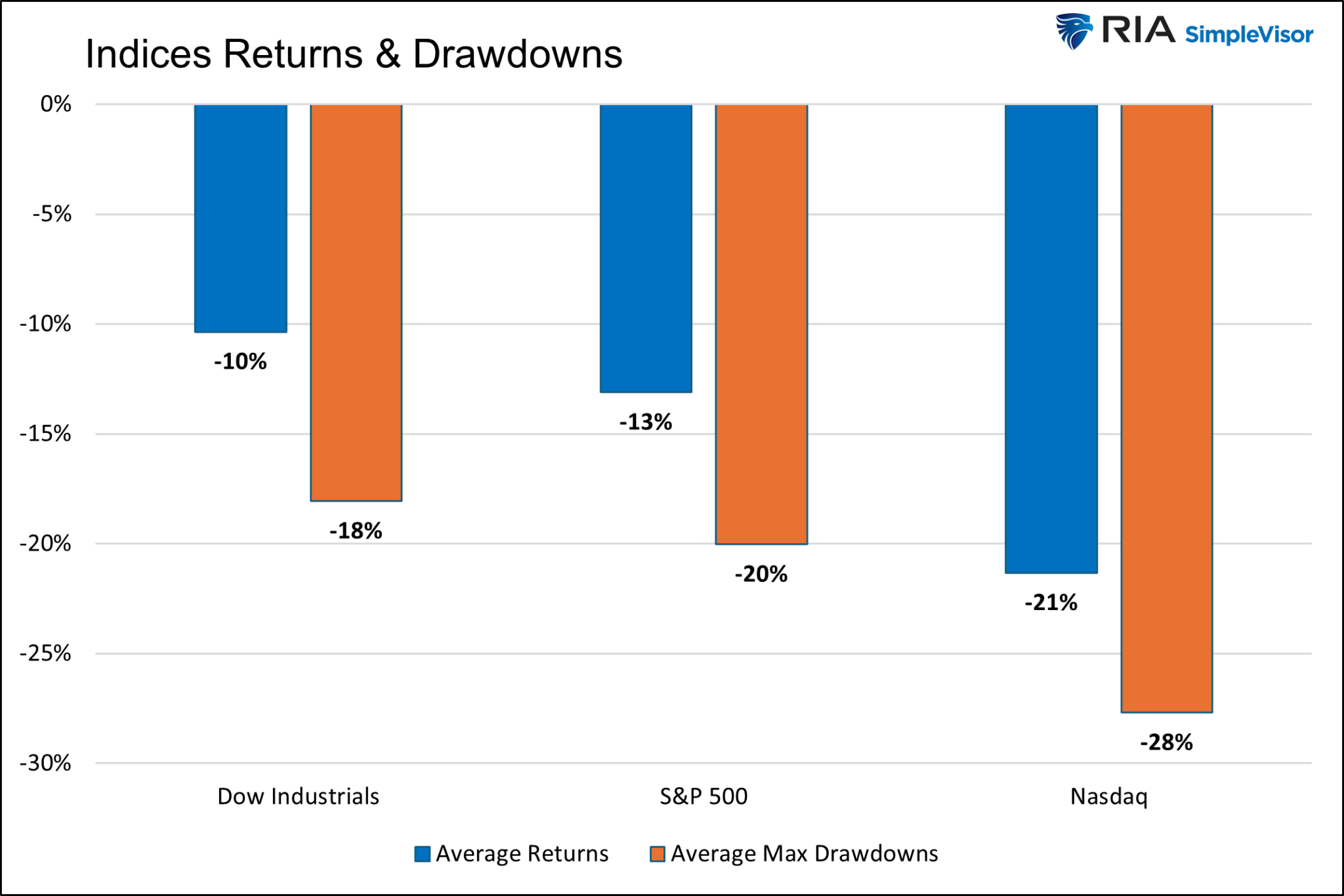

Vi lasciamo con due grafici che mostrano l’importanza della gestione del rischio durante un ciclo di inasprimento toro che porta a una recessione.