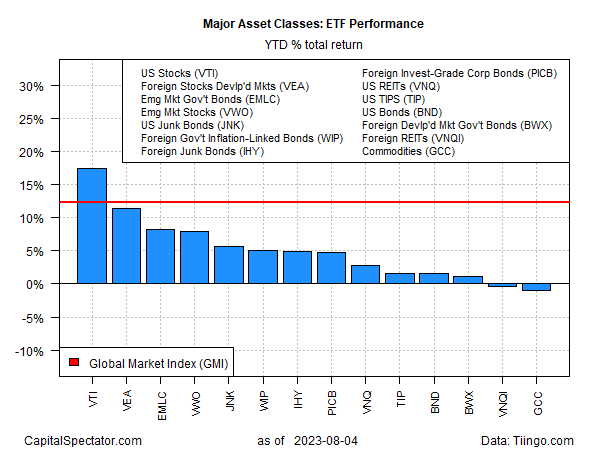

La scorsa settimana i mercati di tutto il mondo hanno subito un duro colpo, ma le azioni americane sono ancora in testa alla classifica delle principali classi di attivi, in base a una serie di ETF fino alla chiusura di venerdì (4 agosto).

Il Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) è sceso del 2,1% la scorsa settimana, registrando la maggiore flessione settimanale da febbraio. Tuttavia, l'ETF è ancora in rialzo di oltre il 17% su base annua. Si tratta di un risultato nettamente superiore a quello del Vanguard FTSE Developed Markets Index Fund ETF Shares (NYSE:VEA), che nel 2023 è in vantaggio dell'11,5%.

La scorsa settimana il divario tra le migliori e le peggiori fette delle principali asset class è salito a 18,5 punti percentuali dopo che un'ampia misura delle materie prime ha subito un colpo. WisdomTree Continuous Commodity Index Fund (NYSE:GCC) è sceso dell'1,2% la scorsa settimana, portando l'ETF a una modesta perdita per il 2023.

Nonostante le ultime battute d'arresto, il Global Market Index (GMI) è ancora in crescita di oltre il 12% quest'anno. Questo benchmark non gestito contiene tutte le principali classi di attività (eccetto la liquidità) in pesi del valore di mercato tramite ETF e rappresenta una misura competitiva per le strategie di portafoglio multi-asset class.

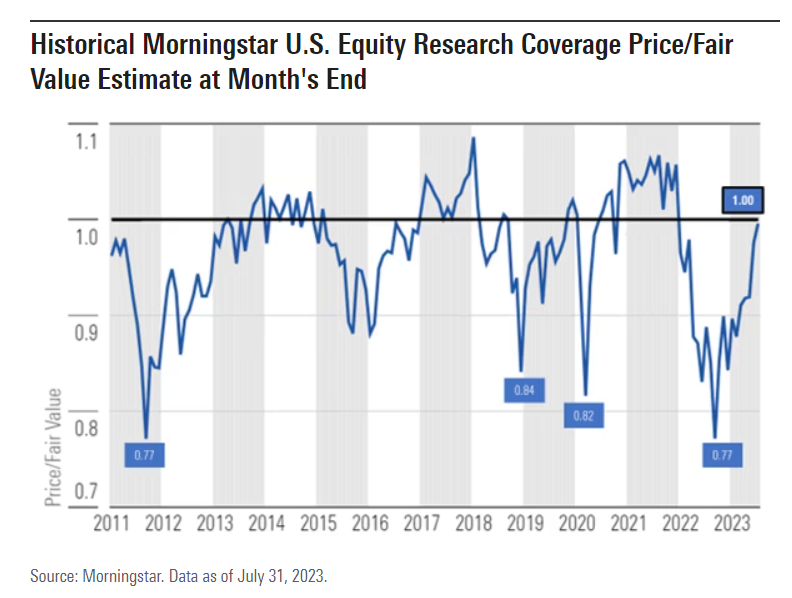

Morningstar consiglia che le azioni statunitensi nel complesso sono ora valutate in modo equo. "Secondo un composito degli oltre 700 titoli che copriamo e che sono scambiati nelle borse statunitensi, al 31 luglio 2023 il mercato azionario statunitense era scambiato a un rapporto prezzo/valore equo pari a 1,00.

L'esame delle stime del fair value per i componenti del mercato suggerisce che i titoli value meritano una maggiore inclinazione, riporta Morningstar.

"Sulla base delle nostre valutazioni, continuiamo a consigliare di sovrappesare i titoli value e di sottopesare le categorie growth e core. Continuiamo inoltre a consigliare di sovrappesare i titoli a media e piccola capitalizzazione".

Nel frattempo, i mercati saranno molto attenti all'aggiornamento di giovedì dei dati sui consumi statunitensi inflazione per il mese di luglio, che dovrebbero riportare risultati contrastanti (previsto per il 10 agosto). Secondo Econoday.com, le previsioni di consenso vedono una potenziale battuta d'arresto nella lotta all'inflazione.

L'IPC dovrebbe rimbalzare leggermente al 3,3% su base annua rispetto al 3,0% di giugno. Un dato relativamente contenuto, se si considera che il calo è stato del 9% a metà del 2022. Ma se le previsioni di questa settimana sono corrette, l'andamento modesto dei prezzi segnerà la prima volta in più di un anno che il tasso annuale dell'IPC principale ha accelerato.

IPC core Il tasso di inflazione annuo globale dovrebbe rimanere stabile al 4,8%, ma si tratta comunque di un ritmo sostanzialmente più elevato e ben al di sopra dell'obiettivo di inflazione del 2% fissato dalla Fed. In conclusione: I mercati potrebbero subire ulteriori turbolenze se i dati dell'IPC dovessero alimentare nuove preoccupazioni circa la possibilità che i rialzi dei tassi di interesse da parte della Federal Reserve continuino.

I commenti rilasciati nel fine settimana dal governatore della Federal Reserve, Michelle Bowman, suggeriscono che lo stallo dei progressi in materia di inflazione rafforzerà la determinazione della banca centrale a prolungare la stretta politica nei prossimi mesi.

"Mi aspetto inoltre che saranno probabilmente necessari ulteriori aumenti dei tassi per riportare l'inflazione verso l'obiettivo del 2% fissato dal FOMC", ha dichiarato la governatrice nelle osservazioni preparate per il discorso di sabato scorso.

La politica monetaria non ha un "corso prestabilito", ha ricordato, spiegando che: "Dovremmo rimanere disposti ad aumentare il tasso dei fondi federali in una riunione futura se i dati in arrivo indicano che i progressi dell'inflazione si sono arrestati".

Il rapporto sull'inflazione di giovedì aiuterà la banca centrale e i mercati a rivalutare lo stato attuale dei recenti progressi della disinflazione.