In seguito ai recenti dati, il presidente della Federal Reserve Jerome Powell ha ammesso martedì che i progressi dell'inflazione si sono arrestati e che l'ipotesi di un taglio dei tassi si è indebolita.

Il mercato dei Treasury ha fatto lo stesso ragionamento per settimane, ma quando il massimo banchiere centrale lo dice ad alta voce, la folla se ne accorge.

"I dati più recenti mostrano una crescita solida e una continua forza del mercato del lavoro, ma anche la mancanza di ulteriori progressi quest'anno per quanto riguarda il ritorno al nostro obiettivo di inflazione del 2%", ha detto Powell in una conferenza del 16 aprile.

"I dati recenti non ci hanno chiaramente dato maggiore fiducia, e anzi indicano che probabilmente ci vorrà più tempo del previsto per raggiungere tale fiducia".

Il rendimento dei Treasury decennali è salito al 4,67%, il massimo dal 6 novembre. Ora ci si chiede se il tasso di riferimento sia ancora in una fascia di oscillazione, oppure se sia pronto a raggiungere il precedente picco del 5% circa, fissato a ottobre.

L'ipotesi di un trading range ha subito un colpo, ma è prematuro scrivere un necrologio. Come avevamo scritto all’inizio del mese, diversi modelli di "fair value" per il rendimento a 10 anni continuano a suggerire la presenza di un consistente premio di mercato, il che implica che il tasso di riferimento si trova di fronte a venti contrari a rialzi continui.

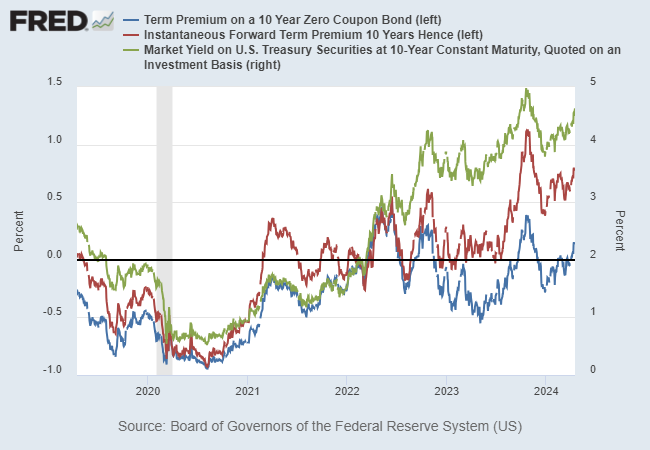

Un altro approccio per mettere in prospettiva il rendimento decennale basato sul mercato è quello di confrontarlo con le stime del premio a termine, ovvero la compensazione che gli investitori chiedono per il rischio che i tassi di interesse possano cambiare nel corso di una determinata scadenza obbligazionaria.

Un premio a termine più alto (o più basso) implica rendimenti del Tesoro più alti (o più bassi). Il problema è che i premi a termine non sono direttamente osservabili e quindi gli economisti utilizzano modelli per stimare i dati. Si tratta di una scienza inesatta, ma comunque utile per sviluppare un contesto aggiuntivo.

Su questa base, sembra che il tasso a 10 anni sia aumentato più di quanto giustificato da due stime dei premi a termine. Il dibattito è se i modelli sono sbagliati o se il mercato del Tesoro sta compensando eccessivamente il rischio atteso.

A mio avviso il conflitto sarà risolto, in un senso o nell'altro, dai dati sull'inflazione in arrivo, che sono alla base del recente aumento del tasso a 10 anni. Gli ultimi dati sull'inflazione hanno convinto il pubblico a chiedere un premio di rendimento più elevato e, fino a quando non ci saranno prove convincenti del contrario, il mercato rimarrà scettico sulla persistenza della disinflazione.

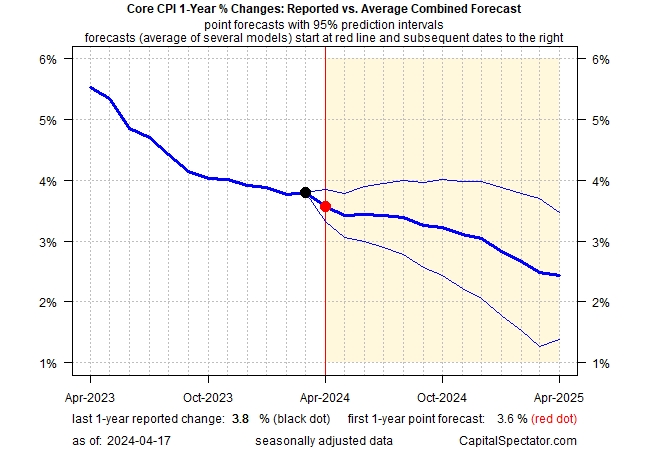

Nessuno sa dove sia diretta l'inflazione, ma il mio modello complessivo per i prezzi al consumo core indica ancora una disinflazione in corso. Naturalmente potrebbe sbagliarsi, ma i precedenti di questo modello sono incoraggianti e quindi per il momento mi aspetto ancora un allentamento della pressione sui prezzi, anche se a un ritmo più lento di quanto previsto di recente.

Supponendo che le previsioni siano accurate, quando il mercato dei Treasury rivedrà le sue aspettative di conseguenza? Per il momento, tale riallineamento non sembra imminente. Accurata o meno, la folla richiede un premio per l'inflazione più elevato, anche se questa domanda è destinata a una correzione di atteggiamento. Di conseguenza, non sarebbe sorprendente vedere il rendimento decennale avvicinarsi alla soglia del 5% nelle prossime settimane.

Cosa spingerebbe il tasso di riferimento oltre questo livello? Per una possibile risposta, è necessario attendere la pubblicazione dell'IPC di aprile, prevista per il mese prossimo.