Articolo scritto in esclusiva per Investing.com.

I motivi per cui l’oro brillerà

Il mercato dell’oro sta dormendo ad inizio novembre 2021. L’oro è stata la prima materia prima a raggiungere un massimo storico quando il prezzo è salito a 2063 dollari nell’agosto 2020. Da allora, il metallo giallo ha ceduto la torcia rialzista ad altre materie prime, che hanno raggiunto massimi pluriennali con prezzi record. Il mercato rialzista secolare delle materie prime è proseguito questa settimana, con i prezzi di cotone e frumento a nuovi massimi. Le criptovalute sono vicine al territorio dei record.

I seguenti fattori favoriscono prezzi dell’oro più alti nei prossimi mesi ed anni:

- Il FOMC si è incontrato questa settimana ed ha annunciato l’inizio del tapering del suo programma di quantitative easing. Il tapering non è un inasprimento, perché la Fed continuerà a comprare bond fino a metà 2022. Inoltre, i tassi di interesse a breve termine non dovrebbero salire prima della fine del 2022, come minimo. Una politica monetaria accomodante è rialzista per l’oro ed altre materie prime.

- Il mandato del presidente Powell terminerà ad inizio 2022. Non si sa se il Presidente Biden lo rinominerà per un secondo mandato o lo sostituirà con un economista che rifletta sensibilità più “progressiste” per quanto riguarda normative, cambiamenti climatici ed uguaglianza sociale. Il presidente Powell è stato cauto. Un eventuale sostituto probabilmente sarà una “colomba” che volerà persino più in alto.

- Il Congresso USA continua a discutere del livello delle spese per il bilancio ed il pacchetto per le infrastrutture. Mentre proseguono le trattative politiche, la morale è che le spese saranno pari a migliaia di miliardi, il che è stimolante.

- I dati sull’indice IPC negli USA e in tutto il mondo continuano ad indicare un aumento delle pressioni inflazionarie. Larry Summers, dei precedenti governi Clinton ed Obama, parla di un’inflazione simile a quella degli anni Settanta. Il fondatore ed amministratore delegato di Square (NYSE:SQ) e Twitter (NYSE:TWTR) Jack Dorsey recentemente ha previsto un’iper-inflazione negli USA e nel mondo.

L’inflazione mangia il potere di acquisto delle valute in corso legale. Anche se l’indice del dollaro è scambiato su base rialzista, il rialzo dei prezzi delle materie prime e delle criptovalute dimostra che tutte le valute in corso legale, compreso il dollaro, stanno perdendo valore. I governi possono emettere più valute legali a loro piacimento, ma l’unico modo per aumentare le scorte di oro è estrarne di più dalla crosta terrestre. Intanto, i paesi detengono oro come parte integrante delle loro riserve di valuta estera, validando il ruolo del metallo prezioso nel sistema finanziario mondiale. I governi sono stati acquirenti netti di oro negli ultimi anni, e continuano ad esserlo nel 2021.

Barrons propone un’ottima analogia sull’inflazione

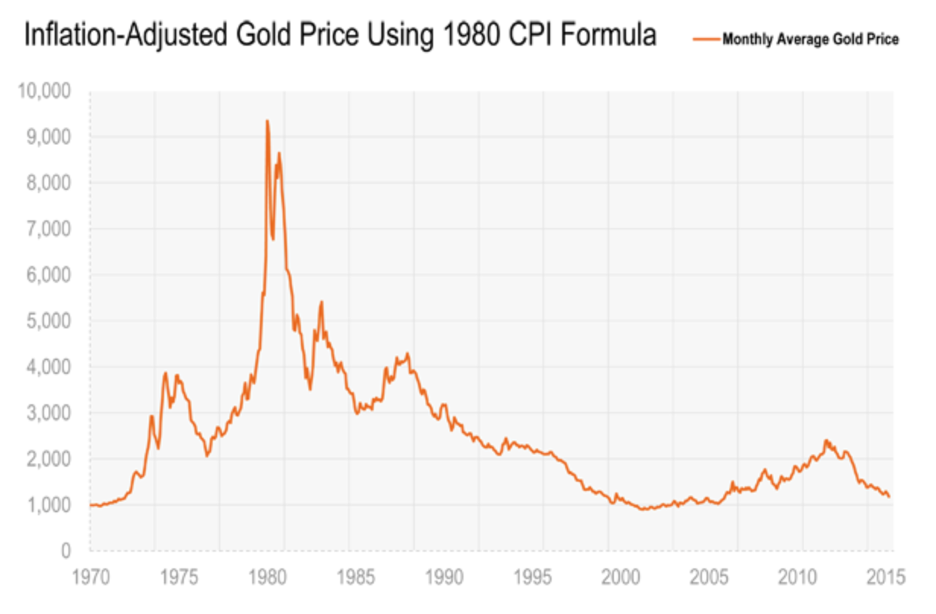

L’oro è un barometro dell’inflazione. Alla fine degli anni Settanta ed inizio anni Ottanta, il prezzo del metallo è salito al massimo storico di 875 dollari l’oncia per quanto riguarda il contratto dei future COMEX.

Fonte: Federal Reserve di St. Louis

Il grafico mostra che il prezzo dell’oro al netto dell’inflazione al massimo del 1980 era di oltre 9.000 dollari l’oncia.

In un recente articolo di Barrons, l’autore ha paragonato l’inflazione ai dinosauri che vagavano sulla Terra milioni di anni fa.

“Sembra che l’inflazione sia transitoria … proprio come lo erano i dinosauri: andavano in giro per anni, terrorizzando tutti i tipi di bestie e generalmente dominavano gli avvenimenti prima di scomparire”.

La Fed e il Tesoro USA continuano ad usare il termine “transitorio” ma non riescono a dargli un orizzonte temporale.

Livelli da seguire nell’arena dei future dell’oro

L’oro è passato ad un pattern a cuneo a breve termine di massimi più bassi e minimi più alti, spesso con un’infrazione al rialzo o al ribasso.

Fonte: CQG

Il grafico giornaliero dei future di dicembre mostra che il supporto tecnico si trova al minimo del 29 settembre di 1721,10 dollari ed il bottom da crollo improvviso del 9 agosto di 1677,90 dollari. Al rialzo, la resistenza si trova al massimo del 22 ottobre di 1815,50 dollari, al picco del 3 settembre di 1836,90 dollari, al massimo dal 15 luglio di 1839 dollari ed al massimo del 1° giugno di 1922 dollari. L’oro ha bisogno di una mossa sostenuta sopra il livello di 1800 dollari per infrangere il pattern dei massimi più bassi. Una mossa sopra il livello di 1840 dollari cancellerebbe il pattern di prezzo ribassista.

Il consolidamento sul mercato dell’oro è stato frustrante per i tori più accaniti, che stanno assistendo all’impennata di altre materie prime e delle cripto. Tuttavia, il pattern di trading laterale è un buon segno per il mercato dell’oro, che assimila la mossa al picco record nominale dell’agosto 2020. Le pressioni inflazionarie suggeriscono che l’oro alla fine riprenderà in mano il testimone rialzista nella classe di asset, con la staffetta verso prezzi più alti che sembra destinata a continuare nei prossimi mesi ed anni.