Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

Che anno è stato? il parco giochi più grande del mondo, i mercati finanziari, ci ha fatto salire sulle montagne russe più alte con repentine discese e salite, curve paraboliche e all'improvviso a testa in giù sfrecciando a gran velocità!

Ma siamo alla fine della corsa per questo 2022 (finalmente?), un periodo in cui dovremmo cercare di analizzare le cose che sono successe sui mercati e sui grafici. Sembrerà scontato ma questo esercizio può mettere alla luce tutti i passi falsi che abbiamo fatto in questi mesi, quindi vale la pena farlo. Spesso le insidie in cui siamo "cascati" possono portare a degli spunti (futuri) produttivi ed a sviluppare nuovi processi e strategie.

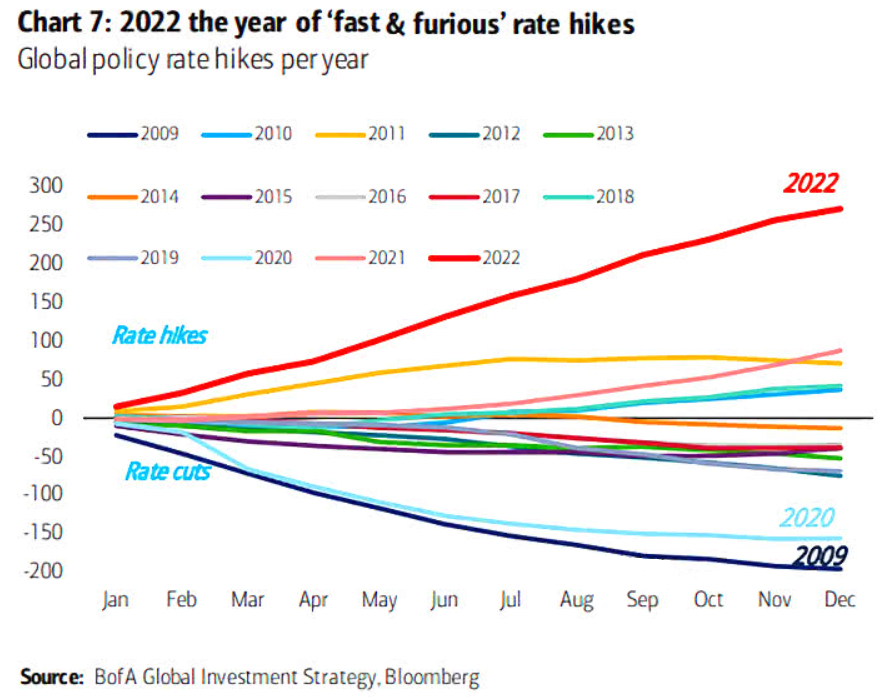

Possiamo sicuramente dire che una preziosa lezione ci è stata data dalle forze inflazionistiche che hanno alterato gli investimenti con "forti" sottoperformance poichè le politiche monetarie con i tassi più elevati (i partecipanti al FOMC ritengono che andrà oltre il 5%) si sono rivelate "nocive" e il sentiment ha raggiunto i minimi storici. Oltre a ciò abbiamo assistito al conflitto Russia-Ucraina, al crollo dei PMI, all'inversione della curva dei rendimenti, al collasso di FTX nel mondo crypto, all'accordo UE sul "price cap" del gas a 180 euro e alla Bank of Japan, che dopo aver insistito con la politica accomodante, ha raddoppiato il "range" dei rendimenti sui titoli decennali mantenendo al tempo stesso il tasso d'interesse overnight al -0,1%, un passo decisivo (per molti) verso l'aumento dei tassi e alla fine del "zero lower bound" dopo oltre 10 anni di tassi negativi.

Resterà, senza dubbio, l'anno degli aumenti dei tassi in modo "aggressive" su scala globale.

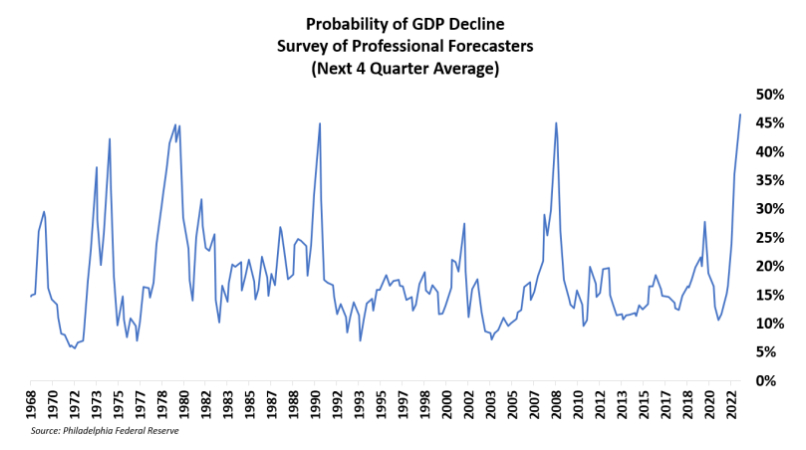

Ciò che posso suggerirvi è di prendervi del tempo per riflettere su questo anno per affrontare al meglio il prossimo, visto che le previsioni della Fed di Philadenphia evidenziano una recessione imminente nel prossimo trimestre

Cosa abbiamo imparato quest'anno?

- Il dollaro USA è il vero timoniere dei mercati

Ogni qualvolta che il dollaro ha raggiunto un nuovo massimo, i mercati azionari sono scesi ad un nuovo minimo confermando la correlazione indiretta. Quando l'indice del dollaro USA ha

finalmente raggiunto il "picco" di settembre, a $114, il fondo delle azioni è arrivato poco dopo.

Nelle ultime settimane sembra sia cambiato qualcosa, la correlazione è diventata leggermente diretta (quanto durerà?), poiché i prezzi delle azioni sono diminuiti e il dollaro ha continuato a scendere toccando il livello 0.382% di Fibonacci. Ma per chi pensa che abbia "finito" la sua corsa, è ancora presto per dirlo, al momento si tratta di un ritracciamento.

- La volatilità "persistente" aumenta lo stress

I valori dell'indice di volatilità (VIX) dell'S&P500, calcolato utilizzando i prezzi delle opzioni su quest'ultimo, al di sopra dei quali i mercati azionari tendono ad avere "cattive" performance hanno come limite superiore i 20 punti.

Dal grafico possiamo intuire che la volatilità non è stata "transitoria" ma "persistente". Tutti questi mesi ha chiuso sopra i 20 punti e con picchi di 33 punti, causando forti escursioni e nuovi minimi per l'indice azionario americano che ha toccato i 3500 punti ad ottobre, con una perdita del 25% dai massimi.

Quindi possiamo affermare che se il valore del VIX è tendenzialmente rialzista (oltre i 20), il valore dei titoli che compongono l'indice scendono, viceversa, se il valore dell'indice di volatilità è tendenzialmente ribassista (verso i 20), le azioni tendono a performare positivamente.

Correlazione negativa. Positiva per i trader meno per gli investitori che si trovano in un clima risk off.

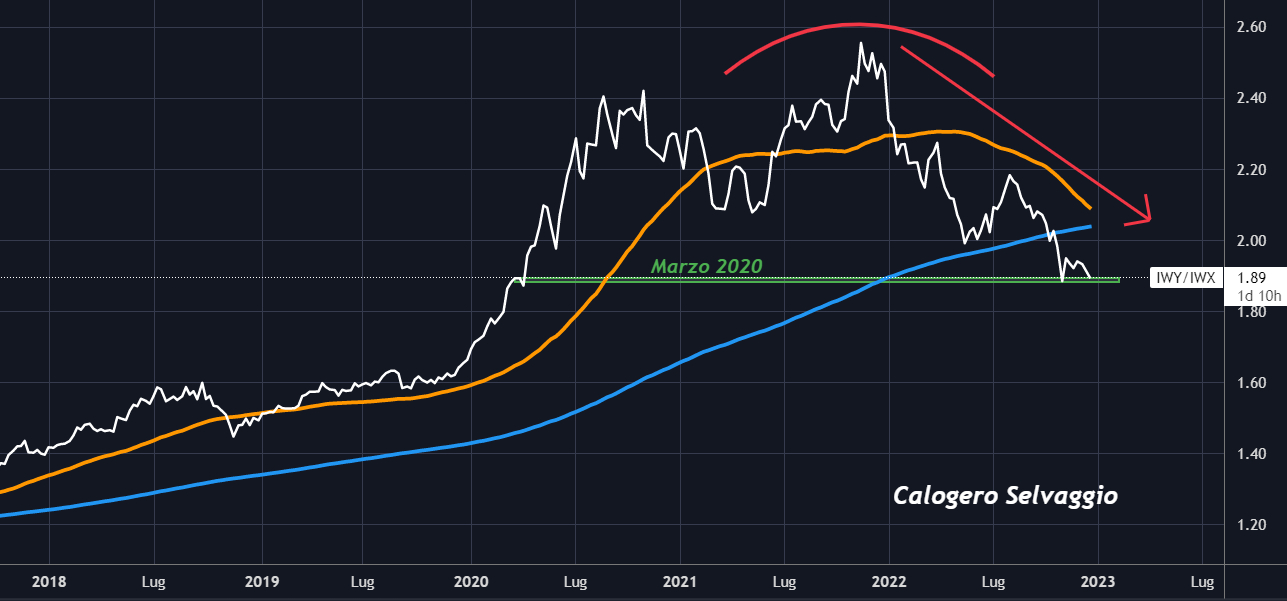

- I cambi di regime possono avvenire all'improvviso.

Gradualmente in circostanze diverse mentre negli ultimi mesi è accaduto tutto molto più velocemente, non credete?

Dal grafico possiamo vedere di cosa parlo. Mettendo a confronto Growth rispetto ai value, dopo aver raggiunto un nuovo massimo settimanale a novembre 2021, i successivi mesi i titoli growth hanno sofferto e registrato una sottoperformance costante rispetto ai Value. Il brusco movimento ha portato il rapporto al di sotto della media mobile 200 e 50. Da allora è rimasto in una "persistente" tendenza a favore dei value, dopo 3 anni di trend rialzista (dai minimi di novembre 2018), tornando agli stessi livelli di marzo 2020.

- Non preferire un'asset class rispetto ad altre, segui il trend.

Dal grafico possiamo notare che dopo anni di dominio delle stocks la prima metà del 2022 ha visto una significativa sovraperformance delle materie prime, portando il rapporto a registrare

un -30%.

Dal 2018 ad oggi, lo spread segna una performance leggermente positiva per l'azionario, ma se prima del crollo segnava un +50% adesso un misero +2% circa. Questo denota come non sia

produttivo avere "solo" determinati asset, le materie prime si sono rivelate un forte "fattore" di diversificazione. Il Bloomberg Commodity index dai minimi del 2020 segna un +110% e su base annua un +18,5%.

- Guarda oltre le solite azioni

Il grafico seguente delinea il cambio di tendenza che si sta registrando, proprio come ad inizio anno. Le azioni USA rispetto alle azioni dei mercati Emergenti stanno trovando molta più difficoltà rispetto agli ultimi 2 anni, nonostante il rally mostruoso del dollaro USA che penalizza fortemente i mercati emergenti e i titoli denominati in USD. Quindi il ribilanciamento è importante per qualsiasi portafoglio quanto la diversificazione.

Per giunta nel contesto in cui ci troviamo, non possiamo solamente "tenere" i soliti titoli lamentandoci che non performanano, bisogna cercare nuove "opportunità" di profitto

(stock picking).

Dal grafico abbiamo eliminato le "Mega-Cap" che dominano gli indici, andando oltre i soliti "pochi" nomi dell'S&P500. Il rapporto registra nuovi massimi "pluriennali" per l'ETF S&P500

Equal Weight a discapito della controparte (Mega-Cap), con una performance del +15,5% che conferma la tendenza.

Nel 2023 cosa dovremo tener d'occhio?

Gli Utili.

Da maggio 2022, le stime sugli utili sono diminuite del 15% e questo è solo un dei tanti sospetti che ciò continuerà a verificarsi. Infatti le attuali stime dovrebbero essere sostenute dalla crescita economica futura, dai tassi e dall'inflazione che fanno ritorno su livelli più bassi. Sebbene ciò sia possibile, le probabilità sono poche vista la "recessione" nel settore

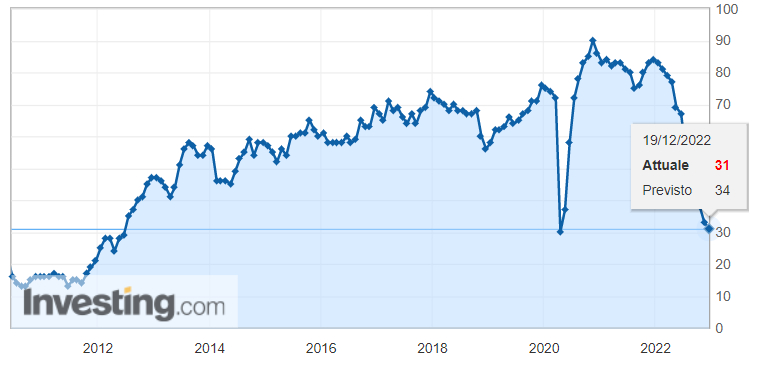

immobiliare

L'indice del mercato immobiliare USA, che misura della fiducia dei costruttori, è sceso per il dodicesimo mese consecutivo toccando il livello più basso da aprile 2020 e che abbiamo

visto a giugno 2012. I permessi per la costruzione hanno toccato il minimo di 29 mesi a novembre mentre i prezzi delle case sono in calo di oltre il 10% rispetto a giugno.

Il crollo della domanda lo si può vedere dal prezzo del "lumber" (legname)

Quando si indebolisce è un chiaro segnale che tutto il settore "costruzioni" sta cambiando la sua tendenza al ribasso e c'è una decrescita economica. Ciò è avvenuto da inizio 2022, ed

oggi i prezzi sono ai livelli più bassi da giugno 2020, in calo di oltre il 70% rispetto al picco di gennaio 2022.

Una cosa è certa, operare all'interno dei mercati finanziari continuerà ad insegnarci, anno dopo anno, qualcosa di nuovo!

Condividete l'analisi e il vostro pensiero (costruttivo) nei commenti.

Buone Feste, alla prossima!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decision di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Montagne russe per tutto l'anno. Cosa abbiamo imparato dal 2022?

Pubblicato 23.12.2022, 09:23

Montagne russe per tutto l'anno. Cosa abbiamo imparato dal 2022?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.