Buongiorno a tutti. Lo scopo dell’analisi di oggi è quello di presentare l’ETF iShares MSCI Global Gold Miners cercando di determinare se potrebbe essere una scelta vantaggiosa per il 2024. Esploreremo vari scenari possibili per fornire una risposta completa. Ho creato un video sul mio canale YouTube che approfondisce le informazioni contenute in questo articolo. Il video è disponibile alla fine di questa pagina. Buona lettura a tutti.

1. ISHARES MSCI GLOBAL GOLD MINERS

L’ETF, rilasciato di iShares e dal ticker “RING”, ha l’obiettivo di replicare un indice di società globali impiegate nell’attività di estrazione dell’oro.

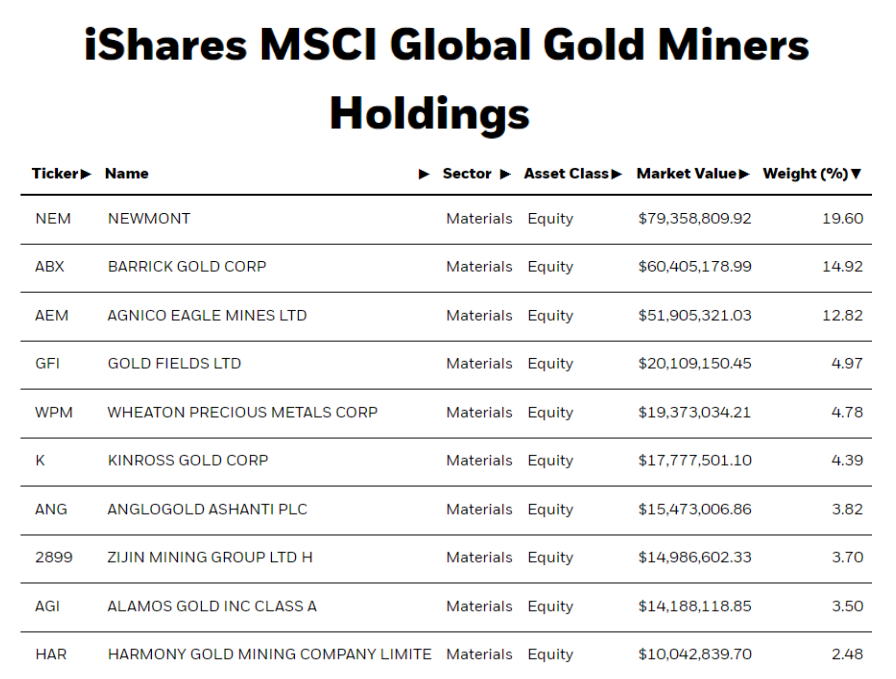

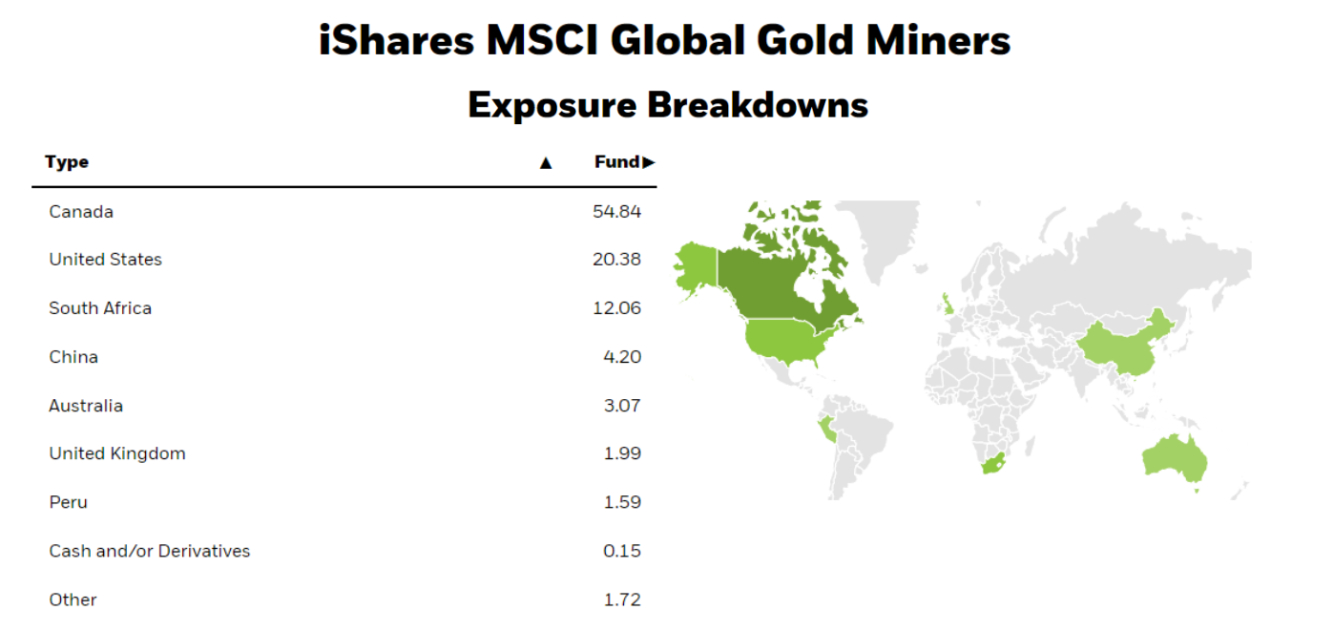

Le due immagini seguenti illustrano le prime 10 partecipazioni dell’ETF e la sua distribuzione geografica.

È interessante osservare che più della metà dell’esposizione geografica dell’ETF è rivolta verso il Canada, una caratteristica insolita considerando che la maggior parte degli ETF MSCI Global tende ad avere un orientamento predominante verso gli Stati Uniti. Un altro aspetto degno di nota è che Newmont (azienda statunitense), Barrick Gold e Agnico Eagle Mines (entrambe canadesi) rappresentano il 47% del totale dell’ETF, fungendo quindi da principali catalizzatori dei suoi movimenti.

2. ANALISI TECNICA ISHARES MSCI GLOBAL GOLD MINERS

Analizziamo nella figura successiva l’ETF dal punto di vista tecnico.

L’ETF ha toccato il punto più basso del mercato ribassista del 2022 il 26 settembre dello stesso anno. Da quel momento, ha mostrato una tendenza al rialzo, confermata dalla rottura al rialzo della resistenza formata dal prezzo in quel periodo. Tra l’8 novembre 2022 e aprile 2023, la tendenza è rimasta al rialzo, ma successivamente si è invertita. Infatti, il prezzo ha registrato un doppio massimo tra aprile 2023 e il mese successivo. Dopo aver rotto al ribasso la neckline di questa figura tecnica ribassista il 16 maggio 2023, ha registrato una performance negativa del -23.15%, culminata con il minimo del 4 ottobre 2023 sul supporto dei 20$, che alla fine del 2022 era invece una resistenza. Attualmente, il prezzo sta vivendo una fase di forza: dal 4 ottobre 2023, ha registrato una performance positiva del 23%.

3. LA CORRELAZIONE DELL’ETF CON IL PREZZO DELL’ORO

È importante comprendere perché l’ETF ha mostrato una tendenza al rialzo negli ultimi due mesi. La risposta si trova nella figura seguente, che mostra una forte correlazione positiva con il prezzo dell’oro. La figura parla da sé: la forza rinnovata dell’ETF ha coinciso con il momento in cui anche il prezzo del metallo prezioso ha iniziato a mostrare una tendenza al rialzo.

La forte correlazione positiva non è un fenomeno temporaneo. Infatti, come illustrato nella figura successiva, se si cambia l’intervallo di tempo da giornaliero a settimanale, si nota che questa correlazione rimane costantemente positiva dal 2012 ad oggi.

È noto che le azioni di una società o di un indice di società tendono ad apprezzarsi quando queste registrano forti profitti. La correlazione positiva tra il prezzo dell’oro e il prezzo dell’ETF può essere spiegata dal fatto che, in generale, quando il prezzo del metallo prezioso aumenta, aumentano anche i profitti delle società che lo estraggono e lo vendono sul mercato. Queste società diventano quindi più attraenti per gli investitori, che sono incentivati ad acquistarne le azioni.

La grafica seguente è particolarmente interessante: l’ETF sulle società che estraggono l’oro mostra una correlazione indefinita con l’indice globale MSCI World. Questo suggerisce che, per cercare di prevedere le tendenze future dell’ETF, dovremmo basarci più sul prezzo dell’oro che sul sentiment generale di rischio degli investitori a livello globale.

Quindi, è fondamentale identificare le forze che guidano il prezzo dell’oro. In questo modo, potremmo formulare delle ipotesi sulle possibili tendenze dell’ETF nel 2024.

4. ORO, FEDERAL RESERVE E TASSI REALI

L’oro ha una correlazione inversa con i tassi reali statunitensi, in particolare con quelli a scadenza di 10 anni. Questa correlazione negativa è illustrata nel grafico seguente.

È evidente che l’ultimo rialzo dell’oro è iniziato con il picco dei tassi reali il 5 ottobre 2023. Al momento della scrittura di questa analisi, il prezzo dell’oro è di 2065$. La correlazione tra questi due asset è facilmente spiegabile:

· In certe condizioni, i titoli di stato americani e l’oro possono essere considerati simili, in quanto entrambi sono visti come asset sicuri. Tuttavia, a differenza dell’oro, i titoli di stato pagano interessi attraverso le cedole. Pertanto, quando i rendimenti reali aumentano, le obbligazioni diventano più attraenti per i mercati, rendendo l’oro meno desiderabile. Questo spiega perché l’oro tende a soffrire quando i rendimenti reali salgono. Dal 5 ottobre scorso ad oggi, tuttavia, è accaduto il contrario: il rallentamento dei tassi reali ha coinciso con un rafforzamento del prezzo dell’oro

La Federal Reserve, attraverso le sue politiche monetarie restrittive o espansive, gioca un ruolo chiave nel rendere i titoli di stato più o meno attraenti. In particolare, come illustrato nel grafico seguente:

· Quando la banca centrale aumenta i tassi di interesse, rende i titoli di stato più attraenti poiché contribuisce all’aumento dei rendimenti nominali e al rallentamento delle aspettative di inflazione

· Al contrario, quando la Federal Reserve abbassa i tassi di interesse, rende i titoli di stato meno attraenti per motivi opposti a quelli appena descritti

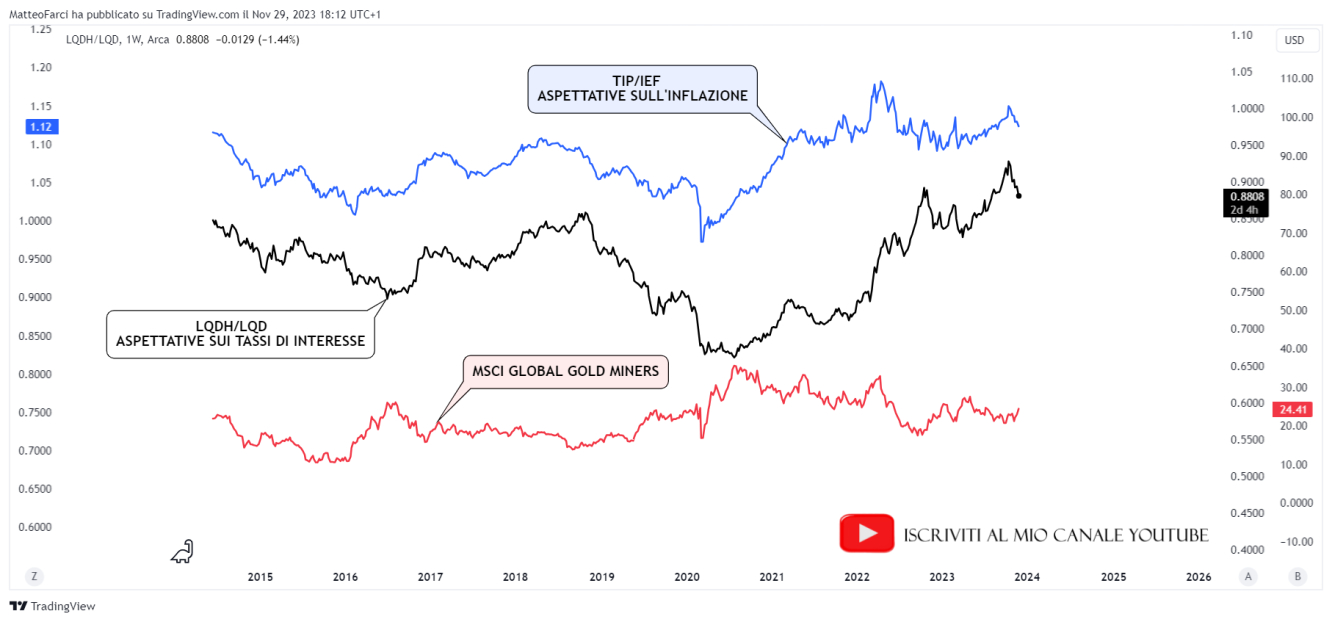

Quindi, per riassumere: se vogliamo fare delle ipotesi sulle possibili tendenze dell’ETF MSCI Global Gold Miners nel 2024, dobbiamo prima capire quali forze influenzano l’oro, ovvero i tassi reali. A questo punto, è importante capire quali dinamiche controllano questi tassi, e abbiamo visto che è la politica monetaria della FED. Ma esiste un indicatore anticipatore che può prevedere anche questa? La risposta è sì: LQDH/LQD. Come illustrato nel grafico seguente, questo indice di sentiment tende spesso ad anticipare gli aumenti o i tagli dei tassi di interesse.

Per coloro che potrebbero averlo perso nelle analisi precedenti, discuterò in modo più dettagliato LQDH/LQD nel video che troverete alla fine di questa pagina.

Il grafico seguente segue la stessa logica delle discussioni precedenti: le aspettative di politica monetaria mostrano una correlazione positiva con i tassi reali a dieci anni.

5. GLOBAL GOLD MINERS, ASPETTATIVE SUI TASSI DI INTERESSE E PRESTAZIONI NEL CICLO ECONOMICO

A questo punto, abbiamo compiuto la maggior parte del lavoro. Abbiamo infatti capito che, teoricamente, l’ETF “RING” dovrebbe registrare buone performance quando ci sono aspettative di riduzione dei tassi di interesse. Il grafico seguente mostra, infatti, che esiste una correlazione prevalentemente negativa tra l’ETF stesso e LQDH/LQD.

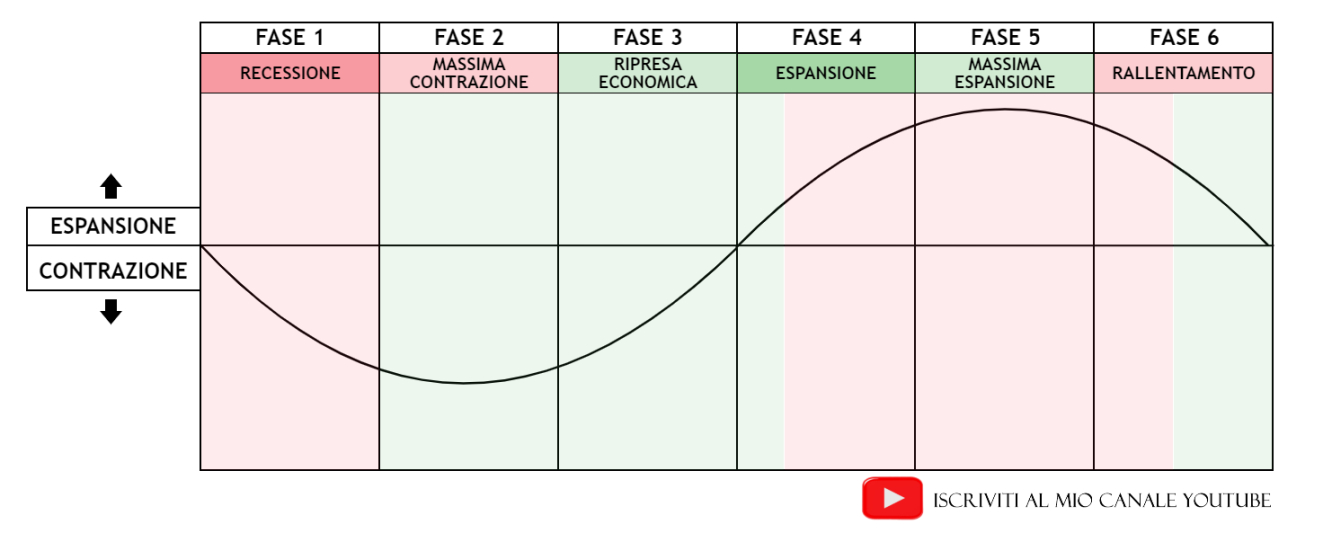

Iniziamo quindi a delineare le prestazioni che l’ETF dovrebbe mostrare nelle sei fasi del ciclo economico:

· Nella fase 1, l’ETF dovrebbe mostrare una tendenza ribassista

· Dalla fase 2 alla prima parte della fase 4, dovrebbe mostrare una tendenza rialzista

· Nella maggior parte della fase 4, nella fase 5 e nella prima metà della fase 6, dovrebbe mostrarne una ribassista

· Infine, nella seconda metà della fase 6, l’ETF dovrebbe mostrare nuovamente una tendenza rialzista

I quattro punti precedenti sono riassunti nella figura successiva, tant’è che:

· Le aree colorate in rosso rappresentano periodi caratterizzati da aspettative di aumento dei tassi di interesse (o, per quanto riguarda la fase 1, da aspettative di recessione), mentre le aree colorate in verde indicano periodi con aspettative di riduzione dei tassi di interesse (o con politiche monetarie espansive).

Quindi, non lasciatevi ingannare dalla recessione: sebbene l’oro tenda ad apprezzarsi come bene rifugio in questi periodi, lo stesso non vale per le società il cui business è basato sul metallo prezioso. Queste società vengono infatti tipicamente vendute dagli investitori a causa del clima di avversione al rischio tipico di tali contesti. Un esempio è rappresentato dalla società Newmont che, durante la recessione del 2008, ha registrato una perdita di oltre il 60% del suo valore, come illustrato nel grafico seguente.

6. GLOBAL GOLD MINERS NEL 2024

Considerando tutti i punti discussi, possiamo ragionevolmente prevedere che:

· Le performance dell’ETF saranno rialziste se ci sarà un “atterraggio morbido”, ovvero un’espansione economica accompagnata da bassa inflazione e, quindi, da aspettative di tagli dei tassi (che è lo scenario attualmente previsto dal mercato)

· Le performance saranno ribassiste in caso di recessione

La mia opinione? Ho l’impressione che l’ETF sarà ribassista per i motivi che elencherò ora, ma che sono già stati discussi nelle due analisi precedenti che ho pubblicato. Riferendoci all’economia statunitense, la più grande al mondo:

· Se il mercato prevederà una nuova espansione economica, l’indice sulle aspettative economiche SPHB/SPLV continuerà la sua tendenza al rialzo; in questo caso, per la correlazione osservabile nel grafico seguente, le stesse aspettative saranno accompagnate da un aumento di un altro indice di sentiment: quello sulle aspettative di inflazione, TIP/IEF.

· Se ciò dovesse accadere, anche LQDH/LQD invertirà la sua tendenza da ribassista a rialzista (se aumentano le aspettative di inflazione, è ragionevole aspettarsi una politica monetaria più restrittiva) e ciò significherebbe che, per tutti gli argomenti affrontati, l’ETF Global Gold Miners riprenderà la sua tendenza al ribasso.

E voi cosa pensate? Scrivetemelo nei commenti! Buon fine settimana ragazzi, alla prossima.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Oro e settore minerario: cosa ci riserva il 2024?

Pubblicato 01.12.2023, 08:00

Aggiornato 04.04.2024, 12:26

Oro e settore minerario: cosa ci riserva il 2024?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.