Dopo la fine della correzione del "Carry Trade sullo yen" in agosto, il posizionamento rialzista è tornato con prepotenza, ma all’inizio di settembre gli investitori devono affrontare due rischi fondamentali.

Sebbene il posizionamento rialzista e l’ottimismo siano ingredienti per un mercato in crescita, c’è dell’altro.

È vero che "una marea crescente solleva tutte le barche", il che significa che quando il mercato sale, gli investitori iniziano a rincorrere i prezzi dei titoli più alti, dando vita a una virtuale spirale di acquisti.

Questo porta a un miglioramento dell’ampiezza e della partecipazione del mercato, che sostiene ulteriori aumenti dei prezzi.

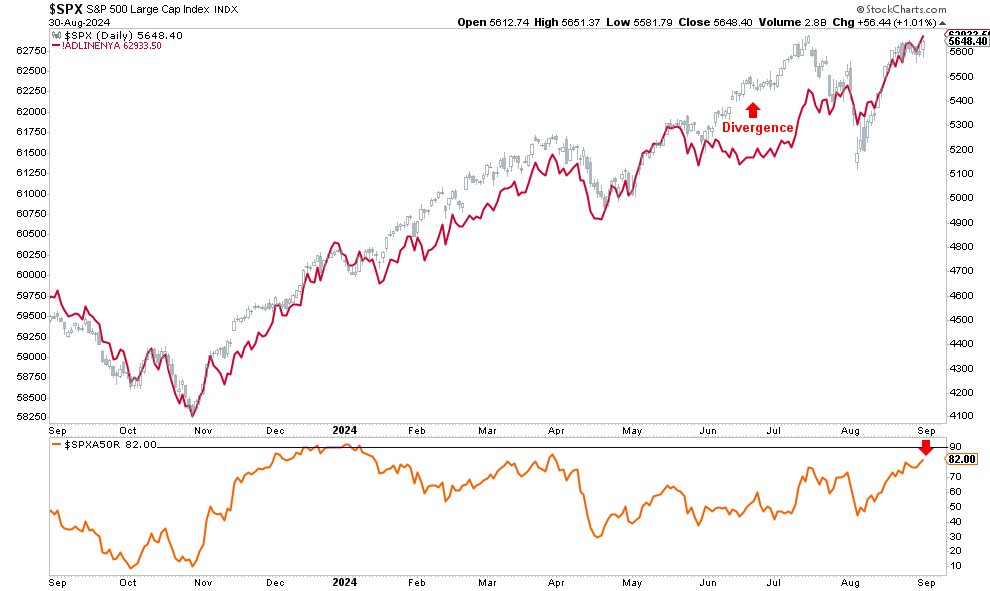

Dopo il calo di agosto, il grafico S&P 500 mostra il miglioramento della linea di anticipo-declino del NYSE e il numero di titoli che scambiano al di sopra delle rispettive medie mobili a 50 giorni (DMA).

Dato che “per ogni acquirente deve esserci un venditore”, questi dati confermano che gli acquirenti sono sempre più disposti a pagare prezzi più alti per portare i venditori sul mercato.

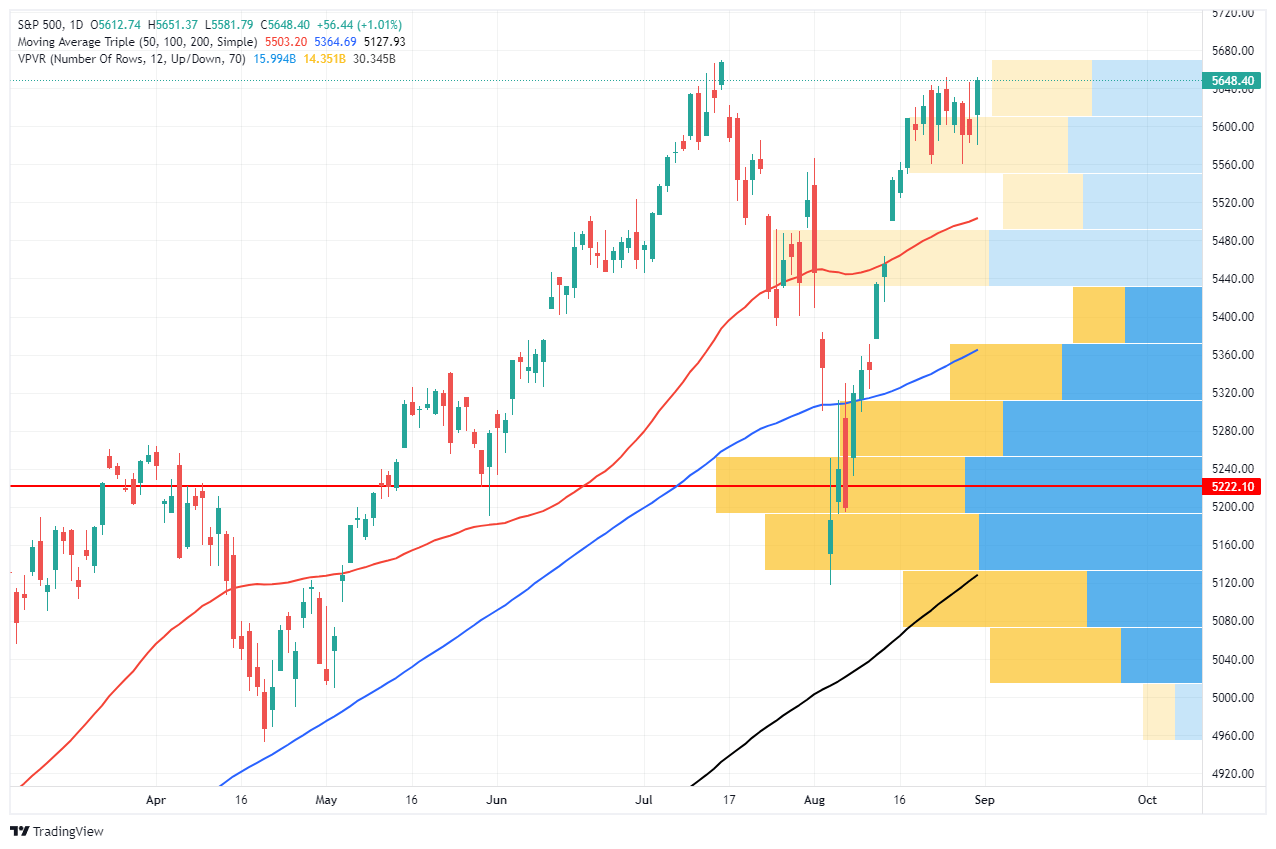

Questo ciclo continua fino a quando gli acquirenti disposti a pagare prezzi più alti diminuiscono. Mentre i prezzi aumentano, si assiste a una diminuzione degli acquirenti ai prezzi attuali, come mostra il grafico del volume degli scambi a vari livelli di prezzo.

Come si vede, gli acquirenti attualmente "vivono al ribasso" tra 5440-5480 e i recenti minimi correttivi.

Tuttavia, nonostante la diminuzione degli acquirenti ai livelli attuali, gli investitori stanno diventando sempre più rialzisti man mano che i prezzi salgono.

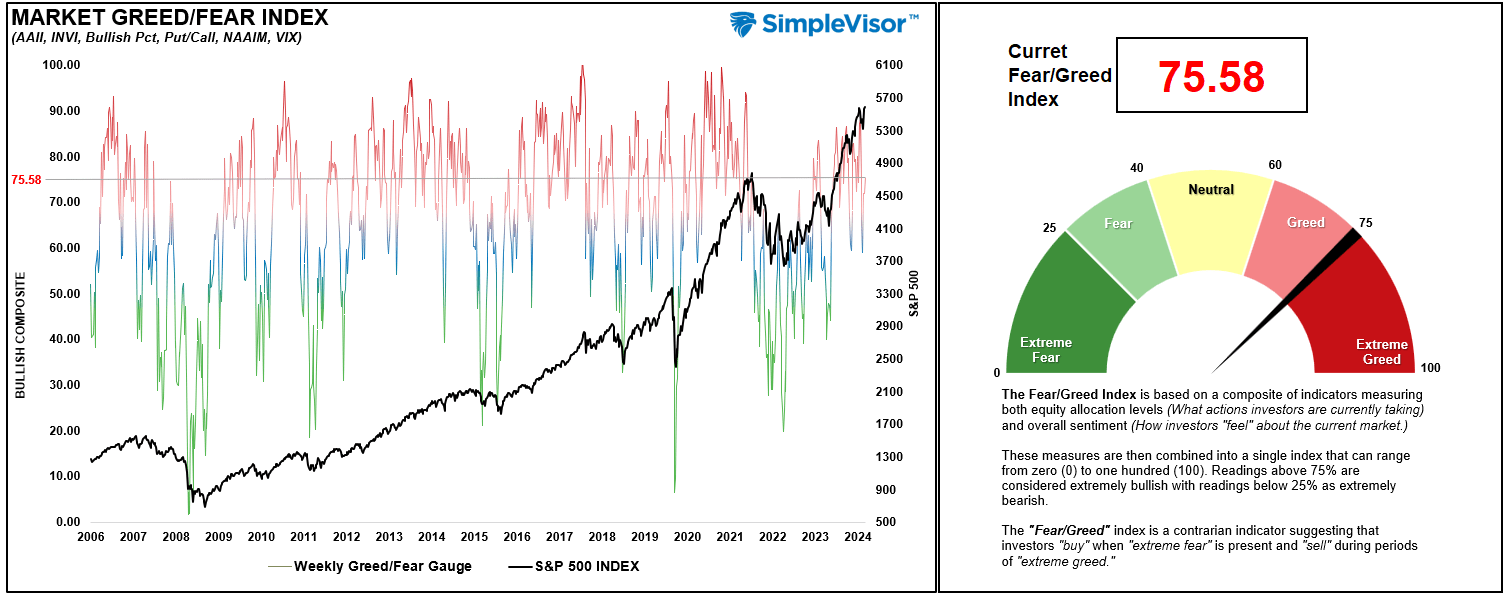

Come mostra il nostro indicatore composito di paura/ingrassamento, basato su "come gli investitori sono posizionati" sul mercato, siamo tornati a livelli più basati sull’ "avidità".

Pur non essendo a livelli estremi, gli investitori stanno diventando sempre più ottimisti sull’aumento dei prezzi futuri. Naturalmente, queste letture non fanno altro che confermare ciò che i prezzi di mercato ci stanno già dicendo.

Tuttavia, con l’inizio di settembre si stanno sviluppando due rischi principali per l’avanzata rialzista.

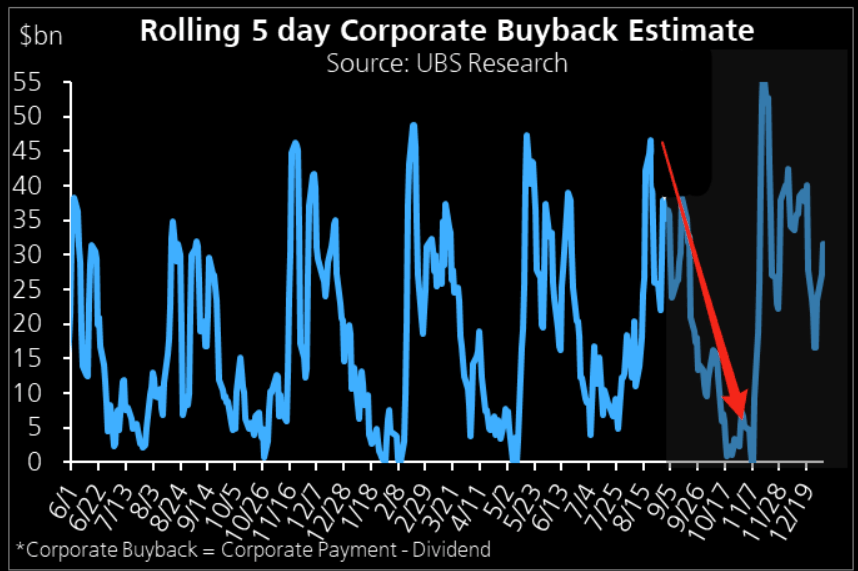

1. La finestra di riacquisto di azioni inizia a chiudersi

Nei prossimi due mesi, un rischio primario per gli investitori rialzisti è l’eliminazione di un acquirente critico del mercato: le società. Per saperne di più sull’importanza degli acquisti di azioni societarie sui mercati finanziari, leggete quanto segue:

- 40% Of The Bull Market Is Due To Buybacks

- Stock Buybacks Aren’t Bad, Just Abused

- Why Mega Caps Will Continue Their Dominance

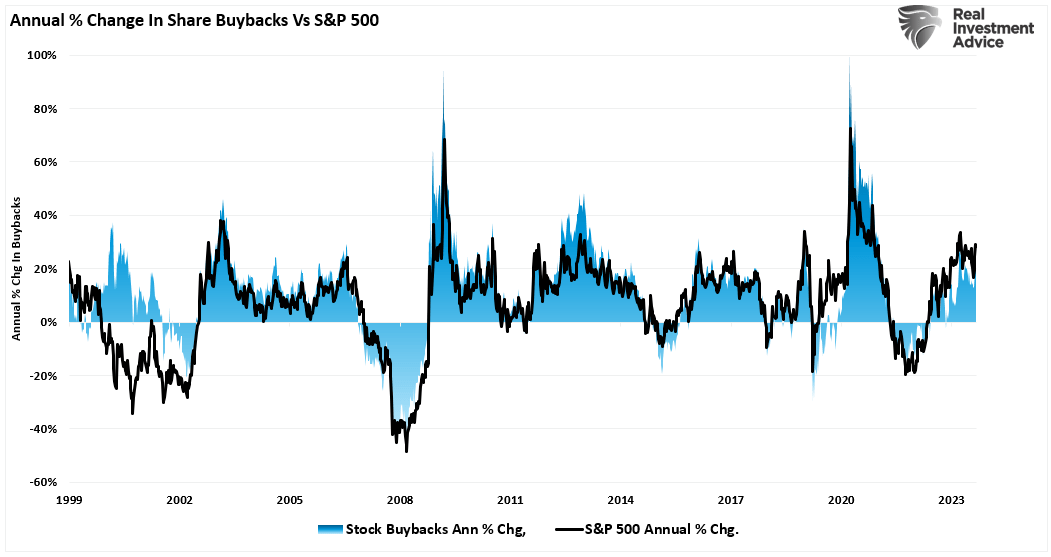

Questi articoli sostengono che le società hanno rappresentato circa il 100% degli acquisti netti di azioni dal 2000. In altre parole, il mercato sarebbe più vicino a 3000 che a 5600 senza i riacquisti di azioni da parte delle società.

Tuttavia, questi riacquisti di azioni rappresentano un rischio per il mercato anche nel breve termine. Come ha osservato Michael Lebowitz questa mattina:

"Come le stagioni meteorologiche, anche i buyback azionari seguono schemi prevedibili. Di conseguenza, come illustrato di seguito, abbiamo superato il picco della stagione dei riacquisti azionari. Dopo il picco, i riacquisti di azioni proprie diminuiranno rapidamente fino all’inizio di novembre. Il calo dei riacquisti di azioni non è di per sé un indicatore ribassista. Tuttavia, quando il numero di riacquisti diminuisce, il mercato, e in particolare i titoli che effettuano i riacquisti, avranno meno domanda per le loro azioni. Considerate i riacquisti di azioni proprie come un vento di coda.

L’andamento è prevedibile perché è direttamente correlato alle relazioni sugli utili societari. Per tre motivi, la maggior parte delle società vieta i riacquisti di azioni proprie circa un mese prima della pubblicazione degli utili trimestrali.

- Preoccupazioni legate all’insider trading: i dipendenti hanno accesso a informazioni non pubbliche relative agli utili. Pertanto, il divieto contribuisce a eliminare la percezione che la società possa negoziare le proprie azioni sulla base di tali informazioni.

- Percezione degli investitori: allo stesso modo, gli investitori potrebbero essere sospettosi se l’azienda acquistasse attivamente le proprie azioni poco prima dell’annuncio degli utili. Se gli investitori imitassero gli acquisti della società, si potrebbe creare una maggiore volatilità del titolo.

- Preoccupazioni normative: Sebbene la SEC non regoli i riacquisti di azioni prima degli utili, la maggior parte delle società vuole evitare un’indagine se la SEC sospetta che chi riacquista le azioni abbia informazioni interne.

Il supporto agli acquisti aziendali sarà inesistente all’inizio di ottobre e fino alla fine del mese. In altre parole, il principale acquirente di titoli azionari non sarà disponibile a fare offerte.

Se non credete che i riacquisti di azioni siano così cruciali come affermiamo, il grafico seguente dovrebbe rispondere a tutte le domande.

Purtroppo, l’eliminazione dell’acquirente primario coinciderà con un rischio per il mercato secondario.

2. Timori per le elezioni presidenziali

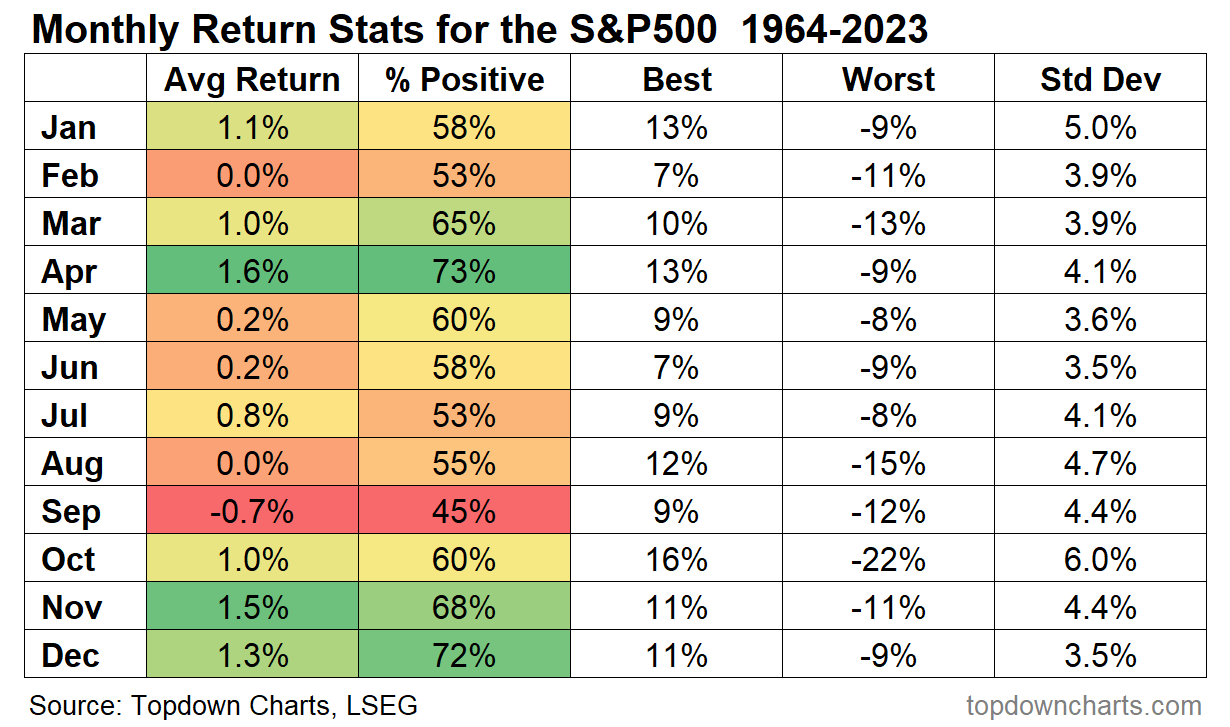

Quando entriamo in settembre e ottobre, aumenta il rischio secondario. Storicamente, in questi mesi si registrano cali del mercato azionario, soprattutto negli anni in cui si tengono le elezioni presidenziali. Le ragioni principali di questa tendenza sono tre.

A. Incertezza sui risultati elettorali

I mercati non amano l’incertezza e l’esito delle elezioni presidenziali rappresenta un’incognita significativa. Gli investitori diventano cauti durante gli anni delle elezioni, soprattutto quando la corsa è serrata. Si preoccupano dei potenziali cambiamenti politici che influiscono su tasse, regolamenti e spesa pubblica. Questa maggiore incertezza aumenta la volatilità del mercato e spesso si traduce in cali del mercato azionario, in quanto gli investitori si spostano verso asset più sicuri.

B. Preoccupazione per i cambiamenti politici

A seconda dell’esito delle elezioni, possono verificarsi cambiamenti politici significativi. Ad esempio, quest’anno Harris e Trump hanno approcci molto diversi alla politica fiscale, alla regolamentazione e al commercio internazionale. Con i sondaggi molto serrati, Wall Street potrebbe cercare di accumulare guadagni prima delle elezioni, temendo che le nuove politiche possano influire negativamente sugli utili societari attraverso l’aumento delle aliquote fiscali e, potenzialmente, la modifica delle aliquote sulle plusvalenze.

C. Rilascio dei dati economici

Settembre e ottobre sono mesi critici per i dati economici, soprattutto perché la Federal Reserve prevede di tagliare i tassi a settembre. Gli indicatori chiave sull’occupazione, l’inflazione e l’edilizia abitativa potrebbero influenzare i mercati nei prossimi due mesi. Considerato l’avvicinarsi delle elezioni, i mercati esamineranno con attenzione questi comunicati, in quanto i candidati cercheranno di fare leva sui dati. Eventuali sorprese negative potrebbero provocare un forte aumento della volatilità.

Conclusione

Mentre ci avviamo verso il mese di settembre, che ha già registrato una performance debole, la comprensione di questi due rischi può aiutare gli investitori a gestire un potenziale aumento della volatilità, in particolare durante gli anni delle elezioni.

Tuttavia, il momento in cui si verifica un consolidamento o una correzione è sempre complicato.

Suggeriamo di mantenere il controllo del rischio, di prendere profitti se necessario, di riequilibrare i portafogli e di mantenere livelli di liquidità leggermente più elevati.

Sebbene queste azioni non mettano del tutto al riparo i portafogli da una flessione a breve termine, esse tamponeranno l’aumento della volatilità, consentendo decisioni di gestione del portafoglio più razionali e controllate.