Per cominciare, facciamo un rapido tuffo nel passato per capire meglio l’attuale azione di prezzo.

- Ad inizio agosto, vedi qui, avevamo avvertito che, in base al principio delle onde di Elliott (EWP), si stava probabilmente formando un importante apice per l’S&P500 (SPX). Sebbene l’indice abbia lanciato l’obbligatoria e occasionale palla curva, entro fine ottobre ha perso l’11%.

- Ad inizio ottobre, vedi qui, avevamo già fatto notare la possibilità di un rally a 4800 dollari.

- L’SPX ha toccato il fondo il 27 ottobre a 4103 dollari e, tre giorni prima, vedi qui, avevamo capito che i tori avevano un’ultima chance di raggiungere i 4800 dollari, fino a quanto non fosse stato infranto il livello di 4100 dollari, perché il calo iniziale dal massimo di luglio di 4607 dollari al minimo di agosto di 4335 dollari veniva considerato come tre onde.

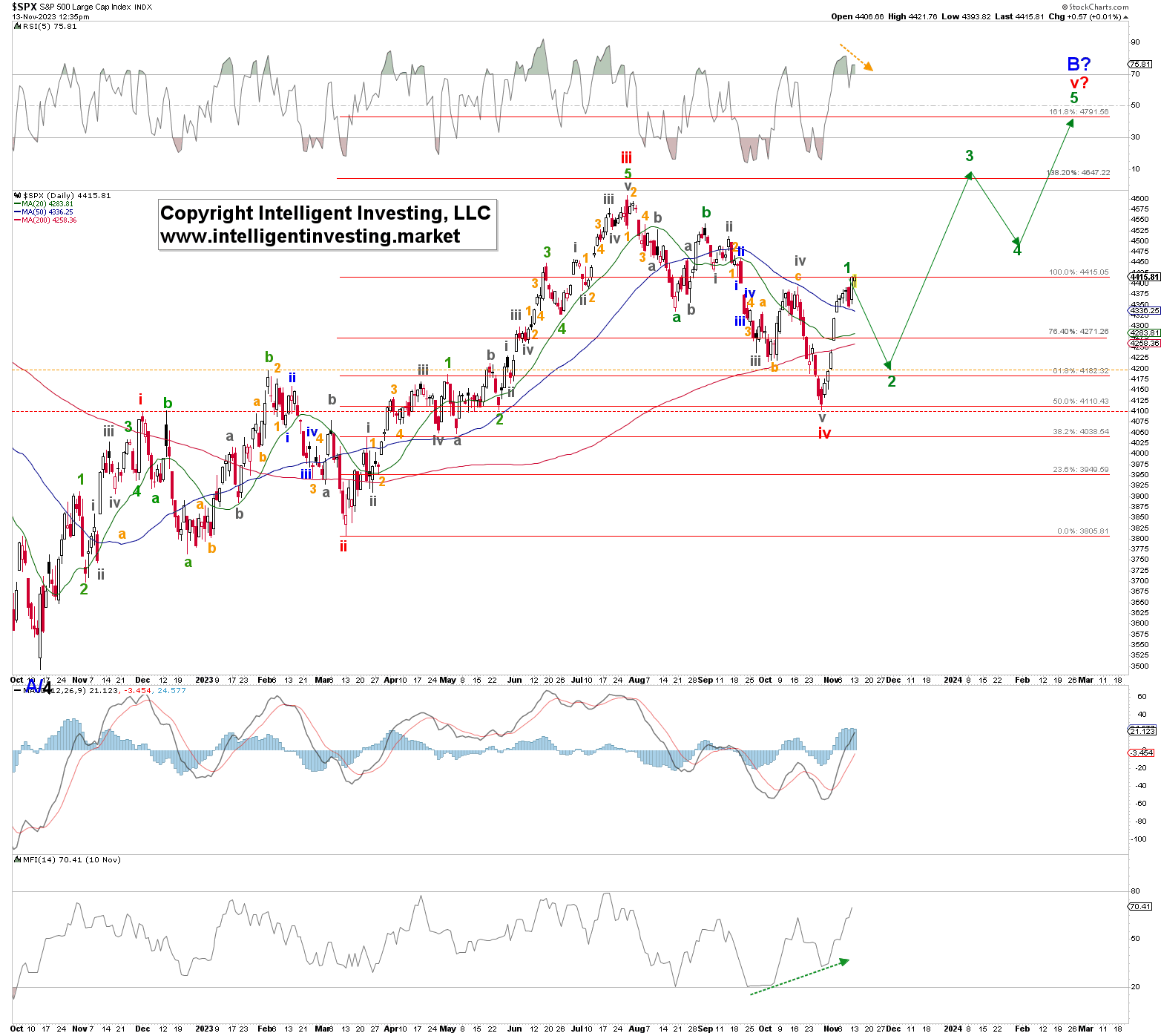

- A metà novembre, vedi qui, abbiamo confermato la nostra idea che il minimo fosse probabilmente in atto e che l’indice potesse ancora raggiungere i 4800 dollari, ipotizzando un pattern a impulso standard basato su Fibonacci. Vedi Figura 1 sotto.

- Infine, a fine novembre, vedi qui, abbiamo mostrato che si stava probabilmente formando un top locale, diretto idealmente a 4520+/-20 dollari, prima che continuasse il rally idealmente a 4800 dollari. L’indice ha toccato il fondo a 4537-46 dollari e ora è scambiato nei 4740 dollari.

Sebbene non possiamo mai indovinare correttamente ogni mossa, il mercato non si è nemmeno attenuto al previsto pattern a impulso standard dal minimo del 27 ottobre. Lo spieghiamo meglio.

Figura 1. Grafico giornaliero SPX con conteggio EWP dettagliato e indicatori tecnici

L’attuale mossa dell’S&P 500 dal recente minimo di ottobre non ha visto nemmeno un ritracciamento del 23,60%. In effetti, nessun “calo” ha superato il -1,2%. Persino l’incessante rally dal minimo del 2020 aveva visto numerosi ritracciamenti di circa il 38,20% e sicuramente parecchi ritracciamenti del 23,60%. Non ci ricordiamo una mossa di tale portata che non abbia registrato un calo di almeno il 23,60%. Pertanto, l’attuale rally è una significativa eccezione, imprevedibile quando inizia. Tuttavia, e di conseguenza, sentiamo odore di una quinta onda.

Nello specifico, quando seguiamo i mercati azionari, usiamo obiettivi standard, come il pattern a impulso basato su Fibonacci, che funziona la maggior parte delle volte. Ma, dal momento che i mercati non ci devono niente, a volte scelgono di muoversi in modo diverso dallo standard. Pertanto, non possiamo prevedere tutti i movimenti di mercato come quello che stiamo vedendo ora. Tuttavia, solo perché non viene seguito il pattern basato su Fibonacci, non significa che l’EWP non funzioni, anzi. I mercati finanziari sono sistemi complessi come il meteo, e non possiamo sempre fare previsioni corrette. Inoltre, la lista dei nostri articoli sopra mostra che siamo quasi sempre stati sulla strada giusta. Pertanto, applicare gli standard obiettivi testati ci offre un’appropriata gestione del rischio tutte le volte, che è l’aspetto più importante del trading.

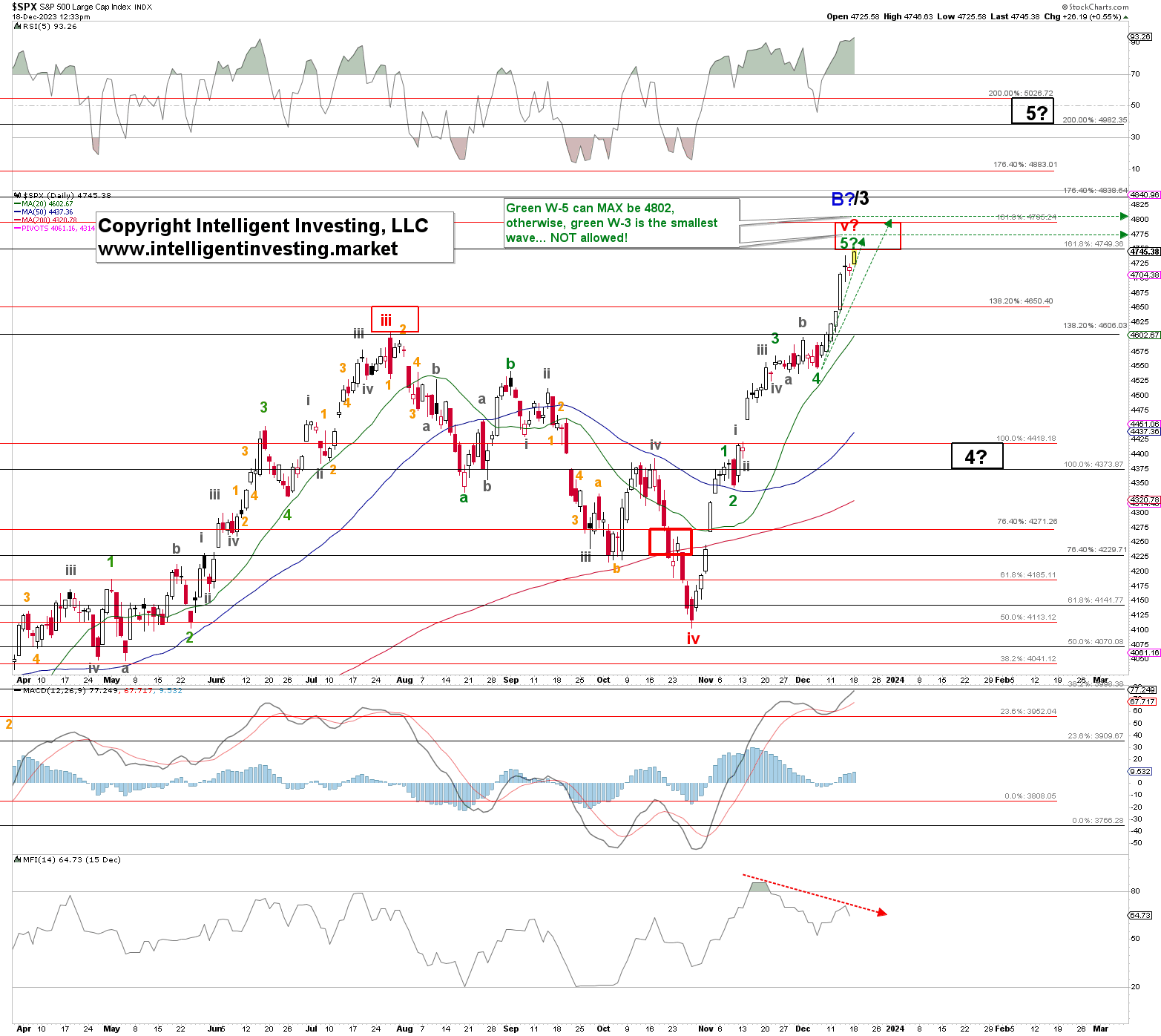

Quindi, al momento, siamo alle prese con un pattern di prezzo davvero fuori dall’ordinario per i mercati azionari, che rende le strutture a onde più piccole meno chiare, ma abbiamo le nostre percentuali di Fibonacci più grandi con cui lavorare. Vedi Figura 2 sotto.

Figura 2. Grafico giornaliero SPX con conteggio EWP dettagliato e indicatori tecnici

La Figura 2 mostra che il massimo di luglio, W-iii rossa, ha raggiunto la zona target ideale e l’estensione del 138,20% (nera) al T (4607,07 vs 4606,03 dollari). Tipico. Solitamente, la quarta onda successiva, W-iv rossa, punta all’estensione del 76,40% (4229-71 dollari). L’indice, tuttavia, è sceso al minimo di 4103 dollari. Quasi i ritracciamenti del 50%. Atipico. In ogni caso, per una quinta onda, possiamo aspettarci o una relazione W-v (rossa) = W-i = 4712 dollari, o l’allungamento della W-v per raggiungere la tipica estensione del 161,80%, che si trova al livello di 4749-4795 dollari. L’ultima mossa è più tipica, ma il modo in cui ci arriviamo è atipico. Infatti, come abbiamo detto, non c’è un pattern a impulso standard basato su Fibonacci, che altrimenti ci avrebbe reso le cose molto più facili. Ma chi ha detto che analizzare i mercati azionari (e fare trading) sarebbe stato facile?

Quindi, la nostra prima aspettativa è che l’indice raggiunga il massimo, come avevamo previsto quasi due mesi fa, a 4750-4795 dollari. Possibilmente fino al massimo di 4802 dollari. Tuttavia, se l’indice infrangesse sopra 4802 dollari su base di chiusura giornaliera, ci aspetteremmo che raggiunga la prossima zona target dell’estensione di Fibonacci: 176,40% a 4838-83 dollari. Il primo avvertimento per i tori è un’infrazione e una chiusura giornaliera sopra 4694 dollari, il secondo è sotto 4643 dollari, e il terzo sotto 4606 dollari. Il rally dal minimo di ottobre sarà finito con un’infrazione sotto 4545 dollari. Quando succederà, ci aspetteremo che l’indice

- Formi un top a lungo termine (W-B blu) e si avvii verso i 2500 dollari, oppure

- Ci regali “solo” un calo idealmente intorno a 4373-4418 dollari per la W-4? nera, prima di un rally finale ad addirittura 4982-5026 dollari per la W-5? nera.

Quindi, a questo punto, sarebbe appropriato valutare il rapporto rischio/ricompensa a breve e lungo termine ai livelli di prezzo attuali, e i livelli di avvertimento sopra possono essere usati come polizza assicurativa per evitare il caos nel portafoglio.