Nel nostro precedente aggiornamento, avevamo fatto questa previsione, usando il Principio delle onde di Elliot (EWP), per l’indice S&P500:

“… che la W-4 della W-iii arrivi… intorno a 4830+/-10 dollari, che è la zona di ritracciamento del 23,60-38,2% della W-3. Forse anche a 4805+/-5 dollari, ma nei trend rialzisti il ribasso spesso delude e si preferisce guardare più in alto. Una volta completata la W-4, dovremmo vedere la W-5 della W-iii fino alla zona target ideale (grigia) di 4875-4900 dollari. Da lì, dovrebbero materializzarsi le W-iv e -v grigie verso le zone ideali di 4830-60 dollari e 4915-4945 dollari.

Da notare che la zona target della W-v grigia … rientra nella zona target tipica di un grado d’onda [superiore] di 4883-5026 dollari per la W-v rossa. Pertanto, abbiamo un accordo relativamente buono a tre diversi gradi d’onda su dove aspettarci il top dell’S&P500.

Andiamo avanti: L’indice ha raggiunto l’apice a 4903 dollari il 24 gennaio per la W-3 della W-iii; ha toccato il fondo lo stesso giorno a 4865 dollari per la W-4 della W-iii, è schizzato a 4931 dollari il 30 gennaio per la W-5 della W-iii, ha toccato il fondo a 4845 dollari mercoledì scorso per la W-iv, e ora è schizzato a 4995 dollari per una W-v estesa.

Pertanto, la nostra valutazione di tre settimane fa è andata bene in base al pattern ad impulso di Fibonacci mostrato nella Figura 1 sotto.

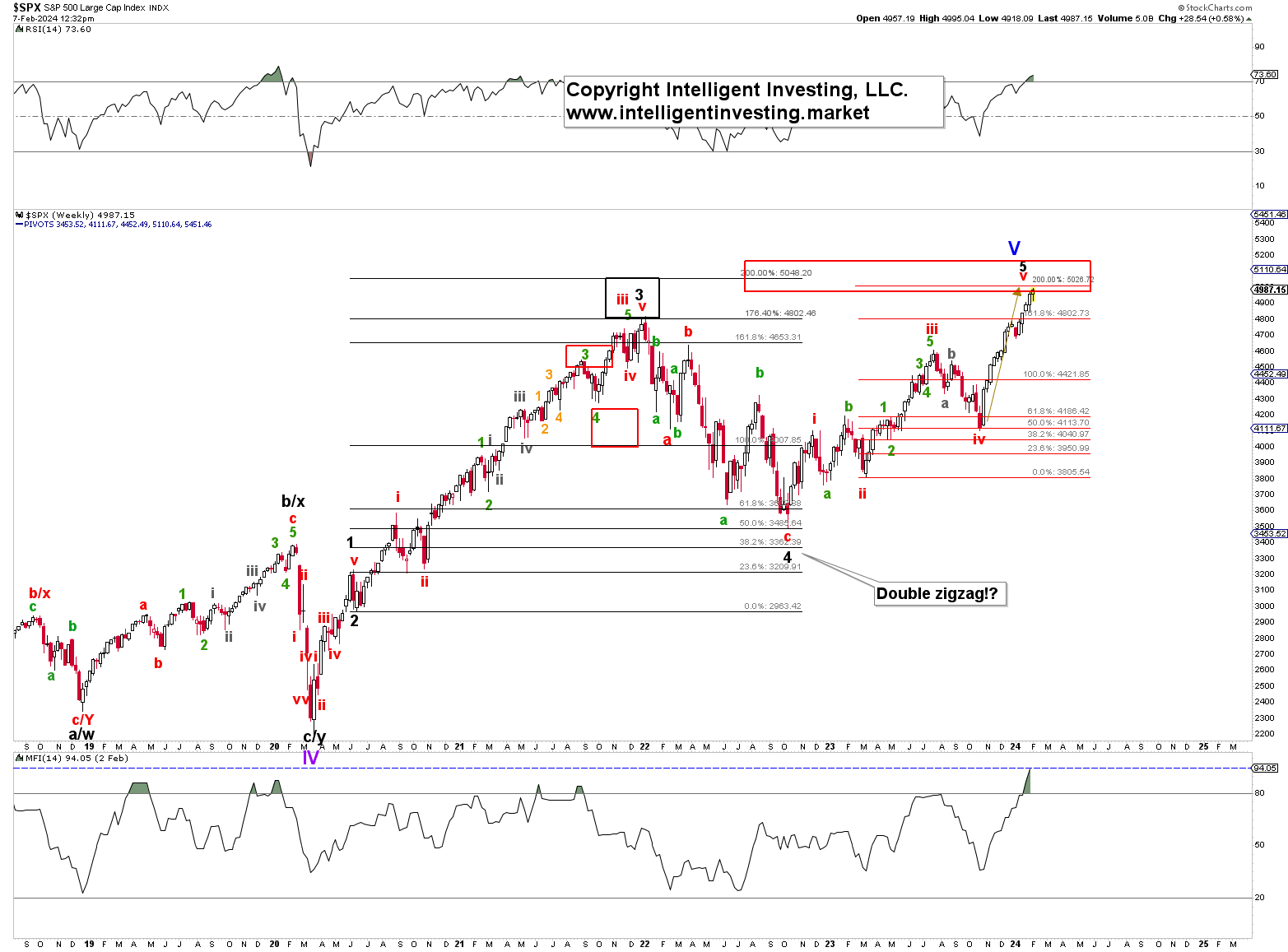

Figura 1. Grafico giornaliero SPX con conteggio EWP dettagliato e indicatori tecnici

Con la W-v (grigia) estesa ora in corso, 5026 dollari è il prossimo obiettivo logico in quanto è l’estensione del 200% (rossa) della W-i rossa, misurata dal minimo della W-ii rossa. È un livello obiettivo della quinta onda molto comune. Vedi Figura 2 sotto.

Inoltre, dal momento che abbiamo rinominato il rally dal minimo dell’ottobre 2022 a una quinta onda (W-5 nera) anziché un’onda B, vediamo che l’estensione del 200% (nera) della W-1 nera, misurata dalla W-2 nera al minimo si trova a 5046 dollari.

Figura 2. Grafico settimanale SPX con conteggio EWP dettagliato e indicatori tecnici

Il rally che dura ormai da 15 settimane dal minimo dell’ottobre 2022 è essenzialmente in linea retta: c’è stata solo una settimana al ribasso. In termini di EWP, si definisce come un’onda non suddivisibile, tipica della quinta onda. Confrontiamola, ad esempio, con la W-iii rossa, che consiste di cinque onde precise più piccole (verdi).

Inoltre, la parte inferiore della Figura 2 mostra il Money Flow Indicator (MFI14) su 14 settimane, che la scorsa settimana ha registrato la sua seconda lettura più alta (94,05), da quando sono disponibili i dati, cioè da 42 anni. Persino letture sopra 92 sono estremamente rare. Sono avvenute solo nel 1995, 1997, 1998, 2011, 2012, 2014 e 2018.

Consideriamo solo gli eventi di MFI14>92 dopo il Bear market del 2009 per fare un paragone equo. Nel 2011, l’indice è salito di circa il 2% nelle settimane successive e ha perso il 21% otto mesi dopo. Nel 2012, l’indice ha perso l’11% tre mesi dopo. Nel 2014, l’indice ha perso il 5% qualche settimana dopo. Ha recuperato tutte le perdite, ma poi ha perso il 10% sei mesi dopo la lettura estrema del MFI14.

Nel dicembre 2018, l’indice è salito di circa l’8% nelle settimane successive, ha perso il 10% nelle due settimane seguenti, è schizzato del 10% sopra il livello di prezzo a cui il MFI14 era >92, per poi perdere il 20% verso fine 2019. Guadagno netto su un anno: -12%.

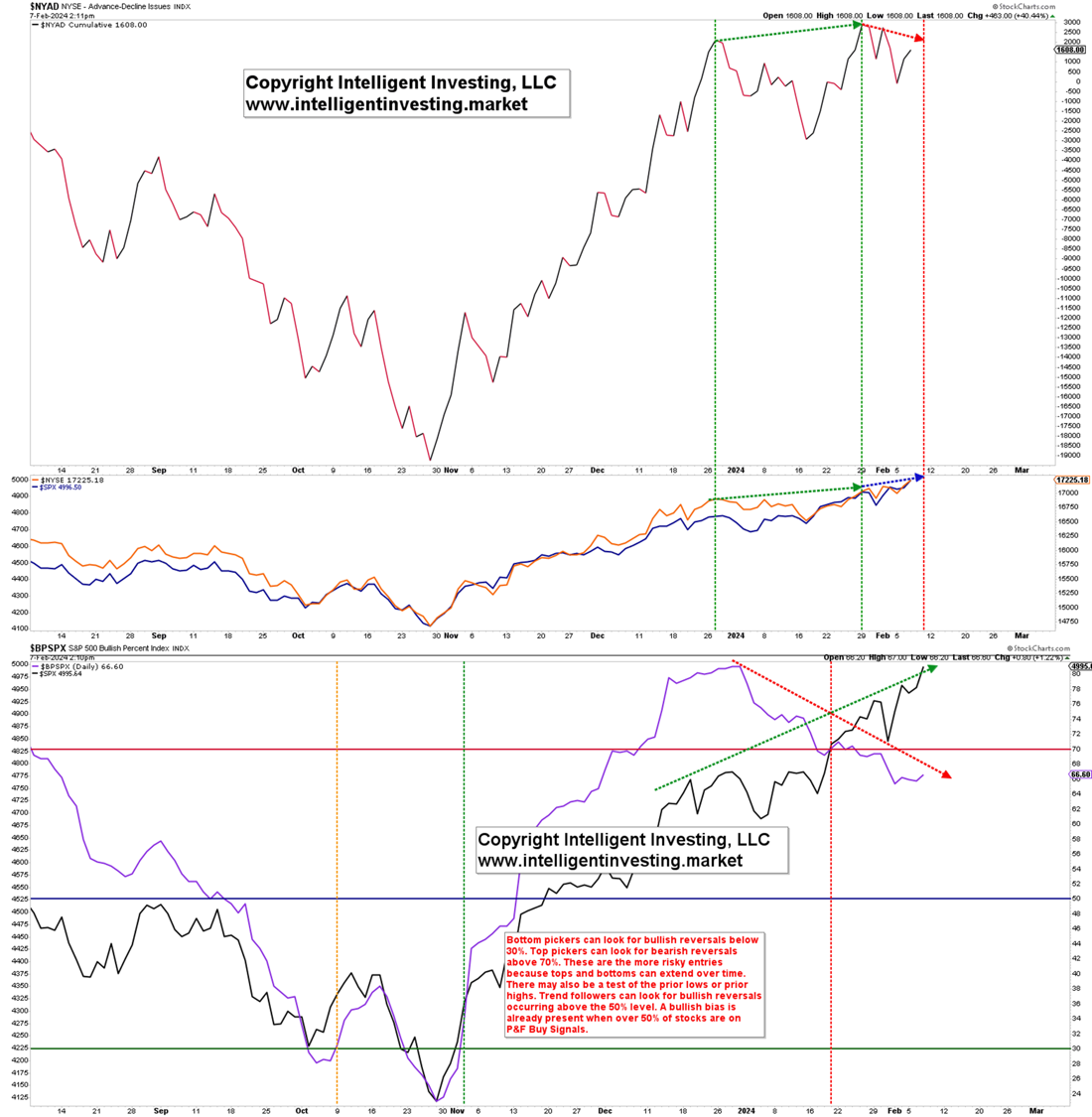

Figura 3. Linea A/D cumulativa giornaliera NYSE A/D e indice percentuale Bullish per l’S&P500

Infine, uno sguardo a numerosi indicatori dell’ampiezza del mercato ci può aiutare a valutare se l’attuale rally possa continuare o no. Consideriamo la linea A/D cumulativa per l’indice NYSE (NYAD) e l’indice percentuale Bullish per l’S&P500 (BPI-SPX). La prima ci dice quanti singoli titoli che compongono l’indice hanno un segnale bullish, mentre il secondo ci dice se gli indici stanno salendo o meno.

Da fine gennaio, il NYAD sta registrando massimi e minimi minori. Ciò significa che i mercati azionari stanno avanzando, mentre sempre più singoli titoli cominciano a scendere. Inoltre, l’indice BPI-SPX ha già segnato un apice a dicembre dell’anno scorso, dando un segnale sell a metà gennaio, e continua da allora a registrare minimi e massimi più bassi.

Tuttavia, gli indici stanno salendo. Questo significa che i mercati azionari stanno avanzando mentre meno grafici dei singoli titoli sono Bullish.

Pertanto, pur consapevoli che

- Il prezzo è sempre l’arbitro finale, e

- La divergenza (negativa) è solo divergenza fino a prova contraria,

In base a EWP, livelli di estensione di Fibonacci, condizioni estremamente overbought e ampiezza del mercato attualmente in peggioramento, la conclusione più probabile è che sia in preparazione un importante apice di mercato.