- Il 2023 può essere considerato un anno di successo per i mercati azionari

- Le previsioni per il 2024 sono moderatamente ottimistiche per gli asset di rischio

- Da un punto di vista tecnico, l’S&P 500 potrebbe dirigersi verso i massimi storici

- Vi siete persi il Black Friday? Assicuratevi uno sconto fino al 55% sugli abbonamenti a InvestingPro lo sconto del 55% sull’abbonamento a InvestingPro con la nostra vendita prolungata del Cyber Monday

Malgrado le previsioni negative per i mercati azionari all’inizio del 2023, l’anno si è svolto in modo più favorevole, sfidando lo scenario pessimistico. La maggior parte degli indici ha registrato una solida performance positiva da gennaio, con il Nasdaq che si è distinto con un impressionante +36% di guadagno fino ad ora.

Guardando al prossimo anno, le previsioni indicano che il mercato toro probabilmente continuerà, culminando potenzialmente in un rally verso i massimi storici degli indici azionari. Ma la probabilità di questo scenario dipende dalla possibilità di evitare una profonda recessione, una prospettiva che non è assicurata, soprattutto in Europa, dove l’Eurozona è precariamente in bilico sull’orlo della crescita economica.

Cosa ci dicono i dati macro sul destino del mercato azionario?

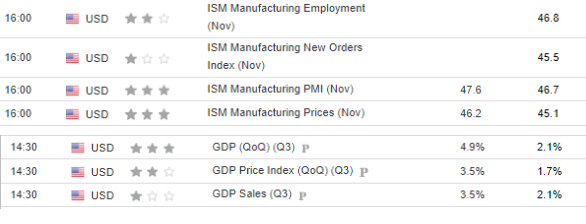

Nella zona euro i dati parlano da soli, segnalando chiaramente un’imminente recessione. Al contrario, negli Stati Uniti, gli ultimi dati sul PIL, che mostrano una crescita trimestrale del 4,9%, allontanano in modo significativo lo scenario di recessione.

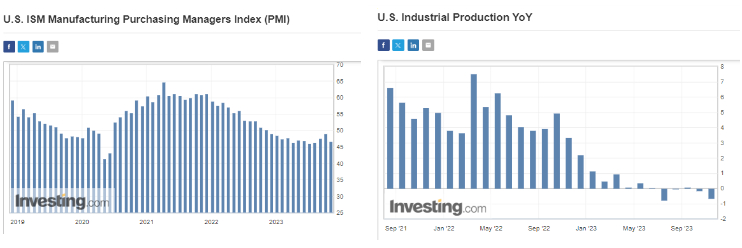

Tuttavia, l’analisi di altri indicatori relativi alla crescita economica delinea un quadro meno ottimistico. In particolare, spiccano due indicatori: la produzione industriale e il PMI manifatturiero, che sono rimasti costantemente al di sotto della soglia di recessione per diversi mesi.

Se a questo sommiamo l’inversione persistente della curva dei rendimenti dei titoli del Tesoro USA, lo spettro della recessione negli Stati Uniti è ancora presente. Pertanto, questa settimana l’attenzione degli investitori dovrebbe concentrarsi sulle prossime letture del PIL e del PMI, che saranno pubblicate rispettivamente mercoledì e venerdì.

Se la dinamica del PIL continuerà a mantenersi su livelli relativamente elevati, insieme alla continua disinflazione, il mercato azionario potrebbe non avere argomenti per fare uno sconto più profondo e continuare a muoversi verso nord.

Sta per arrivare una svolta pivot

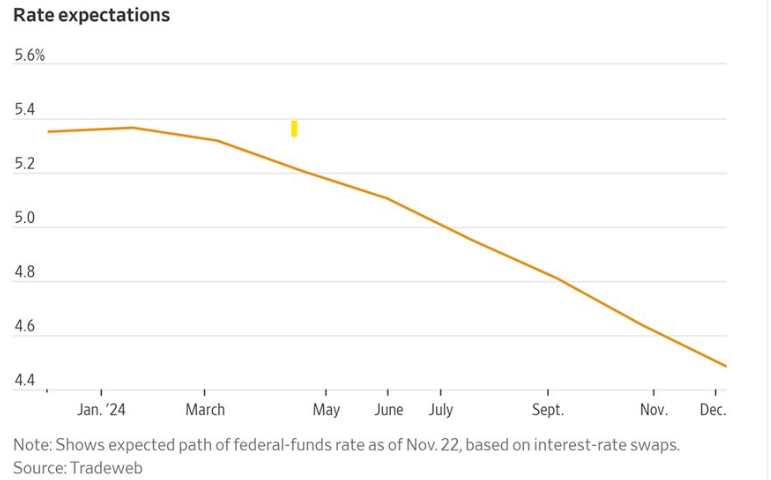

Nonostante le dichiarazioni conservatrici dei funzionari della Federal Reserve, che evitano di fare dichiarazioni chiare sul primo taglio dei tassi di interesse, il mercato lo sta già anticipando. Secondo l’attuale distribuzione delle probabilità, possiamo aspettarci 4 tagli dei tassi l’anno prossimo, a partire da maggio.

Come reagiranno i mercati azionari?

La situazione attuale della più grande economia mondiale sarà fondamentale. La Fed può iniziare il ciclo di tagli dei tassi per due motivi: una progressiva disinflazione o un significativo indebolimento dell’economia. Per i mercati azionari, lo scenario di gran lunga più ottimistico sarà il primo, in cui raggiungeremo l’obiettivo di inflazione evitando una grave recessione.

S&P 500: L’ultima resistenza prima dei massimi storici

Il mercato toro dell’S&P 500 è proseguito fino ad oggi, come dimostra l’impulso dinamico verso l’alto. Attualmente, gli acquirenti si stanno avvicinando a un livello di resistenza chiave situato nell’area di prezzo di 4600 punti, che è anche il massimo di quest’anno.

Lo scenario di base prevede il superamento dell’area indicata e il proseguimento della crescita, con il prossimo obiettivo in prossimità dei massimi storici a 4800 punti. I tori del mercato sono favoriti dalle statistiche, che mostrano come il mese di dicembre negli anni pre-elettorali, contando dal 1950 nel 70%, si concluda in positivo con un rendimento medio del 2,9%.

***

Potete facilmente determinare se una società è adatta al vostro profilo di rischio conducendo un’analisi fondamentale dettagliata su InvestingPro in base ai vostri criteri. In questo modo otterrete un aiuto altamente professionale nella definizione del vostro portafoglio.

Inoltre, potete iscrivervi a InvestingPro, una delle piattaforme più complete sul mercato per la gestione del portafoglio e l’analisi fondamentale, a un prezzo molto più conveniente con il più grande sconto dell’anno (fino al 55%), approfittando della nostra offerta estesa del Cyber Monday.

Nota: L’autore non possiede nessuno dei titoli citati in questo articolo.