In un recente articolo del Wall Street Journal si parlava di come i trader retail che avevano fatto milioni durante la pandemia col trading sui mercati ora siano stati perlopiù spazzati via.

“Il trader amatoriale Omar Ghias ha dichiarato di aver accumulato circa 1,5 milioni di dollari con l’impennata dell’azionario all’inizio della pandemia, in una febbre speculativa avvertita su tutti i mercati.

Con i suoi guadagni che si erano gonfiati, sono aumentate anche le sue spese, dalle scommesse sportive alle auto di lusso. Ha anche richiesto grossi prestiti per amplificare le sue posizioni.

Quando la festa è finita, la sua fortuna è evaporata, grazie ad alcune scommesse sbagliate e alle spese eccessive. E ora lavora in una tavola calda a Las Vegas che lo paga 14 dollari all’ora + le mance, e vende le sue multiproprietà. Non ha più denaro investito sul mercato.

“Sto ricominciando da zero”, ha affermato Ghias, 25 anni”.

La sua storia non è un evento eccezionale. Durante i lockdown del 2020 e del 2021, schiere di americani si sono fiondati sulle scommesse sul mercato azionario, per rimpiazzare le scommesse sportive. Tra assegni di stimolo, conti in banca in aumento, il non dover andare al lavoro e un’app di trading gratuita su ogni telefono, i trader retail si sono riversati sul mercato, in qualunque settore.

Dovrebbe sembrarvi familiare.

Nel giugno 2020, ho scritto un articolo sul comportamento speculativo dei trader retail, simile a quello visto nel 1999 e nel 2007.

“È il 1999 o il 2007? Gli investitori retail invadono il mercato, con la speculazione in aumento nell’idea che non ci siano rischi di ribasso. Cosa potrebbe andare storto?

Vi ricordate questa pubblicità?”

“La pubblicità di Etrade trasmessa durante il Super Bowl XLI nel 2007. L’anno dopo, è arrivata la crisi finanziaria, i mercati sono crollati e gli investitori hanno perso il 50%, o più, del loro patrimonio.

Ma non era la prima volta che succedeva.

Era successo anche a fine 1999. Questa pubblicità è stata trasmessa 2 mesi prima dell’inizio dello scoppio delle “Dot.com” e gli investitori avevano ancora una volta creduto che investire fosse un gioco da ragazzi”.

Ovviamente, all’epoca, i trader retail erano consumati dall’avidità e dalla paura di essere tagliati fuori (FOMO). E avevamo concluso:

“Lo so. Se siete tra i lettori più giovani, non avete mai vissuto un vero “bear market” e nemmeno io crederei a queste parole.

Tuttavia, dopo aver vissuto il tonfo dell’87, aver gestito denaro nel 2000 e nel 2008, ed affrontato il crash del 2020, posso dirvi che i segnali ci sono tutti”.

Un cambio di psicologia

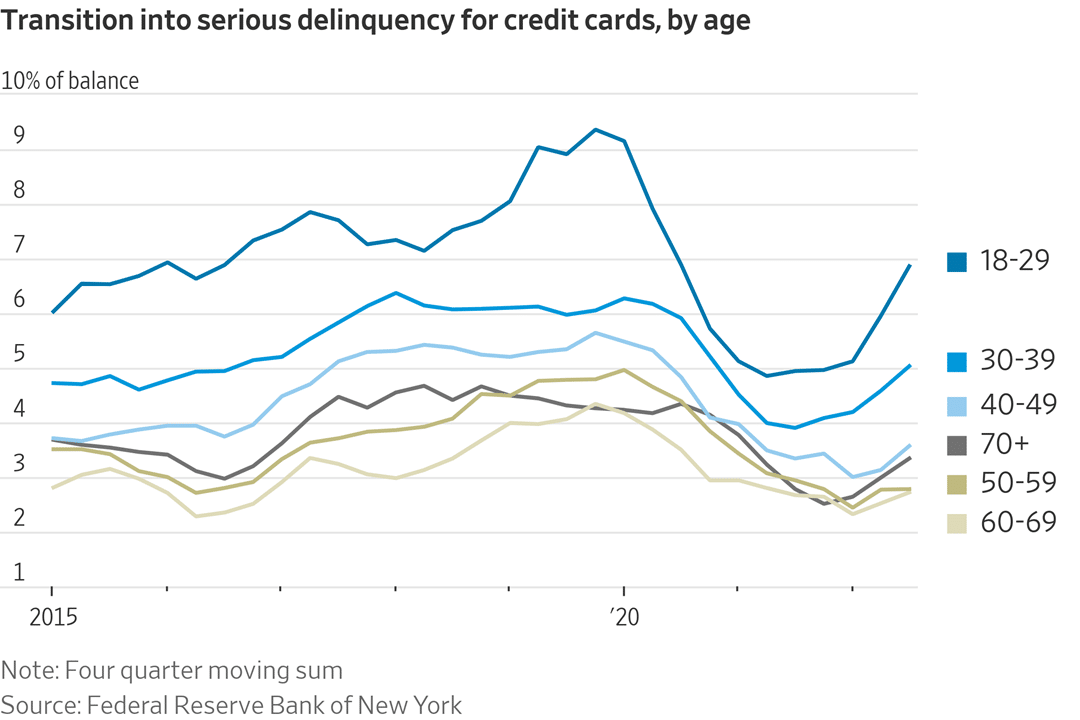

Abbiamo avvertito varie volte e in diversi articoli che le azioni dei trader retail avrebbero portato a degli esiti deludenti. In una nota abbiamo detto che la Gen Z si sta indebitando per investire.

“I giovani investitori si stanno indebitando per investire sull’azionario. Non vedevo una cosa simile dalla fine del 1999. All’epoca, i “day trader” attingevano a carte di credito e mutui sulla casa per finanziare i portafogli di investimento.

La recente impennata dei titoli “Meme” come AMC e Gamestop con i trader retail che cercano di assaltare Wall Street non è una cosa nuova”.

Ma i trader retail si sentivano indistruttibili, col mercato in rialzo quasi ogni giorno e più rischio si correva, più successo si aveva.

Tuttavia, come sempre, “rischio” e “ricompensa” si escludono a vicenda e indebitarsi per investire alla fine porta a risultati deludenti. Come avevo detto nell’agosto 2021:

“Investire consiste nel rischiare. Spesso si dice che più rischio si corre, più soldi si fanno. Tuttavia, la reale definizione di rischio è “quanto si perderà se qualcosa va male”.

Dopo il crash delle Dot.com, molti hanno imparato i pericoli di ‘rischio’ e ‘debiti’”.

Come ha notato il WSJ, Ghias si è fortemente indebitato per aumentare le sue posizioni.

Il risultato non è stato inatteso.

Tuttavia, Ghias non è il solo, e la flessione del mercato dello scorso anno ha spinto molti trader retail a cambiare psicologia.

“Ora alcuni di questi cosiddetti investitori retail si stanno tirando indietro dai mercati dopo l’anno peggiore per l’azionario dal 2008. Altri stanno riducendo le posizioni o spostando il denaro su asset più conservativi, come bond o liquidità”.

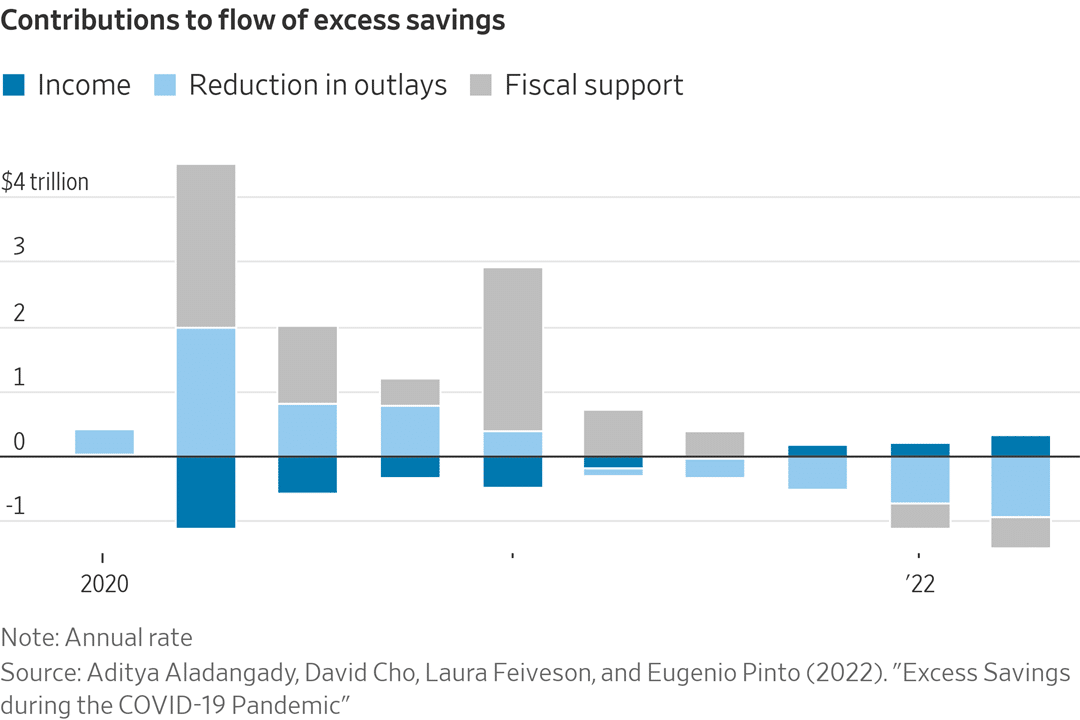

Dato l’impatto dei trader retail sui mercati nel 2020 e nel 2021, la loro ritirata dal mercato potrebbe comportare un ulteriore problema. Tuttavia, soprattutto, la maggior parte del denaro usato dai trader retail per spingere i mercati arrivava dagli stimoli dati durante la pandemia. Come evidenzia un altro articolo del WSJ, questi stimoli sono ormai finiti.

Ovviamente, la mancanza di capitale va ora di pari passo con la capacità di ripagare i debiti delle carte di credito assunti dalla generazione più giovane per finanziare lo stile di vita. Come nota Jeff Sparshott del WSJ:

“Nel 2020 e nel 2021, una combinazione di stimoli governativi per la pandemia e riduzione delle spese, ad esempio per ristoranti e viaggi, ha gonfiato i portafogli degli americani.

“Questo contante ha aiutato gli americani ad affrontare un periodo di inflazione alta l’anno scorso, ma le forze che avevano agito per spingere i risparmi hanno cambiato direzione, tra la riduzione degli aiuti e l’impennata dei prezzi.

“Oggi, c’è gente che deve ridurre le spese o aumentare i limiti delle carte di credito. Molti hanno dovuto attingere ai risparmi, dicono gli economisti”.

Ovviamente, tutto ciò è un risultato dei cattivi consigli elargiti sui social che i trader retail hanno accettato senza battere ciglio.

Non essere bearish

Nel maggio 2022, ho scritto un articolo per l’Epoch Times dal titolo ‘The Inevitable End Of Bad Advice’ (L’inevitabile fine dei cattivi consigli), che riprendeva un articolo del WSJ sull’ascesa di una “nuova generazione di star dei media finanziari”.

“Molti di questi influencer non hanno alcuna formazione ufficiale come consulenti finanziari, e nessuna esperienza di investimenti professionali, il che li porta a selezionare titoli azionari in base ai capricci dell’opinione popolare o a dispensare consigli che fanno perdere soldi”.

In base all’articolo, bastava essere comprensibili, vendere sogni e non essere bearish.

Un po’ come questa coppia:

Il problema del “non essere bearish” dovrebbe essere evidente. Ascoltare solo metà della storia rende gli investitori “ciechi” sull’altra metà.

“Sappiamo che il day trading non produce ricchezza a lungo termine per la vasta maggioranza delle persone che lo scelgono, ma questi influencer fanno leva su quella parte del cervello umano che ha meno inibizioni e che pensa: ‘Io sarò l’eccezione’. Questo porta a speculazioni e altri tipi di comportamento molto rischiosi”. – Ted Klontz, Professore di Finanza comportamentale, Università di Creighton.

La richiesta della Gen Z di commenti sul “non essere bearish” è il motivo per cui hanno ignorato gli stessi segnali che avevano colpito negativamente Millennial e Boomer in precedenza.

Sebbene le star dei social siano “diventate ricche” per il loro consiglio gratuito di investimento “non siate bearish”, vale la pena notare che le loro “ricchezze” non sono dovute alle loro abilità di investimento. Ma all’abilità di generare prodotti e inserzioni. E non è molto diverso dal modo in cui Wall Street fa soldi.

L’esperienza tende ad essere un’insegnante brutale, ma è solo tramite l’esperienza che impariamo come costruire un patrimonio con successo sul lungo periodo.

Ray Dalio una volta ha detto:

“Il più grande errore che fanno gli investitori è credere che quello che è successo nel passato recente probabilmente persisterà. Pensano che quello che è stato un buon investimento nel recente passato sia ancora un buon investimento. Solitamente, gli alti ritorni del passato implicano semplicemente che un asset è diventato più costoso ed è un investimento peggiore, non migliore”.

Ecco perché ogni grande investitore della storia, in forme diverse, ha una regola base comune:

“Non perdere soldi”.

Il motivo è semplice: Se perdete soldi, siete fuori dai giochi.

Molti giovani investitori hanno fatto molta esperienza dando gran parte del loro denaro a chi ha esperienza.

È una delle storie più vecchie a Wall Street.

Quindi, mentre i Millennial hanno rapidamente liquidato i Boomer sui mercati finanziari per “non esserci arrivati”, c’era altro.

C’era una verità più semplice.

Noi “ci siamo arrivati”.

Siamo in questo ambiente da abbastanza tempo da sapere come vanno a finire queste cose.

Se solo qualcuno li avesse potuti avvisare.