La Silicon Valley Bank è fallita in circa 30 ore.

E no, non è colpa della Fed.

È il risultato di una base di finanziamento molto concentrata, di una gestione del rischio di mercato vergognosa e di un grande dose di azzardo morale.

In questo articolo cercheremo di rispondere alle domande che tutti noi ci siamo posti:

- Cos’è successo esattamente perché una banca con un bilancio di oltre 200 miliardi di dollari andasse in crisi così rapidamente?

- Quanto sono gravi i rischi di ricaduta? L’intero sistema bancario statunitense è in difficoltà?

- Come reagiranno la Fed e i mercati?

Una gestione del rischio disastrosa

Quello che la SVB ha fatto con il suo portafoglio di investimenti è un segnale di enorme incompetenza o di vero e proprio azzardo morale: giocate miliardi perché i politici vi salveranno comunque.

Non posso credere che l’incompetenza possa raggiungere questi livelli, e ci sono alcuni chiari indizi che indicano che l’azzardo morale era in gioco.

Prima di tutto: perché le banche comprano tutte queste obbligazioni?

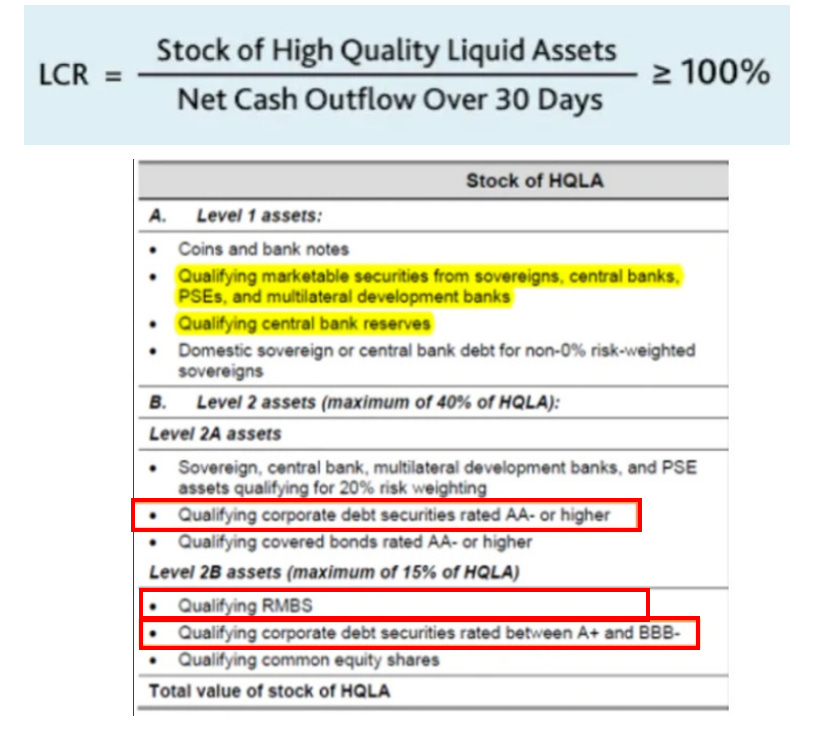

Dopo il GFC, le autorità di regolamentazione hanno imposto alle banche di possedere una quantità di attività liquide di alta qualità (HQLA) almeno sufficiente a far fronte a un deflusso di depositi in condizioni di stress per 30 giorni => Liquidity Coverage Ratio (LCR) superiore al 100%.

Cosa si qualifica come HQLA?

Le riserve presso la Banca Centrale, i titoli di Stato, ma anche le obbligazioni societarie e gli MBS in una certa misura.

Dopo la regolamentazione dell’LCR, le banche di tutto il mondo hanno riempito i loro bilanci di migliaia di miliardi di obbligazioni. Una tale quantità di obbligazioni in bilancio comporta però anche dei rischi, giusto?

Mi viene da pensare al rischio del tasso d’interesse: Se si acquistano Treasury e i rendimenti salgono, si perde denaro. Ecco perché le banche coprono la maggior parte del rischio di tasso d’interesse derivante dagli investimenti in HQLA.

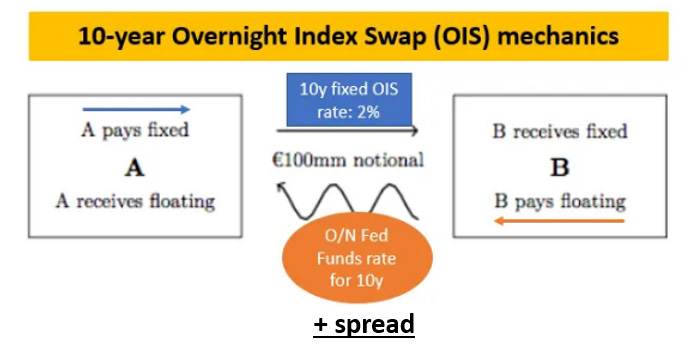

Si tratta di un meccanismo semplice. Quando si acquistano Treasuries, ci si assicura un rendimento fisso e l’aumento dei tassi di interesse rappresenta un rischio. Per coprire tale rischio, si stipula un interest rate swap. In questo caso, si paga un rendimento fisso e si ricevono in cambio pagamenti variabili.

Ecco fatto. Si è ricevuto un tasso fisso quando si sono acquistati i Treasury e si paga un tasso fisso nello swap, una copertura. In genere i Treasury rendono un po’ di più rispetto agli swap, ed è qui che si guadagna (swap spread).

In questo esempio, SVB (A) acquisterebbe Treasury a 10 anni stipulerebbe uno swap per coprire il rischio di tasso d’interesse. SVB (A) paga un tasso fisso a 10 anni (OIS) nello swap e riceve il tasso variabile dei Fed Funds overnight per i successivi 10 anni più uno spread (swap spread).

Ciò consentirebbe a SVB di coprire il rischio di tasso di interesse e di guadagnare un piccolo spread sul proprio portafoglio HQLA.

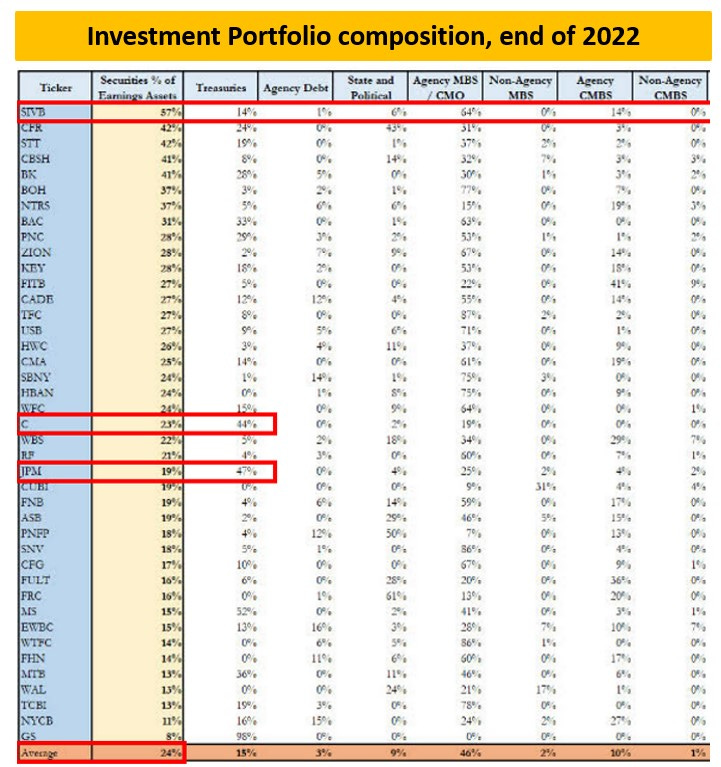

I problemi? SVB aveva un portafoglio di investimenti gigantesco in percentuale delle attività totali, pari al 57% (la media delle banche statunitensi è del 24%) e il 78% era costituito da titoli garantiti da ipoteca (Citi o JPM: circa il 30%)...

...E soprattutto, NON coprivano affatto il rischio di tasso d’interesse!

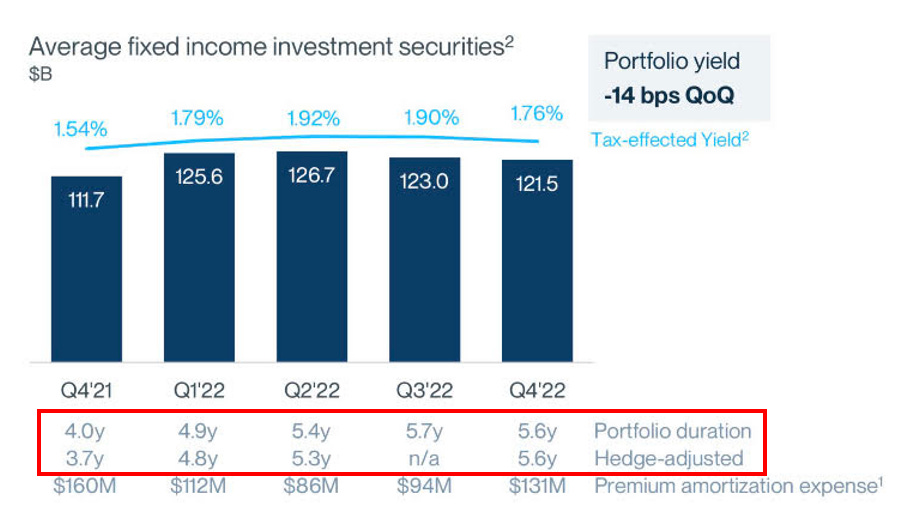

La durata del loro enorme portafoglio prima e dopo la copertura del rischio di tasso d’interesse era... la stessa?!

In effetti, non c’erano coperture.

Ciò significa che SVB non applicava le pratiche di base di gestione del rischio ed esponeva i suoi investitori e depositanti a una quantità gigantesca di rischi.

Dal punto di vista economico, un portafoglio obbligazionario di 120 miliardi di dollari con una duration di 5,6 anni senza copertura significa che ogni aumento di 10 punti base del tasso di interesse a 5 anni fa perdere alla banca quasi 700 milioni di dollari.

100 bps? 7 miliardi di dollari di perdita economica. 200 bps? 14 miliardi di dollari di perdita economica. In pratica, l’intero capitale della banca è stato spazzato via.

Con l’affievolirsi del boom tecnologico/IPO, i depositi hanno smesso di arrivare nel 2022. Recentemente, i depositanti hanno iniziato a ritirare i loro soldi, costringendo SVB a realizzare questa enorme perdita sugli investimenti obbligazionari per far fronte ai deflussi dei depositi.

La natura concentrata della base di depositi e la pessima gestione del rischio hanno fatto sì che SVB andasse in bancarotta molto rapidamente. Molti chiedono ora un salvataggio generalizzato. Ma le prove che l’azzardo morale era in gioco sono troppo grandi per essere ignorate. E noi non dovremmo premiare l’azzardo morale.

Azzardo morale

Le aziende falliscono, capita. Forse si è trattato solo di enorme incompetenza o di sfortuna. Ma vi prego di considerare le prove che l’azzardo morale ha giocato un ruolo importante.

Ecco 3 fatti interconnessi che è difficile ignorare:

1. L’uso scandaloso di trucchi contabili

Gli investimenti HQLA possono essere contabilizzati secondo i regimi contabili Available For Sale (AFS) o Held To Maturity (HTM). I guadagni/perdite non realizzati sugli investimenti AFS non incidono sul conto economico della banca, ma si manifestano nella posizione di capitale della banca. Le obbligazioni in HTM impedisce invece che i guadagni/perdite si manifestino del tutto, comodo, no?

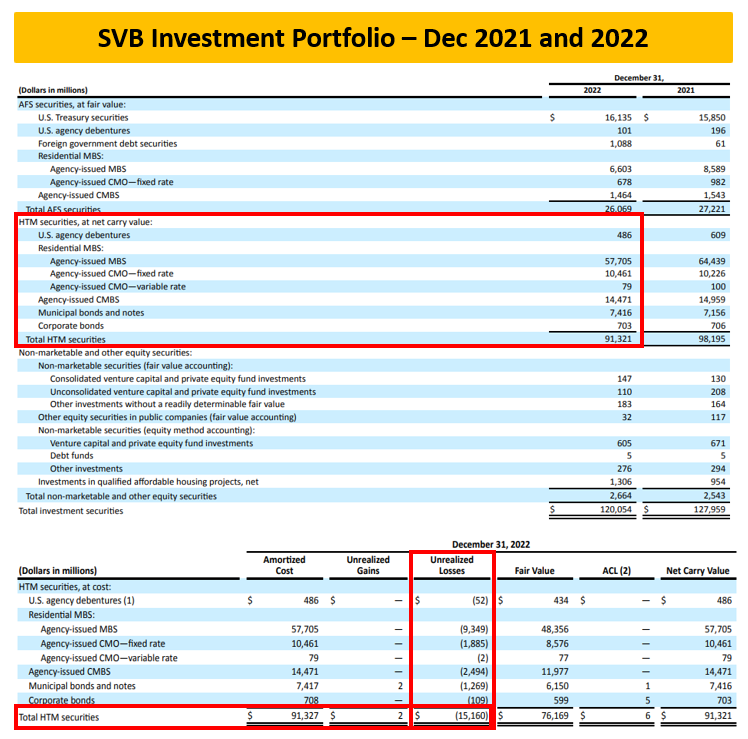

Guardate voi stessi: SVB aveva un portafoglio di obbligazioni gigantesco e ha fatto un uso insolitamente ampio del comodo regime contabile HTM.

Le perdite non realizzate al dicembre 2022 nel solo portafoglio HTM ammontavano a 15 miliardi di dollari, abbastanza da azzerare il capitale della banca, ma comodamente nascoste grazie all’uso anomalo di questo trucco contabile. Non si registrano 90 miliardi di dollari di obbligazioni senza copertura in HTM per errore o per incompetenza: questo è un rischio morale.

2. Non si tratta di copertura, ma di ignoranza, dite?

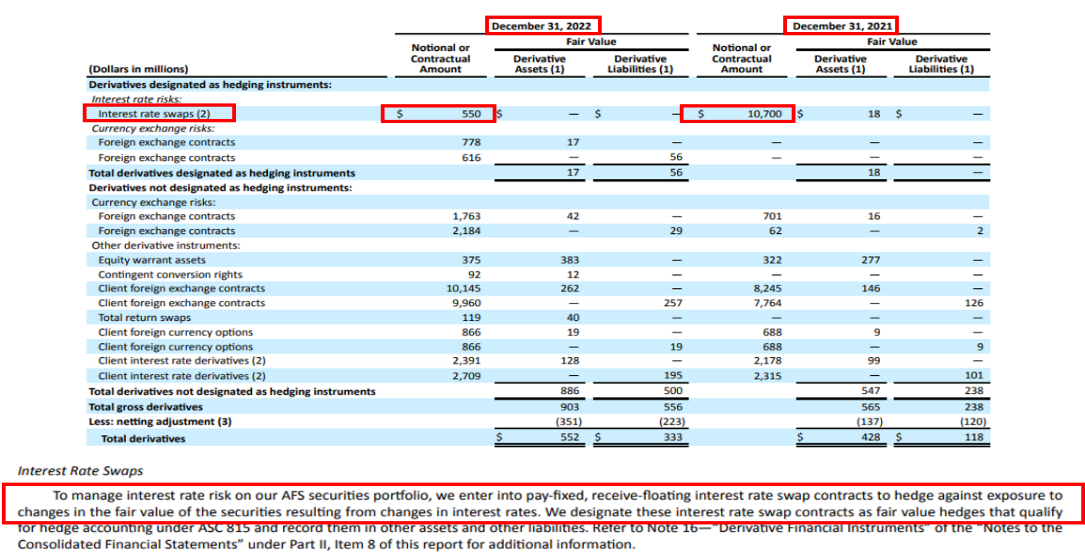

Nel dicembre 2021, SVB aveva circa 10 miliardi di dollari di interest rate swap. Probabilmente troppo pochi per coprire l’intero rischio di tasso, ma non è questo il punto.

Nel loro rendiconto finanziario, mostrano una chiara comprensione dello scopo di questi swap (riquadro rosso in basso). Arriviamo al dicembre 2022 e in pratica TUTTE queste coperture sono scomparse.

Qui non si tratta di ignoranza, ma di un vasto uso di trucchi contabili e di una riduzione volontaria delle coperture.

3. L’esigenza di evitare un controllo normativo più severo

La ragione cui SVB è riuscita ad aggirare questo modello di business terribilmente rischioso è la sua dimensione.

Le banche con attivi inferiori a 250 miliardi di dollari (e con qualche requisito in più) non sono soggette a un controllo normativo più severo come le grandi banche: Nessun coefficiente di liquidità (LCR), nessun requisito di finanziamento stabile netto (NSFR) che costringa a diversificare la propria base di finanziamento e stress test di lieve entità.

Per questo SVB si è data alla pazza gioia con il suo portafoglio di investimenti e la concentrazione della base di finanziamento.

Cosa c’è di sbagliato? SVB non è l’unica banca con asset.

Sì, ma sarebbe utile sapere che la gestione di SVB ha ripetutamente fatto pressioni per aumentare il limite massimo per un controllo normativo poco rigoroso, rimanendo comodamente 20-30 miliardi di dollari al di sotto della soglia dei 250 miliardi?

È difficile negare che ci sia stato un discreto azzardo morale.

***

Il presente articolo è stato pubblicato originariamente su The Macro Compass. Entrate a far parte di questa vivace comunità di investitori macro, asset allocator e hedge fund. Verificate quale sia il livello di abbonamento più adatto a voi utilizzando questo link.