Ripensando al 2024, i mercati azionari globali sono rimasti resilienti nonostante le difficoltà che hanno caratterizzato le settimane finali. Le azioni statunitensi hanno dominato sia su base annuale che trimestrale, sostenute da solidi utili societari, da politiche fiscali di sostegno e dall'ottimismo del mercato dopo la vittoria dei repubblicani a novembre. Al contrario, i mercati europei ed emergenti hanno registrato performance più modeste, condizionate dalle incertezze politiche.

Dal punto di vista dei fattori, i titoli Growth hanno conservato la loro leadership, in particolare all'interno del mercato statunitense. Tuttavia, le preoccupazioni relative all’elevato livello delle valutazioni persistono, facendo emergere discussioni sulla sostenibilità di tale tendenza.

Questa puntata della WisdomTree Quarterly Equity Factor Review esamina il comportamento dei fattori azionari nel quarto trimestre e il loro potenziale impatto sui portafogli degli investitori.

Performance in primo piano: il ritorno di Growth

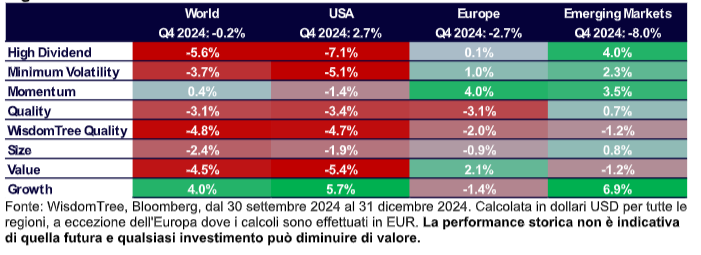

Dopo un inizio positivo, i mercati azionari hanno subito una battuta d'arresto nella seconda metà del quarto trimestre del 2024, con performance negative nella maggior parte delle regioni. L'MSCI Emerging Markets Index è sceso dell'8%, con le preoccupazioni legate a guerre commerciali e alla debolezza dell'economia cinese che hanno pesato sul sentiment. L'instabilità politica in Corea del Sud e in Europa, in particolare in Francia e Germania, ha provocato perdite pari al 2,7% per l'MSCI Europe Index. Le azioni statunitensi si sono dimostrate più resilienti, sostenute dalla vittoria di Donald Trump e dai due tagli dei tassi di novembre e dicembre, chiudendo il trimestre con un guadagno del 2,7% [1].

Sul fronte dei fattori, la rotazione del terzo trimestre è rapidamente svanita:

- Growth ha registrato i rendimenti più elevati nella maggior parte delle regioni (Stati Uniti, paesi sviluppati e mercati emergenti).

- L'Europa si è distinta, con Momentum e Value che hanno dominato il trimestre.

- Quality ha continuato a soffrire in tutti i mercati sviluppati, prolungando il trend del terzo trimestre.

- Negli Stati Uniti, i titoli Value e High-Dividend hanno registrato una considerevole sottoperformance, che ha avuto ripercussioni sulle azioni globali per via del notevole peso degli Stati Uniti.

- A sottoperformare nei mercati sviluppati sono stati anche i titoli Size, ma in misura minore.

- Nei mercati emergenti, High Dividend ha registrato un'ottima performance, consolidando la sua posizione di leader di medio-lungo termine. Risultati degni di nota sono inoltre arrivati da Momentum e Minimum Volatility.

Figura 1: Sovraperformance dei fattori azionari nel quarto trimestre del 2024 in tutte le regioni

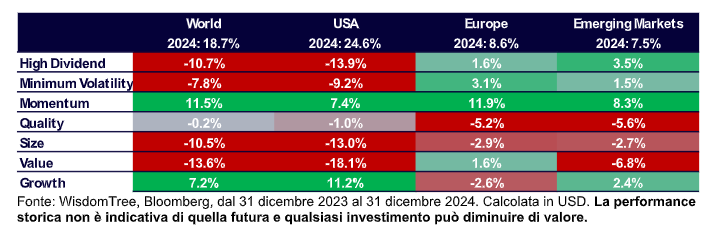

Un bilancio del 2024: un altro anno speciale per il fattore Growth

Nonostante un quarto trimestre più debole, il 2024 è stato un anno forte per le azioni. Le banche centrali hanno avviato cicli di allentamento, l'inflazione si è ridotta e gli utili societari sono rimasti solidi, sfidando le previsioni di rallentamento o recessione di inizio anno. Gli Stati Uniti hanno registrato i guadagni più consistenti (24,6%), mentre Europa (8,6%) e mercati emergenti (7,5%) sono rimasti indietro.

Dal punto di vista dei fattori, sebbene l'anno sia stato meno uniforme rispetto al 2023, Growth ha dominato, soprattutto negli Stati Uniti:

- Growth ha registrato i rendimenti più elevati negli USA e si è classificato tra i primi tre fattori nei mercati sviluppati e in quelli emergenti.

- Momentum si è distinto nel Mondo, in Europa e nei mercati emergenti, grazie a una prima metà del 2024 eccezionale.

- Negli Stati Uniti, Value ha registrato la performance più bassa, seguito da High Dividend.

- In Europa, Quality ha ottenuto i rendimenti peggiori, mentre Size e Growth si sono posizionati subito dopo.

- In particolare, Quality ha registrato una delle performance peggiori degli ultimi anni, sottoperformando in tutte le regioni.

- Nei mercati emergenti, High Dividend ha continuato a registrare buone prestazioni, ottenendo il secondo posto nell'anno in questione con una sovraperformance del 3,5%.

Figura 2: Sovraperformance dei fattori azionari nel 2024 in tutte le regioni

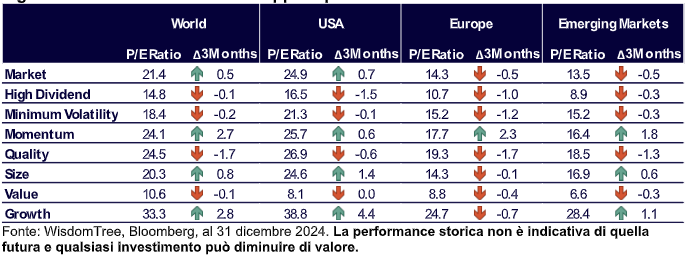

Negli Stati Uniti, Growth sta diventando costoso

Nel quarto trimestre del 2024, le valutazioni del mercato statunitense sono cresciute, con un rapporto prezzo/utili (P/E) in aumento di 0,7. I titoli Growth sono diventati ancora più costosi, con un rapporto P/E che è salito di 4,4, arrivando a 38,8. Dopo anni di dominio, le valutazioni dei principali titoli Growth sono particolarmente elevate. In Europa e nei mercati emergenti le valutazioni sono diminuite e nel complesso appaiono poco costose rispetto agli standard storici. I titoli Value e High Dividend offrono un rapporto P/E di 10 o inferiore.

Figura 3: Evoluzione storica dei rapporti prezzo/utili dei fattori azionari

Prospettive per il 2025

Il 2024 ha segnato il secondo anno di dominio di Growth. Tuttavia, il comportamento dei mercati non è stato uniforme e Momentum ha ottenuto il secondo miglior risultato, a differenza del 2023 che aveva visto tale posizione occupata da Quality. Pensando al 2025, pur mantenendo una visione costruttiva sulle azioni, le preoccupazioni legate alle valutazioni dei titoli Growth persistono. In previsione di molteplici microrotazioni dei fattori, gli investitori potrebbero trarre vantaggio da un'esposizione diversificata tra Growth, Value e Quality.

---

[1] WisdomTree, Bloomberg, dal 30 settembre 2024 al 31 dicembre 2024.

Il mondo è rappresentato dall'MSCI World net TR Index. Gli Stati Uniti sono rappresentati dall’MSCI USA net TR Index. L’Europa è rappresentata dall'MSCI Europe net TR Index. I mercati emergenti sono rappresentati dall’MSCI Emerging Markets net TR Index. Minimum Volatility è rappresentato dall’MSCI Min Volatility net total return index. Quality è rappresentato dall’MSCI Quality net total return index.

Momentum è rappresentato dall’MSCI Momentum net total return index. High Dividend è rappresentato dall’MSCI High Dividend net total return index. Size è rappresentato dall’MSCI Small Cap net total return index. Value è rappresentato dall’MSCI Enhanced Value net total return index. WisdomTree Quality è rappresentato dal WisdomTree Quality Dividend Growth Index.

Informazioni importanti

La presente documentazione è stata redatta da WisdomTree e dalle sue affiliate e non costituisce previsione, ricerca, consulenza di investimento, raccomandazione, offerta o sollecitazione ad acquistare o vendere titoli o ad adottare qualsivoglia strategia di investimento. Le opinioni espresse sono aggiornate alla data di redazione della documentazione e possono cambiare a seconda del variare delle condizioni. Le informazioni e le opinioni riportate nella presente documentazione derivano da fonti proprietarie e non proprietarie. Pertanto, WisdomTree, le sue affiliate o i suoi incaricati, dipendenti o agenti non garantiscono la correttezza e l’affidabilità delle stesse e declinano qualsiasi responsabilità derivante da errori e omissioni (ivi compresa la responsabilità nei confronti di qualunque persona per negligenza). Fare affidamento sulle informazioni nel presente materiale è ad esclusiva discrezione del lettore. I rendimenti ottenuti nel passato non sono un’indicazione affidabile dei rendimenti futuri.