Di Barani Krishnan

Investing.com - Persino John Arnold, il primo trader che ha guadagnato miliardi grazie alla volatilità del gas naturale, potrebbe essere stupito da quanto è accaduto ai prezzi del combustibile per riscaldamento in poco più di un mese.

Da un picco del 1° dicembre superiore a 7 dollari per mmBtu, o milioni di unità metriche britanniche termiche, il contratto del gas front-month sull'Henry Hub del New York Mercantile Exchange ha toccato venerdì un minimo di 19 mesi a 3,417 dollari, registrando un calo del 52% rispetto al picco di sei settimane fa. In precedenza, il gas aveva toccato un massimo di 14 anni a 10 dollari in agosto.

Arnold, che ha iniziato a lavorare alla Enron, da cui è uscito poco prima che la società di trading energetico saltasse in aria a causa di una gigantesca frode contabile, ha costituito Centaurus nel 2002, un hedge fund che a un certo punto ha investito fino a 5 miliardi di dollari nel gas naturale.

Nel decennio successivo, ha guadagnato così tanto con il trading di gas naturale - si parla di circa 3 miliardi di dollari - mentre il mercato crollava da un massimo record di oltre 15 dollari per mmBtu nel dicembre 2005 a circa 6 dollari nel settembre 2006, che è stato messo sotto torchio in un'udienza del Congresso, all'indomani della crisi finanziaria del 2008-9.

Da quando si è ritirato nel 2012, all'età di 38 anni, Arnold ha commentato a malapena il mercato del gas, rimanendo fedele alla sua causa di filantropo e, come recita il suo account Twitter, "combattendo eternamente i pregiudizi dello status quo".

Sebbene Arnold abbia assistito ai maggiori picchi dei prezzi del gas nella sua epoca, la volatilità del mercato sembrava un po' più misurata di adesso.

Un esempio: Ci sono voluti nove mesi perché il massimo storico del dicembre 2005, superiore ai 15 dollari, scendesse del 60% a circa 6 dollari nel settembre 2006. A confronto, l'Henry Hub ha perso il 65% da metà agosto 2022 a meno di 3,50 dollari a metà gennaio di quest'anno: un crollo durato solo cinque mesi. Infatti, da oltre 7 dollari a dicembre, il mercato è sceso del 52% in sole sei settimane.

Dopo un'azione esplosiva al rialzo dei prezzi per la maggior parte del 2022, dovuta alle condizioni climatiche estreme e alla compressione dell'offerta causata dalle interruzioni politiche e di altro tipo della produzione di gas russo in seguito all'invasione dell'Ucraina, i futures sul gas naturale sono improvvisamente crollati il mese scorso. Il cambiamento è stato attribuito principalmente alle temperature invernali non stagionalmente calde che hanno lasciato i mercati del riscaldamento statunitensi ed europei sufficientemente riforniti.

Il ribasso di venerdì sull'Henry Hub è avvenuto dopo che l'Energy Information Administration ha riportato un aumento di 11 miliardi di piedi cubi negli stoccaggi di gas per la settimana conclusasi il 6 gennaio, il primo accumulo di gas in un mese di gennaio.

L'aumento delle scorte di gas, avvenuto durante quello che viene descritto come l'inizio di inverno più caldo degli ultimi 20 anni, è stato superiore alle previsioni di alcuni analisti del settore, che si aspettavano un accumulo inferiore ai 10 bcf la scorsa settimana. Circa 14 analisti interpellati da Reuters avevano invece previsto un prelievo medio di 15 bcf dallo stoccaggio la scorsa settimana.

Anche le esportazioni di GNL, o gas naturale liquefatto, sono state rallentate da giugno con l'arresto dell'impianto di liquefazione di Freeport in Texas. L'interruzione di Freeport ha bloccato circa 2 bcf di gas al giorno, per un totale di 60 bcf al mese. Questo indipendentemente da ciò che accade sul fronte meteorologico.

"Fino a quando non ci sarà un migliore accordo tra tutti i principali modelli di previsione meteorologica sulle prospettive di febbraio, il mercato del gas probabilmente guarderà con scetticismo a qualsiasi insorgenza invernale", ha dichiarato la società di consulenza di trading energetico Gelber & Associates, con sede a Houston, in una nota di venerdì ai suoi clienti del gas naturale.

Alcuni lettori potrebbero chiedersi se la svolta verso un maggiore freddo non stia già avvenendo. Le temperature odierne, ad esempio, sono tra le più fredde di quest'anno, con un calo a 29 gradi Fahrenheit (-1,7 gradi Celsius) a New York. Gelber ha dichiarato che le "prime stime di mercato" per i dati sullo stoccaggio di gas della prossima settimana prevedono un accumulo tra i 69 e i 75 bcf per la settimana conclusasi il 13 gennaio.

Alcuni sostengono che il crollo dei prezzi del gas non abbia nulla a che fare con i fondamentali, ma che si tratti piuttosto di una "collusione o fissazione dei prezzi" da parte dei grandi gestori di hedge fund.

Tra i commenti dei lettori che ho ricevuto questa settimana, c'era il fatto che il clima era più freddo in Canada e negli Stati Uniti settentrionali e orientali, rispetto alle temperature moderate registrate in altre parti del continente. Mi è stato detto che il prezzo attuale non è sostenibile, in quanto è praticamente in pareggio con i costi di produzione. L'avvertimento che mi è stato dato è che se il mercato scende, l'offerta cessa. Inoltre, i venditori allo scoperto hanno bisogno di prezzi più alti per avviare i loro short e i prezzi saranno presto spinti di nuovo verso l'alto, è quello che ho sentito.

La mia risposta è stata che il gas era già sovraprezzato da mesi, con le scorte che tendevano a rimanere invariate rispetto all'anno precedente, anche se l'Henry Hub era due volte più alto. All'alba di dicembre, è diventato ovvio che la cosiddetta stretta sugli stoccaggi non si sarebbe concretizzata e che l'Europa non era più alla mercé di Vladimir Putin (in realtà era il contrario: il presidente russo era alla mercé degli dei del meteo). Così, il crollo del mercato delle ultime sei settimane.

Se davvero la "collusione o la fissazione dei prezzi" ha fatto crollare il mercato, allora i prezzi sempre più alti che hanno portato al picco di 10 dollari di agosto avevano poco a che fare con i fondamentali - tranne forse la voce minacciosa di Putin.

Gas naturale: Insediamenti e attività di mercato

Il contratto sul gas di Henry Hub del mese anteriore febbraio ha concluso le contrattazioni a 3,481 dollari per mmBtu, dopo aver chiuso la sessione di venerdì a 3,419 dollari, con un calo di 27,60 centesimi, pari al 7,5%, nella giornata. In precedenza il gas di febbraio aveva toccato un minimo di sessione a 3,417 dollari, il più basso dal 25 giugno 2021.

Il gas di febbraio è aumentato complessivamente dell'1,5% mercoledì e giovedì, prima di concludere la settimana con un calo dell'8%. Il clima invernale caldo ha cancellato il 52% del valore del mercato in sole sei settimane.

Petrolio: Regolamenti e attività di mercato

L'ammorbidimento dell'inflazione negli Stati Uniti sta aiutando i tori del petrolio, anche se l'aumento dei prezzi del greggio da solo potrebbe alla fine portare a un aumento dell'inflazione.

Il greggio WTI, o West Texas Intermediate, negoziato a New York per la consegna a febbraio ha chiuso la seduta di venerdì a 80,07 dollari, dopo aver chiuso la sessione ufficiale in rialzo di 1,47 dollari, o dell'1,9%, a 79,86 dollari al barile, dopo un massimo di sessione a 79,85 dollari. Il greggio statunitense di riferimento ha guadagnato l'8,4% sulla settimana, cancellando completamente le perdite di una settimana fa.

Il Brent negoziato a Londra per consegna a marzo ha chiuso la seduta a 85,49 dollari, dopo aver chiuso la sessione a 85,28 dollari, con un aumento di 1,25 dollari, pari all'1,5%, nella giornata. Il picco intraday del Brent è stato di 85,34 dollari. Per la settimana, il benchmark globale del greggio ha guadagnato l'8,5%, recuperando tutto il calo della settimana precedente, come il WTI.

L'inflazione, come indicato dal Indice dei prezzi al consumo, o CPI, è aumentata del 6,5% nei 12 mesi fino a dicembre, ha dichiarato giovedì il Dipartimento del Lavoro. Si è trattato dell'aumento annuale più lento per l'IPC dall'ottobre 2021 e indica che la Federal Reserve, che lo scorso anno ha aumentato i tassi in modo aggressivo per frenare le pressioni sui prezzi, ha in programma aumenti dei tassi più contenuti.

In aggiunta ai dati del Dipartimento del Lavoro, l'indagine dell'Università del Michigan sui consumatori, molto seguita, ha dichiarato venerdì che a gennaio le aspettative di inflazione degli americani sono diminuite per il quarto mese consecutivo, scendendo al 4,0% dal 4,4% di dicembre. Secondo il sondaggio, si tratta della lettura più bassa per le pressioni sui prezzi dall'aprile 2021.

Le letture più basse dell'inflazione rafforzano le aspettative che la Federal Reserve si attenga quest'anno a rialzi dei tassi più contenuti, il che aiuterebbe notevolmente le imprese del Paese, dopo gli aumenti aggressivi dello scorso anno che hanno fatto tremare i mercati. Queste aspettative hanno rafforzato la propensione al rischio nella maggior parte dei casi questa settimana, compreso il petrolio.

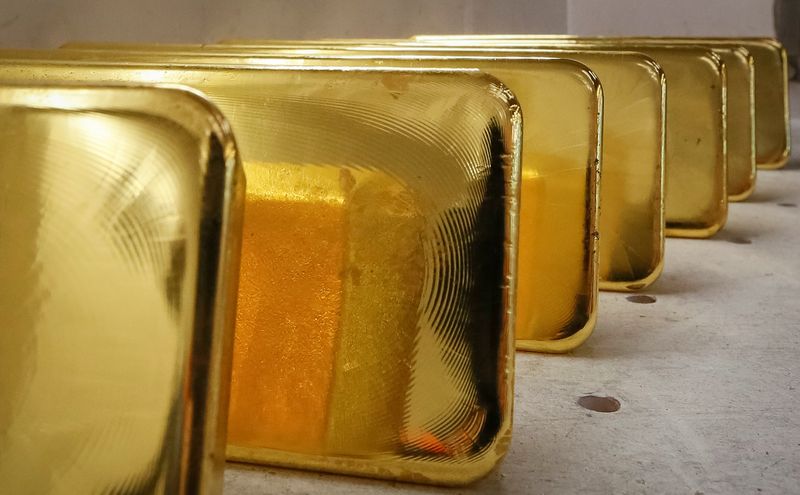

Oro: Regolamenti e attività di mercato

L'oro ha sfiorato i massimi di nove mesi venerdì, avvicinandosi alla resistenza chiave di 1.950 dollari l'oncia, grazie al calo dell'inflazione statunitense e alle aspettative di rialzo dei tassi che hanno favorito le operazioni contrarie ai beni rifugio.

L'oro per consegna febbraio sul Comex di New York ha concluso gli scambi a 1.923,35 dollari l'oncia, dopo aver chiuso la sessione a 1.921,70 dollari - con un aumento di 22,90 dollari, pari all'1,2%, nella giornata. Il massimo della sessione, pari a 1.925,25 dollari, è stato il più alto per un contratto dell'oro Comex dal picco del 25 aprile, pari a 1.935,50 dollari.

I contratti futures sull'oro statunitense sono saliti del 5% dall'inizio del 2023, estendendo il guadagno di quasi il 4% da dicembre e del 7% da novembre.

Il prezzo a pronti dell'oro, più seguito dei futures da alcuni operatori, si è attestato a 1.920,13 dollari, con un aumento di 23,22 dollari, pari all'1,2%, nella giornata. Il picco intraday dell'oro spot è stato di 1.921,97 dollari, il massimo dal 25 aprile.

Negli ultimi tre mesi l'oro è salito grazie al calo dell'inflazione che ha spinto al ribasso i rendimenti obbligazionari e il dollaro, sulla base delle aspettative che la Federal Reserve sarà molto meno aggressiva con i rialzi dei tassi quest'anno rispetto al 2022 e che potrebbe addirittura terminare la sua stretta monetaria ben prima della fine del 2023.

"I prezzi dell'oro stanno salendo perché Wall Street è sempre più convinta che la Fed abbia quasi finito di aumentare i tassi", ha dichiarato Ed Moya, analista della piattaforma di trading online OANDA. "L'oro non fruttifero sta apprezzando lo scivolone dei rendimenti obbligazionari e questo potrebbe continuare quando gli utili saranno più bassi del previsto".

Il rendimento del titolo di riferimento Tesoro USA a 10 anni era al 3,49% venerdì, contro il picco di ottobre del 4,34%. L'indice del dollaro (Indice del dollaro, che confronta il biglietto verde con le sei principali valute concorrenti, tra cui l'euro e lo yen, si è stabilizzato appena sopra 102, dopo essere crollato dai massimi di settembre sopra 107.

Disclaimer: Barani Krishnan non detiene posizioni nelle materie prime e nei titoli di cui scrive.