Sebbene spesso difficili, le regole di investimento possono aiutarci a mantenere la concentrazione e la disciplina d'investimento in mercati volatili o incerti. Quest'anno è stato sicuramente così, con l'impennata dei tassi d'interesse, le aspettative di recessione e i conflitti geopolitici in due Paesi. In tempi come questi, è facile immaginare il peggiore degli esiti possibili. Tuttavia,nella newsletter della scorsa settimana abbiamo discusso le "probabilità" e le "possibilità" di risultati macro. Per esempio:

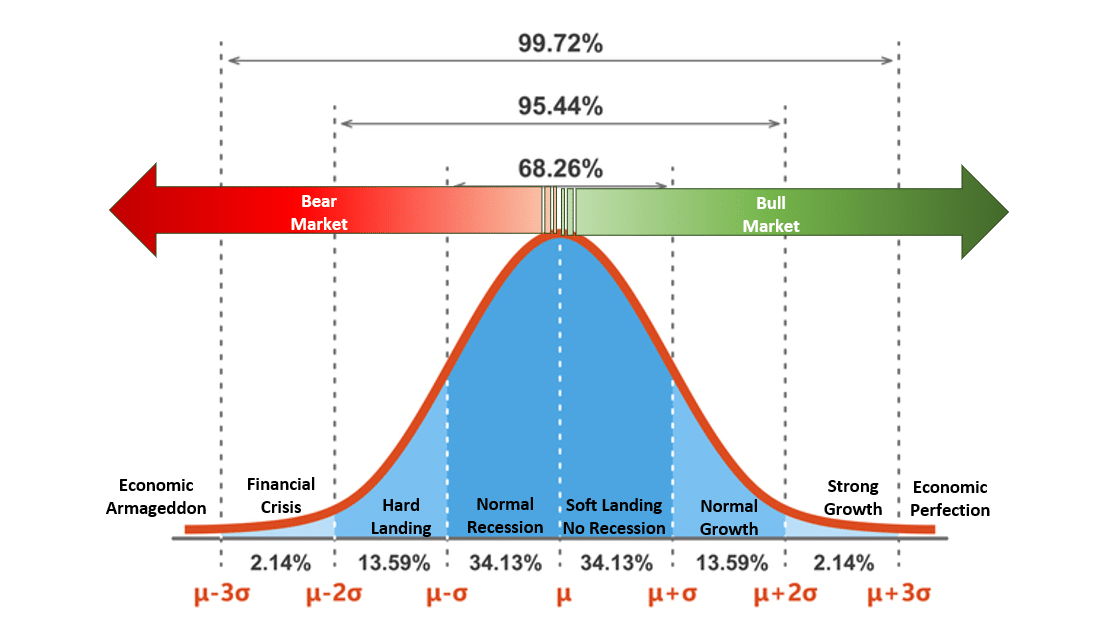

"Ho dedicato un bel po' di tempo a discutere della distribuzione normale degli eventi nell'economia. Il grafico sottostante rappresenta una "curva a campana" normalmente distribuita di eventi e risultati potenziali. In parole povere, nel 68,26% dei casi si verificano eventi normali. Dal punto di vista economico, si tratterebbe di una normale recessione o di evitare una recessione. Nel 95,44% dei casi, è molto probabile che si verifichi una serie di esiti compresi tra una recessione piuttosto profonda e tassi di crescita economica normali. Tuttavia, c'è un 2,14% di possibilità che si verifichi un'altra crisi economica come quella del 2008.

Ma che dire dell'"armageddon economico"? Un evento in cui nulla conta se non "l'oro, i fagioli e il bunker" è solo una possibilità dello 0,14%".

Sebbene la "paura venda", dobbiamo valutare le "probabilità" e le "possibilità" dei vari risultati.

Il poker è sempre un modo semplice per capire questo concetto.

Se steste giocando una mano di poker e vi venisse distribuita una "coppia di due", andreste "all-in"?

Ovviamente no.

Il motivo è che capite intuitivamente gli altri fattori "in gioco". Anche una conoscenza sommaria del gioco del poker suggerisce che altri giocatori al tavolo hanno probabilmente mani migliori, che ridurranno rapidamente la vostra ricchezza.

L'investimento nei mercati finanziari è una delle forme più pure di speculazione. Ogni giorno gli investitori scommettono sul futuro e devono soppesare le possibilità e le probabilità di vincere o perdere. L'entità della "scommessa" dovrebbe essere determinata in ultima analisi dalla "perdita potenziale" di un eventuale errore.

In definitiva, investire significa gestire quei rischi che ridurranno in modo sostanziale la vostra capacità di "restare in gioco abbastanza a lungo" per "vincere".

Quindi, come si fa a navigare nei mercati volatili e a rimanere all'interno delle "probabilità" di risultato quando le emozioni sono elevate? Ecco dieci regole di base per gli investimenti che storicamente hanno tenuto gli investitori fuori dai guai nel lungo periodo. Non si tratta di regole uniche, ma di un elenco di regole di investimento che, in qualche modo, sono state pronunciate da ogni grande investitore della storia.

Regola d'investimento #1) Siete un "risparmiatore" - non un investitore

A differenza di Warren Buffet, che assume il controllo di una società e può influenzarne la direzione finanziaria, voi state speculando sul fatto che l'acquisto di un'azione oggi possa essere venduto a un prezzo più alto in futuro. Inoltre, lo fate con i vostri sudati risparmi. Se chiedete alla maggior parte delle persone se scommetterebbero i loro risparmi per la pensione su una mano di poker a Las Vegas, vi diranno di no. Quando si chiede loro il motivo, rispondono che non hanno le capacità per vincere a poker. Tuttavia, ogni giorno queste stesse persone comprano azioni di una società di cui non conoscono le operazioni, i ricavi, la redditività o la redditività futura solo perché qualcuno in televisione ha detto loro di farlo.

Mantenere il giusto atteggiamento mentale riguardo al "rischio" che si corre in un portafoglio può aiutare a contenere la marea di perdite quando le cose inevitabilmente vanno male. Come ogni giocatore d'azzardo professionista, il segreto del successo a lungo termine è stato cantato al meglio da Kenny Rogers:

"Devi sapere quando tenerle... sapere quando lasciarle".

Regola d'investimento n. 2) Non dimenticare il reddito

Un investimento è un'attività o un bene che genererà un apprezzamento O un reddito in futuro. Nel mondo di oggi, altamente correlato, la diversificazione tra le classi di attività è minima. I mercati salgono e scendono all'unisono perché il trading ad alta frequenza e i flussi monetari spingono le classi di attività correlate in un'unica direzione. Ecco perché l'inclusione di altre classi di attività, come il reddito fisso, che fornisce una funzione di ritorno del capitale con un flusso di reddito, può ridurre la volatilità del portafoglio. I portafogli a volatilità più bassa sovraperformeranno costantemente nel lungo periodo, riducendo gli errori emotivi causati dalle grandi oscillazioni del portafoglio.

Regola d'investimento #3) Non si può "comprare basso" se non si "vende alto".

La maggior parte degli investitori è abbastanza brava a "comprare" ma fa schifo a "vendere". Il motivo è puramente emotivo, guidato principalmente da "avidità" e "paura". Come la potatura e l'estirpazione di un giardino, una solida disciplina che preveda la regolare presa di profitto, la vendita dei ritardatari e il ribilanciamento dell'allocazione porta a un portafoglio più sano nel tempo.

Soprattutto, se nel breve periodo si può "battere il mercato" con "profitti di carta", è solo la realizzazione di questi guadagni che genera "ricchezza spendibile".

Regola d'investimento #4) La pazienza e la disciplina sono i fattori vincenti

La maggior parte delle persone vi dirà che sono "investitori a lungo termine". Tuttavia, come gli studi Dalbar hanno ripetutamente dimostrato, gli investitori sono guidati più dalle emozioni che dal resto. Il problema è che, pur avendo le migliori intenzioni di investire a lungo termine, gli individui lasciano che l '"avidità" li costringa a inseguire i migliori risultati dell'anno scorso. In genere, però, ciò si traduce in una grave sottoperformance nell'anno successivo, quando gli individui vendono in perdita e ripetono il processo.

Ecco perché i veri grandi investitori si attengono alla loro disciplina, nella buona e nella cattiva sorte. Nel lungo periodo, attenersi a ciò che si conosce e si capisce è più efficace che saltare continuamente dalla "padella alla brace".

Regola d'investimento #5) Non dimenticare la regola n. 1

Come ogni buon giocatore di poker sa, una volta finite le fiches si è fuori dal gioco. Ecco perché sapere "quando" e "quanto" puntare è fondamentale per vincere la partita. Il problema della maggior parte degli investitori è che puntano costantemente "all in, all time".

Nel corso del tempo, la "paura" di perdere un mercato in rialzo porta a un accumulo eccessivo di rischio nei portafogli. Inoltre, si verifica una violazione della semplice regola del "vendere bene".

La realtà è che le opportunità di investire nel mercato si presentano con la stessa frequenza dei taxi di New York. Tuttavia, cercare di recuperare il capitale perso non prestando attenzione al rischio è una cosa molto più difficile da fare, il che ci porta alla regola numero 6.

Regola d'investimento n. 6) Il bene più insostituibile è il "tempo".

Dall'inizio del secolo, gli investitori si sono teoricamente ripresi da due massicce correzioni dei mercati orso. Dopo 15 anni, gli investitori sono finalmente tornati al punto in cui erano nel 2000. Si tratta di una vittoria vana se si considera che 15 anni per prepararsi alla pensione sono finiti. Per sempre.

Per gli investitori, tornare in pari non è una strategia di investimento. Siamo tutti "risparmiatori" con un periodo di tempo limitato per risparmiare per la pensione. I piani di pensionamento sono stati vaporizzati se nel 2000 mancavano 15 anni alla pensione. Potrebbe ripetersi una situazione simile? Assolutamente sì. In ultima analisi, è una funzione delle valutazioni. Succederà? Nessuno lo sa.

Non trascurate il valore del "tempo" nella vostra strategia di investimento.

Regola d'investimento #7) Non confondete un "trend ciclico" con una "direzione infinita".

Un vecchio assioma di Wall Street dice che " il trend è tuo amico". Purtroppo, gli investitori estrapolano ripetutamente il trend attuale all'infinito. Nel 2007 ci si aspettava che i mercati continuassero a crescere, poiché gli investitori si erano riversati sui top di mercato. Alla fine del 2008, gli individui erano convinti che il mercato si sarebbe azzerato. Gli estremi non sono mai così. Lo stesso si è verificato al fondo del mercato nel marzo 2020.

È importante ricordare che il "trend è tuo amico". A patto che si presti attenzione e si rispetti la sua direzione. Se vi mettete dalla parte sbagliata del trend, esso può diventare il vostro peggior nemico.

Regola d'investimento #8) Il successo genera un'eccessiva fiducia in se stessi

Gli individui frequentano l'università per diventare medici, avvocati e persino clown da circo. Eppure, ogni giorno, i singoli individui si lanciano in uno dei giochi più complicati del pianeta con i loro sudati risparmi e poca o nessuna istruzione.

Quando i mercati sono in rialzo, il successo della maggior parte degli individui genera fiducia. Più il mercato sale, più gli individui attribuiscono il loro successo alle proprie capacità. In realtà, un mercato in rialzo copre la moltitudine di errori di investimento che i singoli individui commettono assumendo rischi eccessivi, selezionando male gli asset o dimostrando scarse capacità di gestione. Questi errori vengono sempre rivelati dalla prossima correzione.

Regola d'investimento #9) Essere contrarian è difficile, solitario e generalmente giusto

Howard Marks ha scritto che:

"Resistere - e quindi raggiungere il successo come contrarian - non è facile. Ci sono cose che si combinano per renderlo difficile, tra cui la naturale tendenza del gregge e il dolore imposto dal non essere al passo, dato che il momentum invariabilmente fa sembrare corrette le azioni procicliche per un po' di tempo. (Ecco perché è essenziale ricordare che "essere troppo avanti rispetto al proprio tempo è indistinguibile dall'avere torto").

Data la natura incerta del futuro, e quindi la difficoltà di essere sicuri che la propria posizione sia quella giusta, soprattutto quando i prezzi si muovono contro di voi, è difficile essere un contrarian solitario".

Storicamente, i migliori investimenti si realizzano quando si va contro il gregge. Vendere agli "avidi" e comprare dai "timorosi" è estremamente difficile senza una disciplina d'investimento, un protocollo di gestione e una forza d'animo molto forti. Per la maggior parte degli investitori, la realtà è che sono inondati dal "rumore dei media". Questo "rumore" impedisce loro di prendere decisioni di investimento logiche e intelligenti sul proprio denaro, il che, purtroppo, porta a risultati negativi.

Regola d'investimento #10) Il confronto è il vostro peggior nemico per gli investimenti

La cosa migliore che possiate fare per il vostro portafoglio è smettere di confrontarvi con un indice di mercato casuale. Quell'indice non ha nulla a che fare con i vostri obiettivi, la vostra tolleranza al rischio o il vostro orizzonte temporale.

Il confronto in ambito finanziario è il motivo principale per cui i clienti hanno difficoltà a stare pazientemente con le mani in mano, lasciando che il processo con cui si sentono a proprio agio lavori per loro. Purtroppo, qualche confronto lungo il percorso fa perdere la concentrazione agli investitori.

È piacevole informare i clienti che hanno guadagnato il 12% sul loro conto. Tuttavia, se li si informa che "tutti gli altri" hanno guadagnato il 14%, li si fa arrabbiare. Per come è costruito ora, il settore dei servizi finanziari fa intenzionalmente arrabbiare le persone, in modo da spostare il denaro in modo frenetico. Il denaro in movimento crea spese e commissioni.

Creare altri benchmark e scatole di stile non è altro che creare più cose con cui confrontarsi, consentendo ai clienti di rimanere in un perenne stato di indignazione. L'unico parametro di riferimento che conta è il rendimento annuo richiesto per raggiungere il vostro obiettivo pensionistico futuro. Se questo tasso è del 4%, il tentativo di ottenere il 6% raddoppia il rischio che si deve correre per ottenere quel rendimento. Il risultato finale dell'assunzione di un rischio maggiore del necessario vi porterà a deviare dai vostri obiettivi quando qualcosa inevitabilmente andrà storto.

Tutto sta nel rischio

Robert Rubin, ex Segretario del Tesoro, ha cambiato il mio modo di pensare al rischio quando ha scritto:

"Ripensando agli anni passati, sono stato guidato da quattro principi per il processo decisionale. Primo: l'unica certezza è che non c'è certezza. Secondo, ogni decisione, di conseguenza, è una questione di ponderazione delle probabilità. In terzo luogo, nonostante l'incertezza, dobbiamo decidere e agire. Infine, dobbiamo giudicare le decisioni non solo in base ai risultati, ma anche al modo in cui sono state prese.

La maggior parte delle persone nega l'incertezza. Pensano di essere fortunati e che l'imprevedibile possa essere previsto in modo affidabile. Questo fa sì che i chiromanti, i sensitivi e gli agenti di borsa facciano affari d'oro, ma è un modo terribile di affrontare l'incertezza. Se non ci sono assoluti, allora tutte le decisioni diventano una questione di valutazione della probabilità di diversi esiti e dei costi e benefici di ciascuno. Poi, su questa base, si può prendere una buona decisione".

Dovrebbe essere ovvio che una valutazione onesta dell'incertezza porta a decisioni migliori, ma i vantaggi dell'approccio di Rubin vanno oltre. Anche se può sembrare contraddittorio, l'accettazione dell'incertezza riduce il rischio, mentre la negazione lo aumenta. Un altro vantaggio del "riconoscere l'incertezza" è quello di mantenere l'onestà.

Un sano rispetto per l'incertezza e l'attenzione alle probabilità vi spinge a non essere mai soddisfatti delle vostre conclusioni. Vi spinge a cercare ulteriori informazioni, a mettere in discussione il pensiero convenzionale, a perfezionare continuamente i vostri giudizi e a capire che la certezza e la probabilità possono fare la differenza.

La realtà è che non possiamo controllare gli esiti; il massimo che possiamo fare è influenzare la probabilità di certi risultati, motivo per cui la gestione quotidiana dei rischi e gli investimenti basati sulle probabilità piuttosto che sulle possibilità sono importanti non solo per la conservazione del capitale, ma anche per il successo degli investimenti nel tempo.