In previsione di ulteriori turbolenze nel 2023, consiglio di acquistare OXY e LMT a questi livelli, visti i loro solidi fondamentali, le valutazioni ragionevoli, i bilanci sani e le enormi riserve di liquidità.

1. Occidental Petroleum

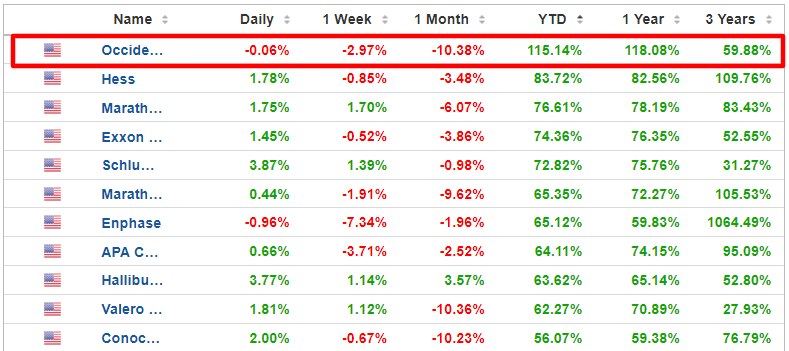

- Performance dall’inizio dell’anno: +115,1%

- Capitalizzazione di mercato: 56,5 miliardi di dollari

In un anno di performance negative per l’S&P 500, il titolo di Occidental Petroleum è stato un punto di forza grazie alla forte combinazione di prezzi energetici elevati, aumento della domanda globale di petrolio e operazioni semplificate.

Nonostante il crollo del mercato, le azioni della società di esplorazione e produzione di petrolio e gas con sede a Houston, in Texas, hanno registrato un’impennata del 115,1% su base annua, diventando così il titolo dell’indice S&P 500 con la migliore performance del 2022 con un ampio margine.

Oltre al miglioramento dei fondamentali, gli investitori sono stati incoraggiati dalla notizia che la Berkshire Hathaway di Warren Buffett (NYSE:BRKa) ha acquisito una partecipazione significativa nella società energetica. Berkshire è il maggiore azionista di OXY, con circa 195 milioni di azioni, pari a una quota di quasi il 21%. In agosto, un’autorità di regolamentazione energetica statunitense ha dato al conglomerato di Omaha, Nebraska, il permesso di acquistare fino al 50% delle azioni ordinarie di Occidental.

Le azioni, che hanno iniziato l’anno a 28,99 dollari e sono salite al massimo storico di 77,13 dollari il 29 agosto, hanno chiuso ieri sera a 62,37 dollari, facendo guadagnare alla fiorente azienda energetica una valutazione di 56,5 miliardi di dollari.

A mio avviso, OXY rimane uno dei migliori titoli da possedere nel 2023, grazie ai continui sforzi dell’azienda energetica di restituire capitale agli azionisti sotto forma di dividendi più elevati e riacquisti di azioni, in un contesto di bilancio solido e di livelli elevati di flusso di cassa libero.

In effetti, Wall Street ha una visione rialzista a lungo termine sul titolo OXY, con 25 dei 28 analisti intervistati da Investing.com che lo valutano come “buy” o “hold”. Le azioni hanno un obiettivo di prezzo medio degli analisti di circa 76 dollari, che rappresenta un rialzo di circa il 22% rispetto ai livelli attuali.

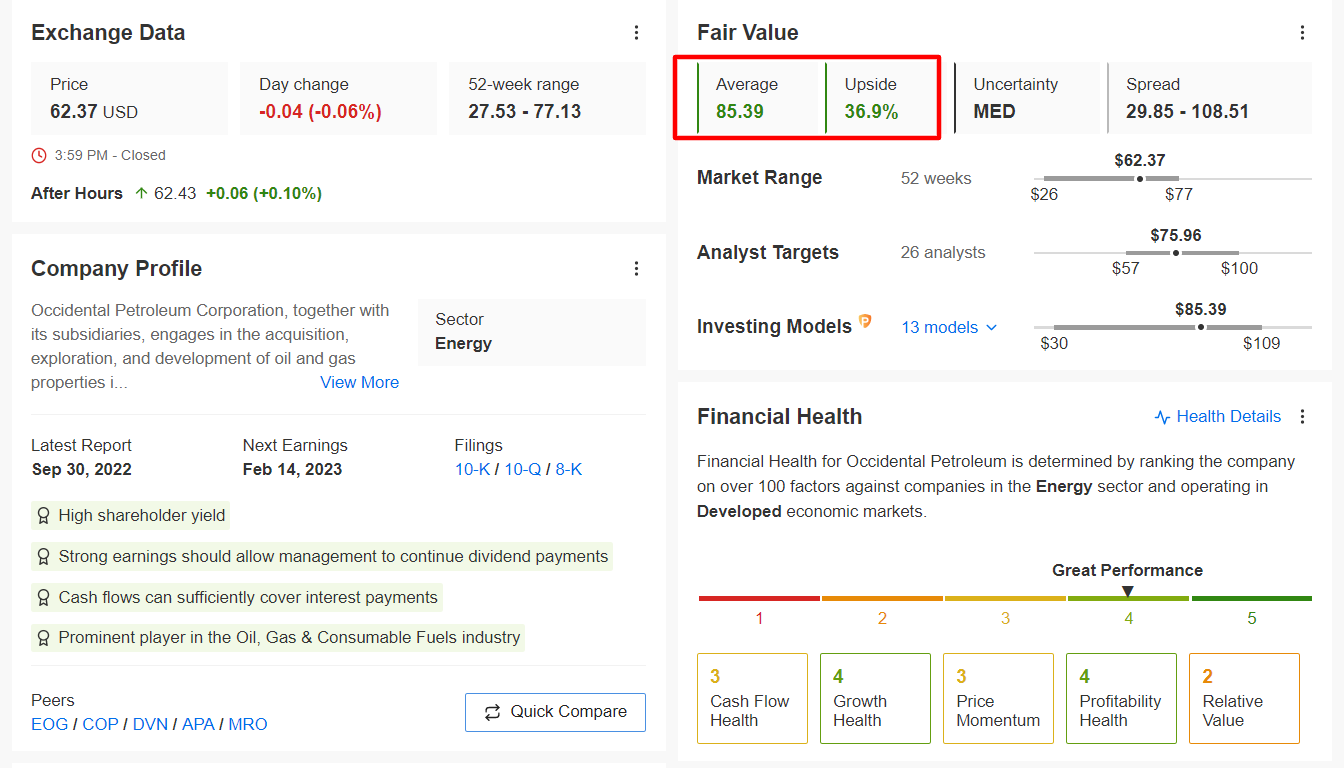

Allo stesso modo, i modelli quantitativi di InvestingPro indicano un guadagno del 36,9% per il titolo OXY nei prossimi 12 mesi, avvicinando le azioni al loro fair value di 85,39 dollari.

Fonte: InvestingPro

2. Lockheed Martin

- Performance dall’inizio dell’anno: +36,8%

- Capitalizzazione di mercato: 127,6 miliardi di dollari

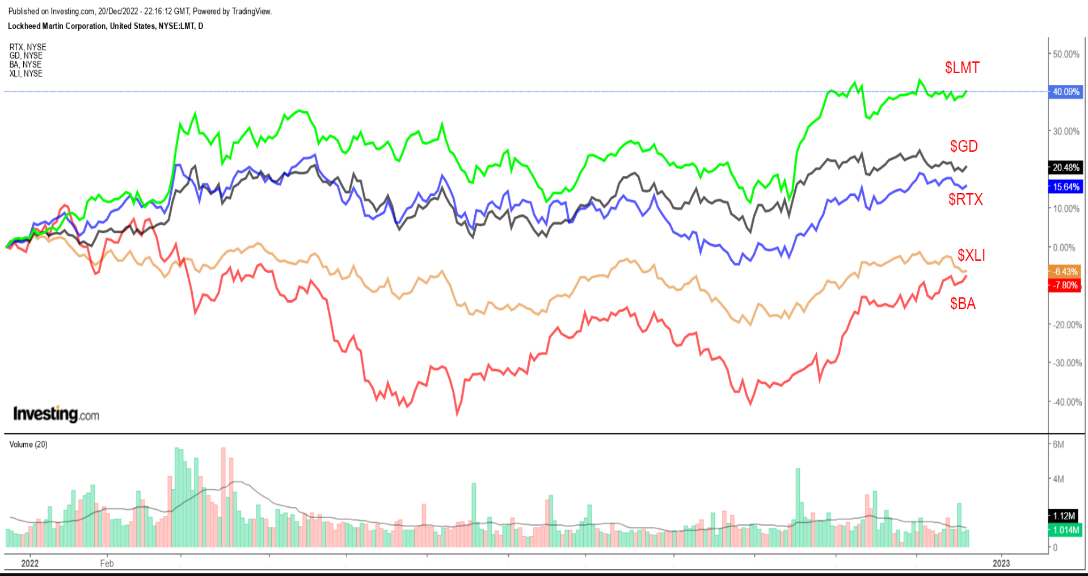

È stato un anno straordinario per Lockheed Martin, il cui titolo è in procinto di registrare la migliore performance annuale dal 2019. Mentre l’S&P 500 è rimasto in territorio ribassista per la maggior parte dell’anno, le azioni del gigante dell’aerospazio e della difesa sono salite del 36,8% su base annua in un contesto geopolitico globale in peggioramento.

Il titolo LMT, che ha iniziato le contrattazioni a 355,41 dollari il 1° gennaio 2022, ha chiuso la sessione di martedì a 486,15 dollari, a poca distanza dal picco storico di 498,95 dollari toccato il 2 dicembre, in seguito alla forte escalation delle ostilità tra gli Stati Uniti, i loro alleati della NATO e la Russia, dopo l’invasione dell’Ucraina da parte di Mosca all’inizio dell’anno.

Lockheed è stato uno dei titoli con le migliori performance del 2022 tra i nomi presenti nell’Industrial Select Sector SPDR Fund (NYSE:XLI), superando i principali titoli del settore, come Raytheon Technologies (NYSE:RTX) (+14,1% dall’inizio dell’anno), General Dynamics (NYSE:GD) (+18,3% dall’inizio dell’anno) e Boeing (NYSE:BA) (-6,5% dall’inizio dell’anno).

Ai livelli attuali, Lockheed Martin ha una capitalizzazione di mercato di 127,6 miliardi di dollari, che la rende la seconda azienda aerospaziale e di difesa al mondo dopo Raytheon.

A mio avviso, le azioni Lockheed continueranno la loro marcia al rialzo nel 2023, poiché è probabile che gli investitori si concentrino sulle aree difensive del settore industriale tra i continui timori per l’aumento dei tassi di interesse e il rallentamento della crescita economica. L’azienda di armamenti con sede a Bethesda, nel Maryland, è ben posizionata per beneficiare della crescita dei bilanci governativi e militari globali per la difesa, grazie all’attuale contesto geopolitico.

Inoltre, i continui sforzi di Lockheed per restituire più liquidità agli azionisti sotto forma di un aumento dei dividendi ne fanno un candidato interessante per una sovraperformance nel prossimo anno. L’appaltatore della difesa ha recentemente aumentato il suo dividendo trimestrale in contanti del 7%, portandolo a 3 dollari per azione, segnando così il 19° aumento annuale consecutivo. Questo rappresenta un dividendo annualizzato di 12 dollari e un rendimento del 2,49%.

Non sorprende che il fair value medio del titolo LMT su InvestingPro, secondo una serie di modelli di valutazione, tra cui i multipli P/E, implichi un rialzo del 17,5% rispetto all’attuale valore di mercato nei prossimi 12 mesi a 571,08 dollari/azione.

Fonte: InvestingPro

Nota: Al momento della scrittura, Jesse è short sull’S&P 500 e sul Nasdaq 100 tramite il ProShares Short S&P500 (NYSE:SH) ed il ProShares Short QQQ (NYSE:PSQ). È long sull’ Energy Select Sector SPDR ETF (NYSE:XLE) e l’Health Care Select Sector SPDR ETF (NYSE:XLV).

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non sono da considerarsi come consigli di investimento.