- Con la Fed che dovrebbe alzare ancora i tassi quest’anno, molti cominciano a preoccuparsi per una possibile recessione.

- Ho usato lo screener delle azioni di InvestingPro per cercare compagnie di alta qualità con fondamentali forti, crescenti payout dei dividendi e solidi rialzi all’orizzonte.

- Alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? Sono iniziati i saldi estivi di InvestingPro: Scoprite i nostri sconti interessanti sui piani di abbonamento!

- *Performance sull’anno in corso: -14,6%

- *Rialzo Fair Value InvestingPro: +16,9%

- *Performance sull’anno in corso: -6,4%

- *Rialzo Fair Value InvestingPro: +14,8%

- Mensile: sconto del 20% e la flessibilità di un abbonamento mensile.

- Annuale: sconto di ben il 50% per assicurarsi un anno intero di InvestingPro ad un prezzo imbattibile.

- Biennale (offerta web): sconto di addirittura il 52% e profitti massimizzati grazie alla nostra offerta web esclusiva.

I timori di una recessione iniziano ad aumentare e gli investitori cercano rifugio in investimenti stabili e che generano entrate. In periodi simili, i titoli di alta qualità che pagano dividendi rappresentano delle opzioni allettanti che possono offrire una combinazione di potenziale apprezzamento del capitale ed entrate regolari a prescindere dalle condizioni economiche.

Focalizzandosi su compagnie con fondamentali solidi, robusti flussi di cassa e l’abitudine di pagare costantemente i dividendi, gli investitori possono posizionarsi per affrontare i tempi incerti, traendo anche vantaggio dalla crescita a lungo termine e dalla stabilità dei dividendi.

Considerati questi aspetti, ho usato lo screener delle azioni di InvestingPro per identificare i titoli da dividendo di alta qualità da comprare nel contesto attuale.

Grazie alle analisi complete ed ai filtri dello screener delle azioni di InvestingPro, gli investitori possono scoprire quali sono i titoli da dividendo che offrono un flusso di entrate affidabile ed hanno il potenziale di una crescita a lungo termine, che li rende opzioni resilienti in periodi economici incerti.

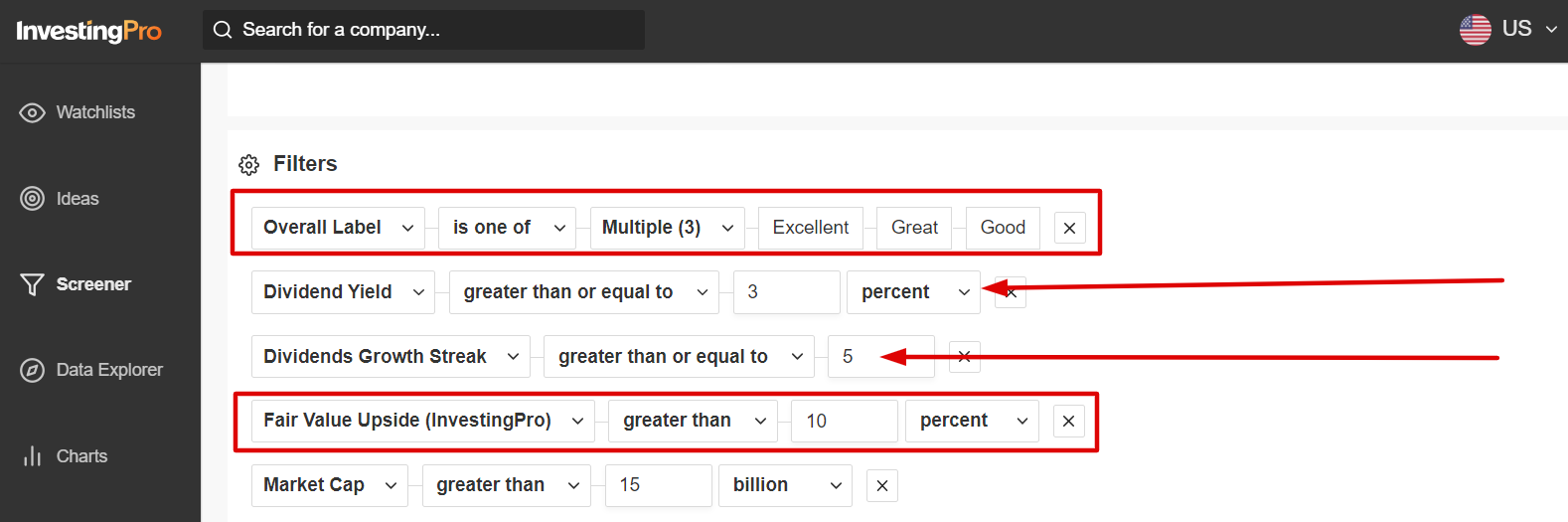

Ho innanzitutto cercato compagnie con un Health Label di InvestingPro pari a ‘Excellent’, ‘Great’ o ‘Good’.

Ho poi filtrato i titoli con un rendimento del dividendo del 3% o superiore ed un aumento del dividendo da almeno cinque anni.

E i nomi con un rialzo al ‘Fair Value’ di InvestingPro pari o superiore al 10% sono rientrati nella mia watchlist. La stima del Fair Value è determinata in base a numerosi modelli di valutazione, tra cui rapporti P/E, P/S e P/B.

Fonte: InvestingPro

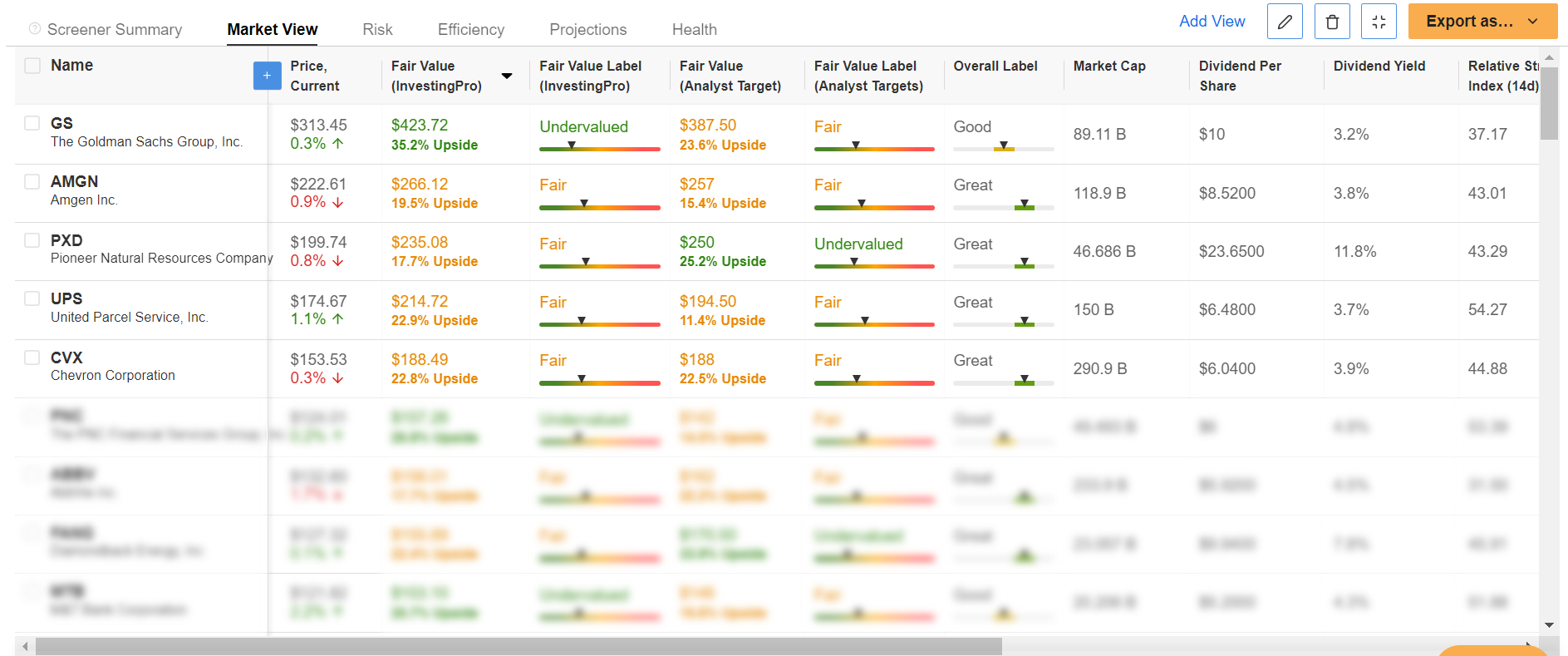

Una volta applicati i criteri, sono rimaste 33 compagnie che hanno il potenziale di affrontare i ribassi economici e fornire agli investitori un flusso di entrate affidabile. Fra queste, Goldman Sachs (NYSE:GS), Amgen (NASDAQ:AMGN), Pioneer Natural Resources (NYSE:PXD), United Parcel Service (NYSE:UPS) e Chevron (NYSE:CVX).

Fonte: InvestingPro

Tra queste, ConocoPhillips (NYSE:COP) e Kellogg (NYSE:K) sono le due che più mi hanno colpito, grazie ai solidi fondamentali, ai sani bilanci e alla lunga storia di aumenti dei dividendi.

Iniziate la prova gratuita di 7 giorni di InvestingPro per vedere la lista completa dei titoli che soddisfano i miei criteri. Se siete già membri di InvestingPro, la mia selezione è consultabile qui.

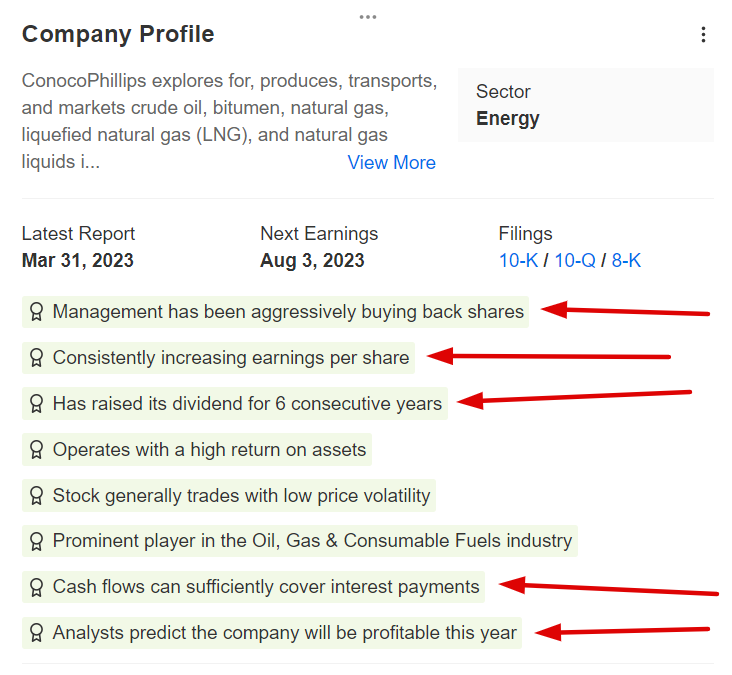

1. ConocoPhillips

Al prezzo attuale di circa 100 dollari, InvestingPro evidenzia come il colosso del petrolio e del gas ConocoPhillips (NYSE:COP) possa fornire un robusto valore a lungo termine per gli investitori nei prossimi mesi, il che lo rende un acquisto saggio nell’attuale contesto di mercato.

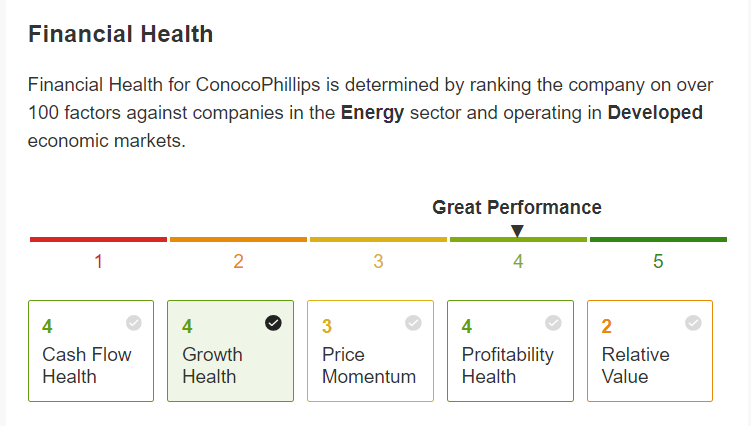

A dimostrazione della forza e della resilienza dei suoi affari, la compagnia con sede a Houston, Texas, vanta un punteggio di salute finanziaria di Investing Pro quasi perfetto, con 4 su 5. Il punteggio Pro Health è determinato classificando la società in base ad oltre 100 fattori rispetto ad altre compagnie del settore energetico.

Fonte: InvestingPro

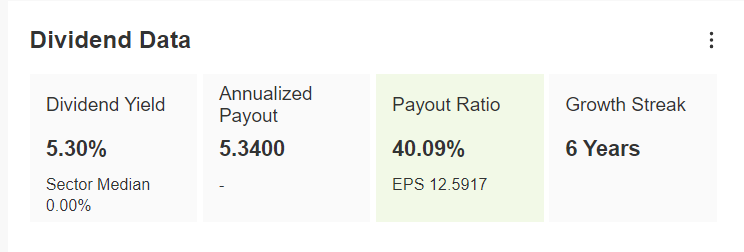

Oltre ai fondamentali incoraggianti, il colosso del petrolio e del gas continua a restituire capitale agli investitori tramite dividendi e riacquisti di azioni, a prescindere dalle condizioni economiche.

Non solo le azioni rendono ben il 5,30%, ma la compagnia alza il dividendo annuale da sei anni consecutivi.

Fonte: InvestingPro

Oltre ad alzare i dividendi, ConocoPhillips restituisce capitale agli azionisti tramite i riacquisti di azioni.

InvestingPro evidenzia anche numerosi altri venti di coda a favore di ConocoPhillips, come robuste previsioni sugli utili, sana redditività, bilancio immacolato e solida crescita dei flussi di cassa.

Fonte: InvestingPro

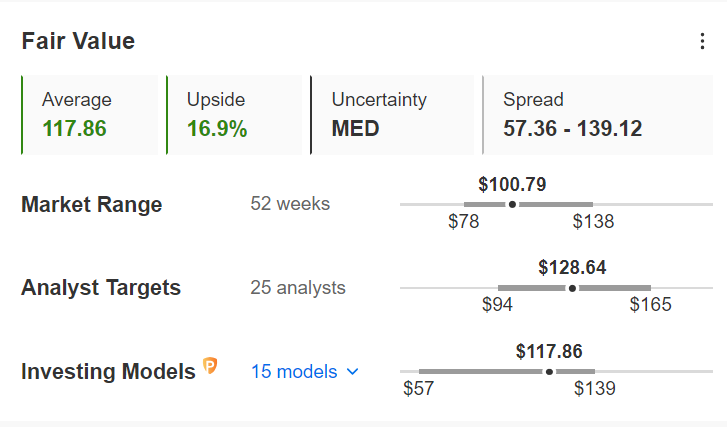

Come indica InvestingPro, il titolo COP potrebbe vedere un rialzo di circa il 17% dai livelli attuali, in base a numerosi livelli di valutazione, avvicinandosi al price target del ‘Fair Value’ di 117,86 dollari ad azione.

Fonte: InvestingPro

Wall Street resta ottimista sul titolo, con tutti e 26 gli analisti intervistati da Investing.com che lo reputano ‘buy’ o ‘hold’. Con un price target medio di circa 129 dollari, gli analisti vedono un rialzo del 27,6% all’orizzonte.

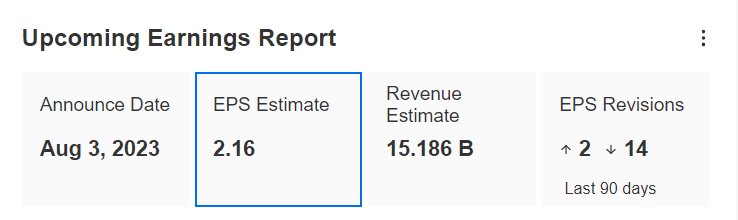

Malgrado il macro contesto difficile, Conoco ha pubblicato risultati finanziari del primo trimestre positivi il 4 maggio ed ha alzato le stime sulla produzione per l’intero anno.

Fonte: InvestingPro

La compagnia pubblicherà il report sul secondo trimestre giovedì 3 agosto. COP ha battuto le aspettative di Wall Street in 10 degli ultimi 11 trimestri, deludendo le stime sul fatturato una volta sola nel periodo.

Con InvestingPro, è possibile accedere comodamente ad informazioni complete su varie compagnie, in un unico posto, risparmiando tempo e fatica.

2. Kellogg

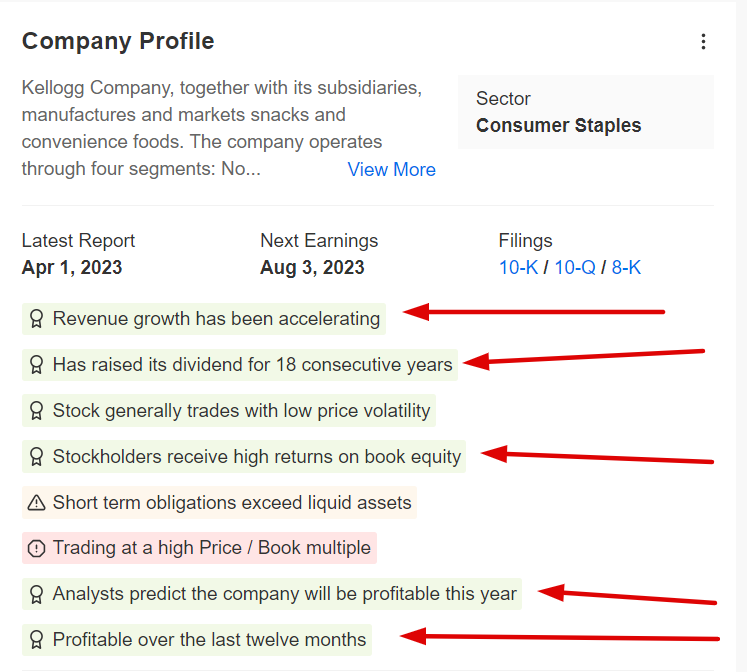

Malgrado il recente ribasso del titolo, InvestingPro ritiene che Kellogg (NYSE:K), una delle più grandi compagnie di produzione alimentare al mondo, fornirà ritorni significativi agli azionisti nei prossimi mesi.

In generale, le azioni delle compagnie di beni di consumo difensive, i cui prodotti sono essenziali per la vita quotidiana, tendono ad andare bene nei contesti macroeconomici difficili.

Kellogg, con operazioni in oltre 180 paesi, è nota per la produzione di un’ampia varietà di cereali e cibi pronti economici e convenienti, come prodotti da forno, waffle surgelati, patatine e crackers. Tra i suoi marchi più iconici troviamo Corn Flakes, Froot Loops, Rice Krispies, Frosted Flakes, Pop-Tarts, Eggo, Pringles e Cheez-Its.

La società di Battle Creek, Michigan, ha dimostrato nel tempo di poter affrontare un’economia in rallentamento e continuare a fornire payout dei dividendi più alti, grazie al suo business model redditizio che ha superato con successo molte tempeste in passato.

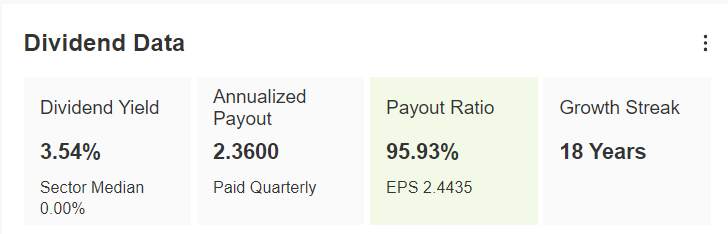

Kellogg alza il dividendo annuale da 18 anni di fila e le azioni attualmente rendono il 3,54%, più del doppio del rendimento implicito dell’indice S&P 500, pari all’1,50%.

Fonte: InvestingPro

Oltre ai crescenti dividendi, InvestingPro evidenzia numerosi venti di coda che dovrebbero alimentare i rialzi del titolo K nei prossimi mesi, tra cui l’accelerazione della crescita del fatturato, l’alta qualità dei dividendi e le prospettive robuste sulla redditività.

Fonte: InvestingPro

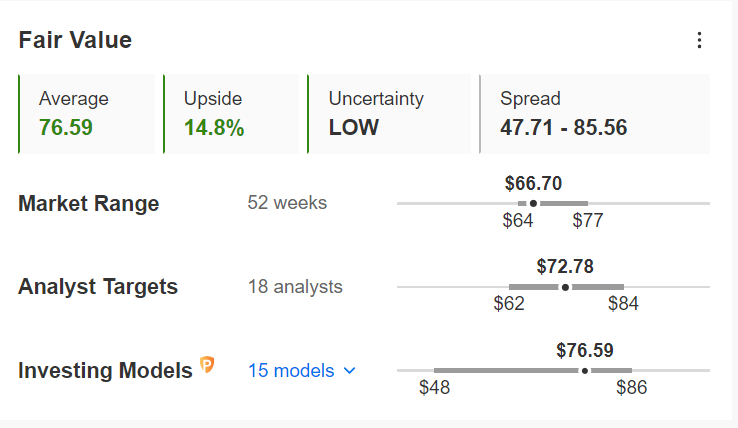

Non sorprende che le azioni di Kellogg siano sostanzialmente sottovalutate in base ai modelli quantitativi di InvestingPro. Con un price target del Fair Value di 76,59 dollari, il titolo K potrebbe vedere un rialzo del 14,8% rispetto al prezzo di chiusura di martedì.

Fonte: InvestingPro

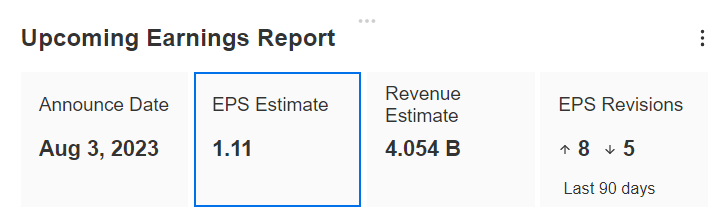

Il 4 maggio, Kellogg ha riportato profitti e vendite del primo trimestre che hanno battuto le attese, grazie alla resiliente domanda per i suoi cereali e snack, a dimostrazione di quanto stiano andando bene le cose nel contesto attuale.

Fonte: InvestingPro

Dovrebbe pubblicare i risultati del secondo trimestre giovedì 3 agosto. Kellogg batte le aspettative di Wall Street su profitti e vendite da nove trimestri di fila, a riprova della forza e della resilienza della sua attività.

Con i saldi estivi di InvestingPro, potete approfittare di sconti incredibili sui nostri piani di abbonamento per un tempo limitato:

Non perdete questa opportunità limitata nel tempo di accedere a strumenti all’avanguardia, analisi di mercato in tempo reale e le opinioni degli esperti. Iscrivetevi oggi stesso a InvestingPro e liberate il vostro potenziale di investimento. Affrettatevi, gli Sconti estivi non dureranno per sempre!

Nota: Al momento della scrittura, sono short su Dow, S&P 500 e Russell 2000 tramite il ProShares UltraPro Short Dow 30 ETF (SDOW), il ProShares Short S&P 500 ETF (SH) e il ProShares Short Russell 2000 ETF (RWM). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF in base alla valutazione del rischio attuale sia del contesto macroeconomico che dei dati finanziari delle compagnie. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.