- La stagione delle trimestrali del Q4 a Wall Street continua a chiudersi, con l’ultima serie di titoli di cybersecurity che pubblicheranno i risultati.

- Ci sono numerose compagnie pronte a battere le aspettative grazie alle loro innovazioni nel campo dell’intelligenza artificiale.

- Ecco tre titoli di software di sicurezza informatica, centrati sull’IA e ad alta crescita, che vale la pena comprare in vista dei risultati.

- Cercate altre idee di trading? Iscrivetevi a InvestingPro per meno di 9 dollari al mese, solo per un periodo di tempo limitato, e non perdete mai un altro mercato rialzista perché non sapete quali azioni comprare!

- Data risultati: martedì 5 marzo

- Performance sull’anno in corso: +25,8%

- Market Cap: 77,1 miliardi di dollari

- Data risultati: giovedì 7 marzo

- Performance sull’anno in corso: +10,1%

- Market Cap: 32,5 miliardi di dollari

- Data risultati: mercoledì 13 marzo

- Performance sull’anno in corso: +3,9%

- Market Cap: 8,5 miliardi di dollari

La stagione delle trimestrali del quarto trimestre a Wall Street si avvia alla chiusura, ma ci sono ancora numerose importanti compagnie che devono pubblicare i risultati nelle prossime settimane.

Sebbene gran parte dell’attenzione si sia concentrata sui “Magnifici 7”, il gruppo di titoli tech mega-cap, numerose compagnie di software di sicurezza devono pubblicare gli aggiornamenti sul Q4.

In questo articolo, vedremo tre titoli di software di sicurezza ad alta crescita che vale la pena possedere in vista dei loro report trimestrali, con le prospettive di crescita per l’intelligenza artificiale (IA) e il machine learning (ML) che restano forti.

Cercate altri titoli che battono il mercato?

Per meno di 9 dollari al mese, la nostra strategia Tech Titans, in esclusiva per gli utenti di InvestingPro, offre una selezione potenziata dall’IA di 15 titoli ad alta performance nel settore tech, aggiornata mensilmente per avere un vantaggio sul mercato.

Abbonatevi qui e non perdetevi mai più un bull market!

*Tech Titans è una delle strategie del nostro strumento di scelta titoli basato sull’IA, ProPicks, che presenta ogni mese oltre 70 potenziali vincitori.

1. CrowdStrike

CrowdStrike (NASDAQ:CRWD) dovrebbe riportare una crescita esplosiva di profitti e fatturato quando pubblicherà i risultati finanziari del quarto trimestre martedì 5 marzo, traendo vantaggio dai trend favorevoli della domanda di cybersecurity.

La compagnia è stata una dei principali beneficiari dell’impennata della spesa informatica da parte di aziende e governi in tutto il mondo nel tentativo di far fronte alle crescenti minacce per la sicurezza digitale.

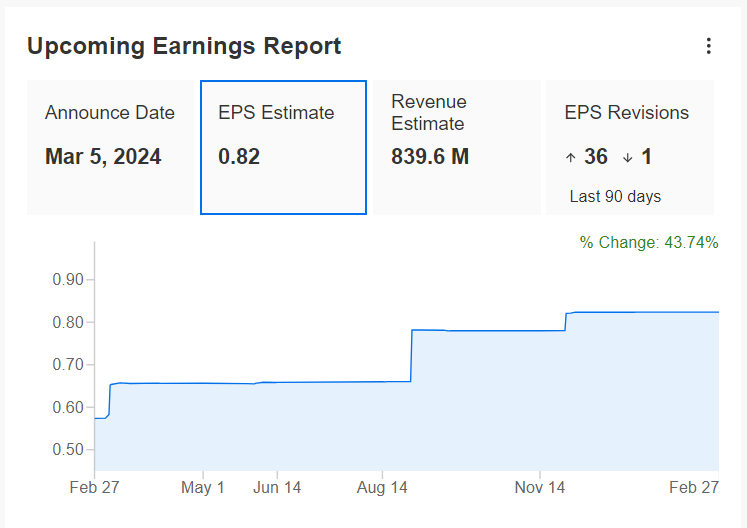

Come prevedibile, un sondaggio di InvestingPro sulle revisioni sugli utili degli analisti indica un crescente ottimismo in vista del dato: 36 analisti su 37 che coprono CrowdStrike hanno rivisto al rialzo le stime sui profitti negli ultimi 90 giorni, con Wall Street sempre più bullish sulla compagnia.

Fonte: InvestingPro

Le previsioni sono di EPS di 0,82 dollari, con un rimbalzo del 75% dagli 0,47 dollari ad azione di un anno fa. Il fatturato dovrebbe salire del 31,7% al record di 839,6 milioni di dollari, grazie alla crescente domanda per la sua innovativa piattaforma di sicurezza informatica basata su cloud “Falcon”, usata per individuare e prevenire violazioni della sicurezza.

Da notare che la compagnia di Austin, Texas, solitamente batte le stime trimestrali di Wall Street: lo fa ogni trimestre dal debutto in borsa, nel giugno 2019.

Fonte: Investing.com

Il titolo CRWD ha chiuso la seduta di martedì a 321,21 dollari, poco sotto il massimo storico di 338,45 dollari raggiunto il 15 febbraio. Con una market cap di 77 miliardi di dollari, CrowdStrike è uno dei principali nomi nell’industria della cybersecurity basata su cloud.

Wall Street resta ottimista su CRWD, in base ad un sondaggio di Investing.com, secondo cui 45 analisti danno un rating equivalente a “buy” sul titolo, rispetto a quattro “hold” e solo un “sell”.

2. MongoDB

MongoDB (NASDAQ:MDB), importante fornitore di database moderni, su cloud, è emerso come operatore chiave sul mercato in rapida evoluzione dei database, e dovrebbe continuare ad apprezzarsi aumentando gli utili, il che lo rende un buy in vista dell’aggiornamento del quarto trimestre.

Il dato sul Q4 della compagnia database-as-a-service (DBaaS) cloud è atteso per giovedì 7 marzo e dovrebbe ancora una volta battere le aspettative, grazie alla forte domanda per la sua offerta di database open-source.

Gli analisti sono diventati sempre più bullish su MongoDB nelle ultime settimane, secondo un sondaggio di InvestingPro: tutti i 19 analisti sentiti negli ultimi 3 mesi hanno rivisto al rialzo le loro previsioni sugli utili, per riflettere un rialzo di ben il 101% dalle loro stime iniziali.

Fonte: InvestingPro

Lo specialista di software per database dovrebbe guadagnare 0,48 dollari per azione nel quarto trimestre, rispetto ad un profitto di 0,57 dollari per azioni dell’anno prima.

Il fatturato dovrebbe balzare del 20,5% su base annua a 435,6 milioni di dollari, grazie alla forte domanda aziendale per la sua piattaforma “Atlas”.

MongoDB batte le aspettative di Wall Street ogni trimestre dal debutto in borsa a fine 2017, con le aziende che scelgono sempre più architetture native su cloud e abbracciano le iniziative trasformative.

Fonte: Investing.com

Il titolo MDB ha chiuso a 449,95 dollari, non lontano dal recente picco di 52 settimane di circa 510 dollari toccato il 12 febbraio. Alla valutazione attuale, MongoDB ha una market cap di 32,5 miliardi di dollari.

Da notare che Wall Street ha una visione a lungo termine bullish su MongoDB, con 33 analisti su 34 sentiti da Investing.com che lo considerano ‘Buy’ o ‘Hold’.

3. SentinelOne

SentinelOne (NYSE:S), un astro nascente nel mondo della cybersecurity, ha catturato l’attenzione per la sua piattaforma di protezione degli endpoint potenziata dall’intelligenza artificiale, progettata per capacità avanzate di prevenzione, individuazione e risposta in tempo reale alle minacce.

In questo contesto, la compagnia di Mountain View, California, dovrebbe pubblicare i risultati finanziari del quarto trimestre mercoledì, 13 marzo, e la fiducia sell-side è alle stelle, con le compagnie che spendono sempre di più per affrontare le crescenti minacce cibernetiche.

In un segnale di crescente ottimismo, le stime sugli EPS hanno visto 22 revisioni al rialzo negli ultimi 90 giorni, rispetto ad appena due al ribasso, con la compagnia che continua a farsi strada verso la redditività.

Fonte: InvestingPro

Le previsioni sono di una perdita di 0,04 dollari ad azione sul quarto trimestre, rispetto alla perdita di 0,13 dollari ad azione dello stesso periodo dell’anno scorso.

Intanto, il fatturato dovrebbe balzare del 34,3% a 169,4 milioni di dollari, grazie alla crescente spesa per la sicurezza informatica in questo complesso contesto geopolitico.

Con il panorama della cybersecurity in rapida evoluzione, SentinelOne è ben posizionata per capitalizzare sulla crescente domanda di soluzioni di sicurezza informatica di nuova generazione, che dovrebbe far schizzare la crescita del fatturato nel 2024 e oltre.

Fonte: Investing.com

Il titolo S, balzato a un nuovo massimo di 52 settimane di 30,76 dollari il 14 febbraio, ha chiuso la seduta di martedì a 28,51 dollari. Ai livelli attuali, vanta una market cap di 8,5 miliardi di dollari.

Ricordiamo che il titolo di SentinelOne resta tra i preferiti a Wall Street, con 33 analisti su 34 intervistati da Investing.com che lo ritengono ‘Buy’ o ‘Hold’.

***

Per essere sempre aggiornati sulle ultime tendenze del mercato e sulle sue conseguenze per le vostre decisioni di trading, consultate InvestingPro. Come per ogni investimento, è importante effettuare ricerche approfondite prima di prendere delle decisioni.

InvestingPro permette agli investitori di prendere decisioni informate offrendo analisi approfondite di titoli sottovalutati, con il potenziale di significativo rialzo sul mercato.

I lettori di questo articolo avranno uno sconto extra del 10% sui piani annuali e biennali, con i coupon PROTIPS2024 (annuale) e PROTIPS20242 (biennale).

Abbonatevi qui e non perdetevi mai più un bull market!

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono anche long sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.