Nella mia ultima pubblicazione di luglio avevo affrontato alcune dinamiche di macroeconomia inerenti la politica monetaria e fiscale della Fed che stavano in quel periodo influenzando i mercati e che secondo una prospettiva a più ampio raggio poteva continuare a dominare i mercati anche nei mesi successivi fino al prossimo anno.

Le metriche e le prospettive che avevo postato sono ancora valide e sembrano la vera proiezione e ferma decisione della Fed nel proseguire con il suo mandato fino in fondo da una parte per evitare magari una spiacevole situazione di iper inflazione come avvenne negli anni ’70 e dall’altra perché come anche per la Bce, le banche centrali hanno i loro compiti e le loro funzioni principali da mantenere come da loro statuti.

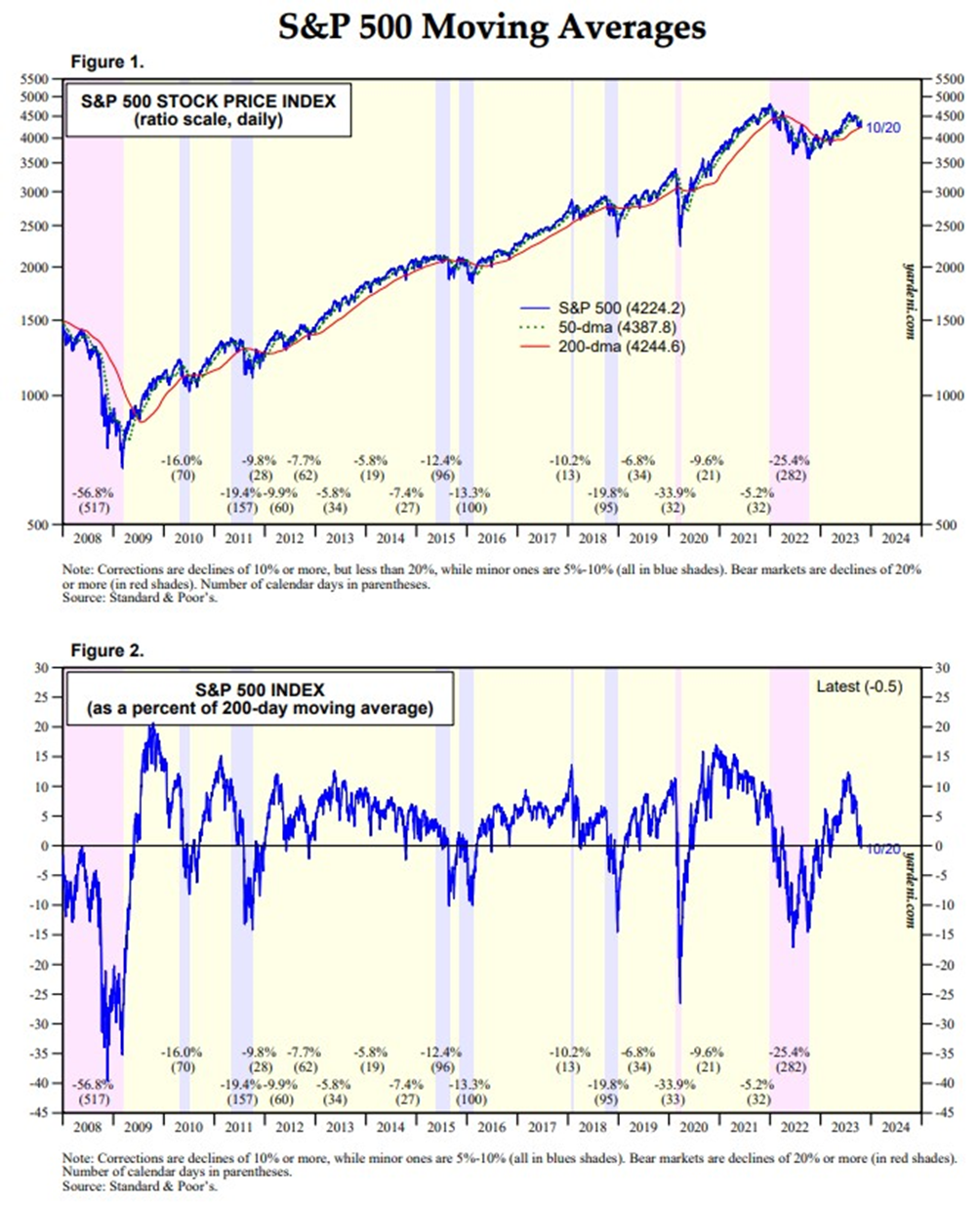

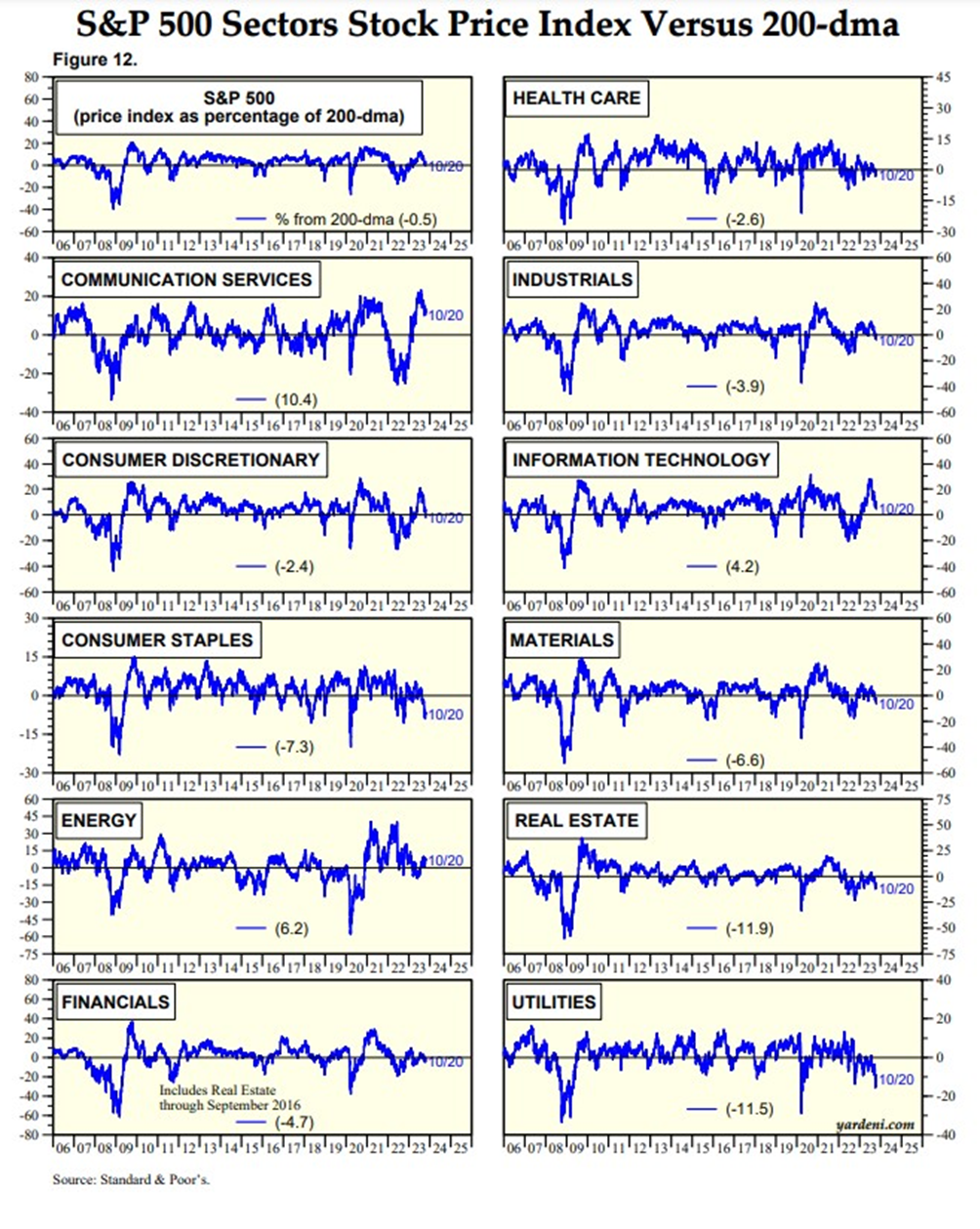

Guardando ad una panoramica di insieme possiamo osservare, come dai grafici seguenti, che gli indici americani principali e settoriali, sono in prossimità delle rispettive medie mobili a 200 periodi e 50 periodi che sono due parametri dei possibili movimenti nel lungo termine e nel breve termine e che certi hanno rimbalzato da questi livelli chiave e altri invece li hanno rotti al ribasso e si sono allontanati significativamente da quelle aree di prezzo dinamiche e altri che ancora non le hanno raggiunte del tutto.

E’ possibile però che ci sia ancora debolezza sugli azionari americani e parallelamente anche su quelli europei con possibili retest delle aree raggiunte dai rispettivi indici a fine settembre e i primi giorni di questo mese di ottobre o delle false rotture più al ribasso prima di un rimbalzo da questi livelli menzionati.

Vedremo l’evolversi prossimamente ma rimane per il momento una analisi limitata al breve termine per tanti fattori, dinamiche e variabili, ma guardando il grafico seguente si potrebbe dire che sul mercato azionario americano potremmo vedere delle valutazioni ancora inferiori per avere un rischio rendimento più favorevole.

Vedremo l’evolversi prossimamente ma rimane per il momento una analisi limitata al breve termine per tanti fattori, dinamiche e variabili, ma guardando il grafico seguente si potrebbe dire che sul mercato azionario americano potremmo vedere delle valutazioni ancora inferiori per avere un rischio rendimento più favorevole.

Ho voluto dare una visione di insieme a livello grafico che comprende gli ultimi 20 anni di contrattazione nel mercato azionario americano e al momento attuale la percentuale di società prezzate al di sopra della media mobile a 200 periodi equivale al 27,89%, un livello interessante ma sarebbe un livello ancora migliore se questa percentuale arrivasse al 25% o al 20% in modo tale da avere prezzi delle società quotate più a sconto possibile.

A livello mondiale in percentuale non ci discostiamo più di tanto dal valore americano sempre prendendo un orizzonte temporale di circa 20 anni ovvero siamo ad oggi al 24,44% e anche in questo caso a livello globale sarebbe ideale a livello di rischio rendimento e di valutazioni azionarie attendere e sperare in un calo ulteriore almeno intorno al 20%.

Per quanto specificato all’inizio dell’articolo e quanto anticipato nella mia precedente pubblicazione in merito agli aspetti macroeconomici, da monitorare quindi prossimamente una eventuale debolezza di euro e sterlina in primis per quanto riguarda le prospettive monetarie e fiscali ancora restrittive e stabili della Fed, tenendo monitorato le principali aree di liquidità per eventuali rimbalzi e per eventuali storni, in vista anche per questa settimana dell’uscita di dati macroeconomici importanti sia americani sia europei che muoveranno le coppie valutarie.

Per quanto riguarda i mercati delle materie prime l’oro, l’argento e il WTI dopo aver raggiunto al rialzo dei livelli tecnici di prezzo importanti che tra maggio e inizio giugno avevo riportato e segnalato più volte nei miei articoli, hanno avuto una importante fase di ribasso e quindi una forte presa di profitto fino ad arrivare ad aree di liquidità dalle quali poi i prezzi hanno ripreso a risalire.

Ora complice la situazione geopolitica delle ultime settimane queste materie prime, considerate anche beni rifugio come tutti sanno, hanno enfatizzato i rimbalzi tecnici portando i prezzi nuovamente su livelli molto importanti e a “premio” quindi bisogna fare attenzione eventualmente anche per questi assets di cercare di anticipare eventuali uscite e i prossimi movimenti al ribasso e al rialzo.

Vediamo a livello grafico sugli asset trattati la situazione attuale e i prossimi possibili movimenti

S&P 500 si sta avvicinando ad una zona di supporto importante per la tenuta dei prezzi e del trend di breve ma non è escluso un ribasso più marcato fino in area 4200 punti o poco al di sotto per successivo rimbalzo fino ad area 4280 punti circa. In caso dovessero tenere in chiusure giornaliere questi prezzi possibile allungo all’area 4320 punti circa. In caso contrario debolezza ulteriore sotto i 4200 punti in estensione ad aree 4180 e 4150 punti circa.

Situazione simile per il Nasdaq con approdo al ribasso in area 14500-400 circa in estensione se non dovessero tenere questi livelli fino a 14200 punti circa in estensione a 14000 punti.

Da questi livelli indicati, se confermati in chiusura giornaliera, prevedo un rimbalzo di breve fino ad area 14800 e successivo 15000 punti circa.

Eur/Usd sulla carta possibile retest di area 1.0600/0625 con estensione a 1.06500; da questi livelli mi attendo un consolidamento con possibile retest al ribasso di area 1.0600/1.05900 circa.

Importante per il breve termine la tenuta di area 1.05750 circa e 1.05500 per la fase attuale di lateralità e poter riprendere forza relativa per puntare a 1.0700; in caso contrario se non dovessero tenere questi due livelli importanti prevedo debolezza ulteriore fino ad area di maggiore liquidità ovvero 1.05300/250 circa in estensione a 1.0500 circa qualora i dati macroeconomici che usciranno siano deboli o negativi per l’euro.

La perdita di 1.05 comporterà ulteriore debolezza fino a retestare area 1.04500 circa minimo di inizio mese di ottobre.

Situazione simile sul pair sterlina/dollaro anche se con minore forza relativa rispetto all’euro, dal momento che la scorsa settimana alcuni dati macro importanti nel regno unito come le vendite al dettaglio sono risultati negativi al di sotto delle attese e questo ha influenzato e moderato il rimbalzo settimanale.

La coppia si trova nelle vicinanze di una area di liquidità importante ovvero 1.2200 che se dovesse arrivarci e rimanerci in chiusura giornaliera porterebbe il prezzo ad allungare all’area 1.22200/300 circa in estensione ad area 1.22500 circa qualora i dati macro siano favorevoli alla sterlina.

In caso contrario se non dovesse tenere area 1.22000 prevedo un calo ad area 1.21500/400 circa in estensione a 1.21250 circa.

Per il breve termine e la tenuta di questa fase laterale di consolidamento è importante per la sterlina mantenere area 1.2100 perché in caso contrario i prezzi testerebbero nuovamente area 1.20500 circa in estensione a 1.20250 circa.

La situazione sull’oro come anche sull’argento e il petrolio sta seguendo più le variabile esogene e i timori di guerra piuttosto che l’analisi tecnica, fondamentale e ciclica e come accennato diventa più difficile analizzare e studiare i prezzi e i movimenti futuri.

Le aree maggiori di liquidità che ho tracciato fanno da spartiacque per i rialzi e i ribassi in questa fase delicata a livello geopolitico.

I 2000 dollari cifra tonda e psicologica sembra ormai alla portata perché a pochi dollari di distanza e questo livello se non viene mantenuto probabilmente potrebbe riportare il prezzo a 1980 dollari circa o 1985 dollari circa prima di riprendere a risalire e retestare i 2000 dollari e se mantenuti a prendere forza relativa fino ad arrivare alle aree di maggiore liquidità intermedie ovvero 2025 prima e successivo 2050 dollari circa.

La perdita invece di area 1980 dollari porrebbe le basi per prese di profitto fino alle aree 1960 dollari circa prima e successiva area 1950 dollari circa.

Stesso discorso vale per l’argento, dove ho segnato le zone di liquidità più importanti per le fasi di ribasso e rialzo in questa situazione attuale.

La tenuta dei 24.00 pone le basi per allungo ad area 24.50 e 24.75 circa, in caso contrario l’area dei 23.00 e 22.75 e 22.50 sono da considerare come zone di prese di profitto per andare poi a retestare i 25.00 e 25.50 circa.

Infine affrontiamo per le stesse dinamiche il WTI che deve superare i 90 dollari per cercare di allungare ad area 92 dollari in estensione a 93 dollari circa e ipoteticamente ad arrivare fino a 95 dollari circa raggiunti a fine settembre se i fattori geopolitici lo consentiranno.

In caso contrario se non dovesse tenere il supporto in area 87.50/87 dollari circa possibile arrivo del prezzo ad area 86 e 85 dollari circa.