Inflazione UK YoY di settembre in uscita oggi alle 8:00 (stima 6,5% contro 6,7% di agosto) e inflazione dell’Europa YoY di settembre alle 11:00 (stima 4,3% contro 5,2% di agosto).

Ieri l’indice ZEW di ottobre è risultato decisamente migliore delle attese (-1.1 punti contro -9,3 punti di settembre e -11,4 punti di agosto). Vendite al dettaglio USA di settembre più forti del previsto e pari al +0,7% (+0,3% atteso) e leggermente inferiori al dato di agosto e pari al +0,8%. Anche la produzione industriale USA MoM di settembre è stata più forte delle attese (+0,3% contro +0,1% atteso e zero di agosto). Pur forti, non crediamo tuttavia che Powell possa alzare nuovamente i tassi: siamo infatti convinti che in questo momento i rischi siano superiori ai benefici che un ulteriore rialzo potrebbe portare.

La scorsa settimana ha segnato l’anniversario di un anno del minimo S&P 500. Dal 12 ottobre 2022, i titoli azionari a grande capitalizzazione sono aumentati di circa il 22% negli USA, sostenuti dai progressi sull'inflazione, dalla crescita economica resiliente e dall'entusiasmo per l'intelligenza artificiale. Tuttavia, i guadagni dell’indice S&P 500 dello scorso anno non raccontano tutta la storia, ed è improbabile che questa performance possa essere replicata nei portafogli ben diversificati della maggior parte degli investitori.

Essendo un indice ponderato in base alla capitalizzazione di mercato, l’S&P 500 è fortemente influenzato dalle 10 società più grandi, che hanno goduto di rendimenti eccezionali. I cosiddetti “magnifici sette” (Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL), Meta, Microsoft (NASDAQ:MSFT), NVIDIA e Tesla (NASDAQ:TSLA)) sono cresciuti del 77% negli ultimi 12 mesi. Ma l'indice S&P 500 Equal Weight, che assegna lo stesso peso a tutti i titoli inclusi, è cresciuto di un più modesto 11% nello stesso periodo. Si tratta di una dinamica molto insolita che scaturisce da un importante minimo del mercato ribassista.

Dal 1980, ogni singola fine di un mercato ribassista e l’inizio di un nuovo rialzo è stata accompagnata da un ampio rally delle azioni, con il titolo “medio”, come indicato dall’Equal Weight Index, che ha sovraperformato l’S&P 500. Le azioni, che sono più sensibili al ciclo economico, in passato hanno ampiamente sovraperformato le loro controparti a grande capitalizzazione. Ma non questa volta.

Riteniamo che la crescente divergenza nella performance crei alcune opportunità importanti per gli investitori a lungo termine. Le valutazioni per i segmenti in ritardo del mercato azionario, che includono small cap, proxy obbligazionari come azioni con dividendi di alta qualità, settori difensivi e investimenti in società value, sono favorevoli. Man mano che l'elastico del mercato continua ad allungarsi, ad un certo punto dovrà probabilmente tornare indietro, offrendo ai ritardatari l'opportunità di recuperare terreno.

Il bias del mercato è la tendenza degli investitori a sopravvalutare l’importanza delle esperienze recenti quando cercano indicazioni su come si svilupperà il futuro. Nel contesto odierno, la ristretta leadership di mercato che abbiamo evidenziato in precedenza potrebbe indurre alcuni a mettere in discussione il valore della diversificazione. Ma non molti ricordano che per esempio GE e AT&T erano due dei cinque titoli più grandi dell’S&P 500 nel 1990, il che testimonia la continua evoluzione nel panorama economico e di mercato.

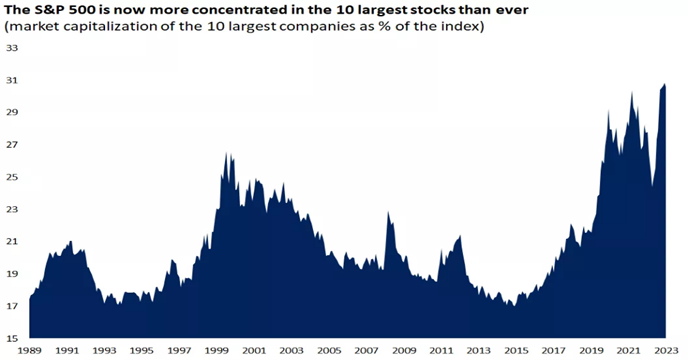

Attualmente l’S&P 500 è più concentrato che mai sugli ultimi 33 anni, con i 10 titoli più grandi che rappresentano oltre il 30% dell’indice. In prospettiva, la capitalizzazione di mercato di Apple è più di una volta e mezza quella dell'intero settore energetico, ed è leggermente superiore all'intero universo delle società a piccola capitalizzazione. Sebbene nessuno possa prevedere esattamente quando determinati titoli e settori cominceranno a sottoperformare l’indice, la costruzione di portafogli ben diversificati può sicuramente aiutare a distribuire il rischio. Il grafico seguente mostra la concentrazione dell’S&P 500 con i 10 maggiori titoli per capitalizzazione che rappresentano oltre il 30% dell’intero indice.

Fonte: Morningstar Direct, Edward Jones.

Senza diminuire la gravità della tragedia umana e nonostante il vortice di titoli negativi, i mercati finanziari sono tuttavia riusciti a rimanere relativamente resilienti. Sebbene la geopolitica aggiunga un ulteriore livello di incertezza, innescando potenzialmente un aumento della volatilità, crediamo che ci possano essere alcuni motivi per rimanere ottimisti in vista della conclusione del 2023.

I profitti aziendali si stanno riprendendo dopo il calo dello scorso anno (le banche hanno dato il via alla stagione degli utili registrando ottimi risultati), l’inflazione è ora ampiamente al di sotto del tasso di riferimento della banca centrale e probabilmente continuerà a moderarsi e i tassi hanno raggiunto o stanno raggiungendo il picco. Tutti suggeriscono che il pullback del terzo trimestre non si trasformerà in un altro mercato ribassista.

Cosa saggia sarebbe quindi raddoppiare la diversificazione e cercare opportunità in investimenti di alta qualità che al momento hanno sottoperformato il mercato.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Azioni: diversificare verso investimenti di qualità

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.