- Boeing si avvia a registrare flussi di cassa positivi per la prima volta dal 2018

- Il costruttore di aerei sta riuscendo a piazzare centinaia di aerei già costruiti

- Ma, l’accesissima rivalità politica tra Stati Uniti e Cina rappresenta un rischio importante per il titolo BA

Boeing (NYSE:BA) potrebbe avere delle notizie positive rare per i suoi investitori al momento della pubblicazione dei suoi ultimi risultati trimestrali di mercoledì. Il gigante aerospaziale e della difesa è sulla buona strada per registrare flussi di cassa positivi su base annua per la prima volta dal 2018, dopo aver attraversato diverse crisi.

Se succederà, significherà che l’azienda sta riuscendo a liberarsi di centinaia di aerei già costruiti, un passo fondamentale per risanare il suo bilancio carico di debiti e migliorare la liquidità.

Il parametro più importante per Boeing resta la liquidità, dopo che l’azienda ha accumulato circa 60 miliardi di dollari di debiti per far fronte al fermo globale dei suoi aerei di punta 737 MAX dopo due gravi incidenti aerei.

A peggiorare il quadro, a distanza di un anno, le compagnie aeree hanno smesso di acquistare i 787 Dreamliner di Boeing dopo aver scoperto una serie di difetti di fabbricazione che hanno attirato un maggiore controllo da parte dei suoi stessi ingegneri e delle autorità di regolamentazione della Federal Aviation Administration.

Ma i cambiamenti di direzione nella situazione dei flussi di cassa della società non farà molto per migliorare l’attrattiva del titolo BA, che dall’inizio del 2019 ha registrato un trend ribassista. Quest’anno il titolo ha subito un calo di quasi il 28%.

Rivalità USA – Cina

Oltre alle sfide sopra citate, la Boeing, con sede in Virginia, è stata coinvolta nella rivalità politica tra Stati Uniti e Cina, che a mio avviso continuerà a pesare sulle sue azioni.

L’ultimo segnale che ci dice che BA è forse la più grande vittima di questo nuovo scenario geopolitico è giunto nell’ultimo trimestre, quando le compagnie aeree cinesi sono passate completamente ad Airbus per i loro nuovi ordini.

Boeing ha perso un affare di 40 aerei a settembre, dopo un colpo ancora più grande a luglio, quando la Cina ha ordinato quasi 300 aerei Airbus per un valore di circa 37 miliardi di dollari a prezzi di listino.

La Cina rimane anche l’unica giurisdizione globale che non ha ancora permesso al 737 Max di Boeing di ricominciare a volare. Il Paese asiatico ha rappresentato 14 miliardi di dollari, ovvero il 14% delle vendite totali di Boeing nel 2018, e circa il 30% dei nuovi ordini tra il 2014 e il 2017.

La Boeing, nel commentare questa situazione complicata, ha dichiarato in un comunicato di luglio:

“In qualità di uno dei principali esportatori statunitensi con un rapporto di 50 anni con l’industria aeronautica cinese, è deludente che le differenze geopolitiche continuino a limitare le esportazioni di aerei statunitensi.

Continuiamo a sollecitare un dialogo produttivo tra i governi, visti i reciproci vantaggi economici di un’industria aeronautica florida”.

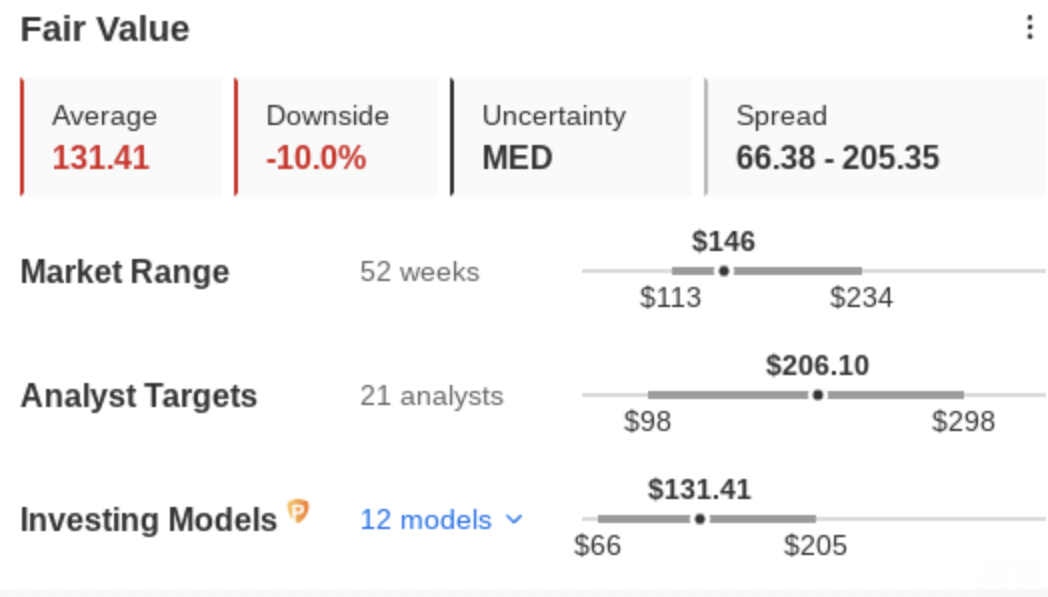

In questo contesto, il titolo BA sta dietro al concorrente Airbus Group (EPA:AIR). Secondo i modelli di InvestingPro, questa sottoperformance potrebbe continuare anche se la società dovesse registrare un miglioramento delle sue posizioni di cassa. Questi modelli prevedono un fair value di BA di circa 131 dollari per azione, con un ulteriore ribasso del 10%.

Fonte: InvestingPro

Inoltre, Boeing sta facendo fatica a generare profitti dalle sue attività di difesa a causa dell’aumento dei costi e delle difficoltà nella catena di approvvigionamento. Queste pressioni, combinate con l’alto livello di inflazione, hanno contribuito alle perdite sui contratti militari a prezzo fisso che l’azienda ha vinto lo scorso decennio. Gli utili dalle operazioni della divisione difesa e spazio di Boeing sono crollati del 93% nel secondo trimestre.

Morale della favola

Queste sfide rendono BA una scommessa ad alto rischio che potrebbe premiare gli investitori pazienti nel lungo periodo. La posizione di Boeing al centro del trasporto aereo globale suggerisce che l’azienda supererà gradualmente le sue difficoltà finanziarie mentre lavora per ridurre il suo portafoglio ordini e ripristinare la fiducia nei suoi aerei.

Detto ciò, la rivalità tra Stati Uniti e Cina rappresenta un problema importante e potrebbe tenere il produttore di aerei fuori dal suo secondo mercato più grande per molto tempo.

Nota: Al momento della scrittura, l’autore non possiede alcun titolo menzionato nel presente articolo. Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.