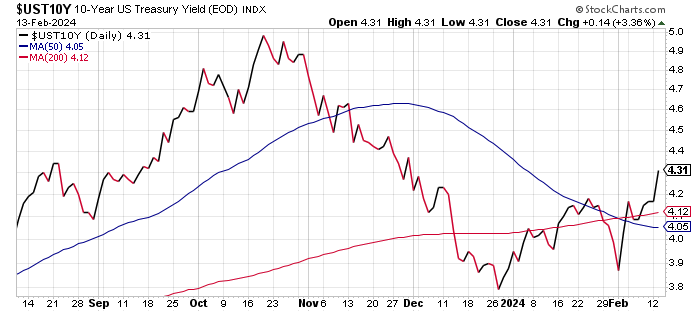

Il rendimento dei Treasury decennali ha subito un’impennata ieri dopo la pubblicazione dei dati sull’inflazione al consumo di gennaio, più forti del previsto.

La notizia ha anche convinto il mercato che la Federal Reserve avrebbe spinto il primo taglio dei tassi di interesse di questo ciclo più avanti nel corso dell’anno.

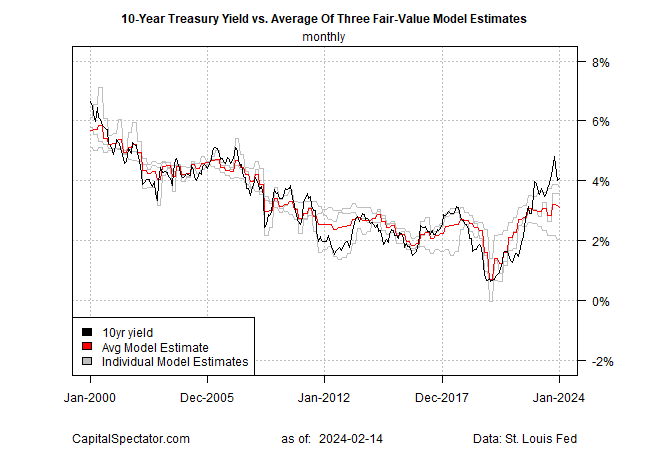

Ma una nuova serie di modelli di “fair value” continua a suggerire che il rendimento a 10 anni è elevato rispetto alle condizioni macro.

Il mercato obbligazionario, tuttavia, non è d’accordo, e questo è vero da mesi.

Il forte aumento del rendimento a 10 anni di martedì al 4,31% (13 febbraio) - il livello più alto in quasi tre mesi - riflette un disaccordo che ieri si è intensificato.

Bisogna ricordare che nel breve termine il mercato può superare (e sottovalutare) i fondamentali, per cui è possibile, forse probabile, che la stima del fair value più basso per il tasso a 10 anni non si realizzi a breve.

I modelli del tipo utilizzato di seguito non sono concepiti per il market timing o per la speculazione a breve termine, ma sono utili per decidere dove si colloca il bias per le prospettive dei tassi.

Su questa base, diversi modelli macro suggeriscono che il rendimento a 10 anni deve ancora affrontare venti di rialzo.

Gli ultimi dati mostrano che il tasso a 10 anni basato sul mercato, pari al 4,31%, è di oltre un punto percentuale al di sopra della stima di fair value del 3,12% per gennaio, basata sulla media di tre modelli (definiti qui).

Si noti inoltre che questa stima del fair value nella fascia bassa del 3% è rimasta relativamente stabile negli ultimi mesi. In altre parole, il quadro generale delle condizioni macro non è cambiato molto.

Intanto, il mercato continua a prezzare il tasso a 10 anni con un sovrapprezzo rispetto a quanto suggerito da una versione di fair modeling.

Non è una situazione insolita, come ci ricorda il grafico qui sopra, il mercato ha sempre fornito premi e sconti rispetto alla stima media del modello.

L’attuale serie di premi è più lunga e drammatica del solito, ma a meno che non ci sia stato un radicale cambiamento di regime nel modo in cui il mercato interagisce con le condizioni macroeconomiche, è probabile che l’insolita diffusione finisca per ridursi.

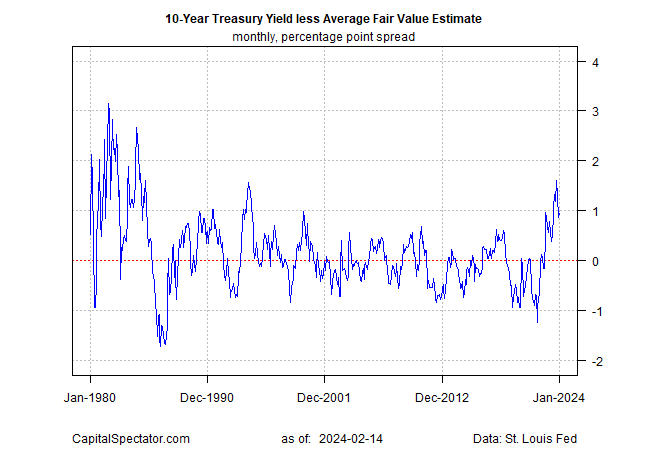

Per una visione più chiara dell’evoluzione di questo sconto/premio, il grafico successivo traccia lo spread tra il rendimento effettivo a 10 anni e la stima media del modello.

Da notare che il premio estremo degli ultimi tempi si è ritirato a gennaio. La domanda è se le notizie sull’inflazione di ieri e l’impennata dei rendimenti cambieranno il calcolo e la tendenza nei prossimi mesi.

Ci sono diverse ragioni per pensare che il rendimento a 10 anni rimarrà vincolato alla stima del fair value. Per cominciare, la disinflazione continua, anche se non era evidente nel rapporto sull’inflazione di ieri.

Una lettura più ampia degli indici d’inflazione, comprese diverse misure alternative, suggerisce che il calo delle pressioni inflazionistiche sta rallentando, ma persisterà, anche se a fasi alterne.

In breve, una corsa alla reflazione non sembra probabile, almeno non in questo momento. L’inflazione persistente, tuttavia, ha riorientato le aspettative del mercato sulla velocità con cui l’inflazione rallenterà rispetto ai livelli attuali e sulla tempistica con cui la Fed inizierà a tagliare i tassi di interesse.

Su entrambi i fronti il mercato ha ricalibrato le aspettative, e a ragione. Tuttavia, è ancora prematuro affermare che la tendenza alla disinflazione è morta e che il rendimento a 10 anni è destinato a una continua inversione di tendenza.

Cosa potrebbe cambiare questa prospettiva? Per cominciare, un aumento della stima media del fair value e delle aspettative dei consumatori sull’inflazione. Per il momento, nessuna delle due inversioni di tendenza si sta manifestando nei numeri.

Lunedì, ad esempio, la Fed di New York ha comunicato che le aspettative mediane di inflazione dei consumatori sono rimaste stabili e relativamente modeste a gennaio.

Certo, i dati CPI di ieri potrebbero segnare un punto di svolta della reflazione. È già successo in passato, in particolare a metà degli anni Settanta. Un’ampia analisi degli indicatori suggerisce che oggi non si sta ripetendo.

Ma se questa opinione è sbagliata, vedremo le prove accumularsi attraverso i dati sul reddito nei giorni e nelle settimane a venire. La mia stima del rischio calcolato, tuttavia, suggerisce che le probabilità che sia iniziata una nuova fase di reflazione sono ancora basse.