L’invasione dell’Ucraina da parte di Vladimir Putin è stata come una scintilla nella polveriera del mercato petrolifero globale. I prezzi del petrolio sono arrivati a nuovi massimi record. E, senza una risoluzione relativamente veloce, potremmo vedere guadagni persino più esplosivi:

Sebbene la situazione geopolitica sia complessa, e i prezzi per ora siano un po’ scesi, l’impatto della guerra e di altri sconvolgimenti globali sui mercati petroliferi si nota nelle dinamiche base di offerta e domanda. Già prima del conflitto ucraino, il mondo era a corto di petrolio, come indicavano i prezzi oltre i 90 dollari al barile all’inizio del 2022.

Ora il mercato rischia di perdere milioni di barili di scorte nel peggior momento possibile.

Di seguito spiegherò perché una prolungata interruzione delle esportazioni russe potrebbe far sembrare economici gli prezzi di WTI e Brent, che continuano ad oscillare intorno ai 100 dollari. A meno che non arrivi una rapida soluzione, potremmo assistere ad un prezzo di 200 dollari al barile, se non più.

Interruzione delle forniture senza precedenti

La Russia è il terzo maggiore produttore petrolifero mondiale, con una produzione di 11,3 milioni di barili al giorno (bbl/d). Il paese ne consuma circa 3,5 milioni internamente ed esporta oltre 7 milioni di bbl/d di greggio e prodotti raffinati (col termine “petrolio” nell’articolo mi riferisco sia al greggio che ai prodotti raffinati). Ciò rende la Russia il maggiore esportatore singolo di petrolio al mondo.

Prima dell’invasione dell’Ucraina, 4,8 milioni di bbl/d di esportazioni petrolifere russe erano dirette verso nazioni che ora appoggiano le sanzioni contro Mosca. Si tratta soprattutto di paesi europei occidentali membri dell’UE, oltre a Stati Uniti e qualche altro. Altri 2,3 milioni di bbl/d sono destinati a paesi che non appoggiano le sanzioni, principalmente la Cina e numerose nazioni dell’Europa dell’Est (qui la lista di chi compra le esportazioni petrolifere russe).

Sebbene possiamo probabilmente contare sul fatto che la Cina e l’Europa dell’Est continueranno a comprare petrolio russo, restano ben 4,8 milioni di bbl/d a rischio per l’aumento delle tensioni tra Russia ed Occidente.

Nel fuoco incrociato delle sanzioni

Il commercio del petrolio fisico è un’attività complessa, con vari livelli di transazioni e controparti. Quindi, anche dove il greggio russo si può ancora commerciare legalmente, il pacchetto di sanzioni in molti casi ha complicato così tanto le dinamiche dello scambio da uccidere il mercato.

La situazione è peggiorata ulteriormente la scorsa settimana, quando il governo Biden ha preso direttamente di mira l’energia russa annunciando il divieto delle importazioni petrolifere russe negli USA. Il Regno Unito l’ha seguito a ruota.

La Russia ha subito risposto con la prospettiva di vietare le esportazioni di materie prime russe in replica alle sanzioni Occidentali.

E quindi già una considerevole fetta dei 4,8 milioni di bbl/d di esportazioni petrolifere russe verso le economie occidentali viene colpita dall’impatto indiretto delle sanzioni e delle pressioni popolari. Ora, l’escalation delle tensioni minaccia di compromettere direttamente tutti i 4,8 milioni di bbl/d dei volumi di esportazione.

Sarebbe uno sconvolgimento enorme in tempi normali. Ed è un problema persino più grosso per il mercato petrolifero odierno, che già si trova davanti ad un grande deficit delle forniture, prima ancora della minaccia di perdere milioni di barili russi.

Scorte petrolifere globali agli sgoccioli

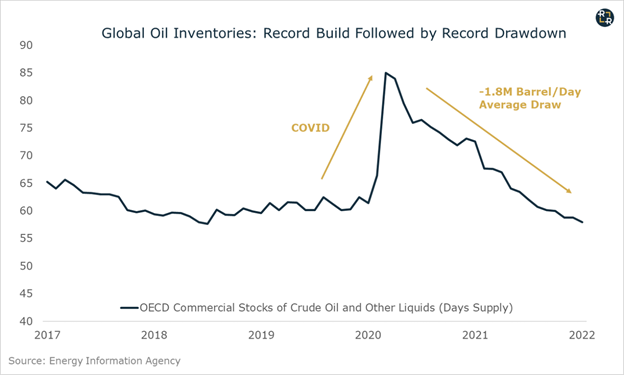

Durante l’ondata iniziale del COVID-19, le chiusure economiche in tutto il mondo avevano brevemente eliminato 20 milioni di bbl/d di domanda. E si era creato uno storico aumento delle scorte di greggio. Tuttavia, il mercato è velocemente passato da surplus a deficit. Entro il Q3 2020, il mercato è entrato in deficit strutturale, con le scorte globali ridottesi ad un tasso medio di 1,8 milioni di barili al giorno (bbl/d) fino al Q4 2021:

Mancano 200 milioni di barili di petrolio

L’Agenzia Internazionale per l’Energia (AIE) di recente ha ammesso di aver enormemente sottostimato la domanda petrolifera globale negli ultimi anni. Dopo aver rivisto al rialzo il dato sulla domanda, ha riportato che le scorte petrolifere globali sono circa 200 milioni di barili in meno del previsto.

Ciò significa che il mercato petrolifero globale odierno potrebbe essere molto più teso rispetto ai dati riportati da agenzie come l’AIE.

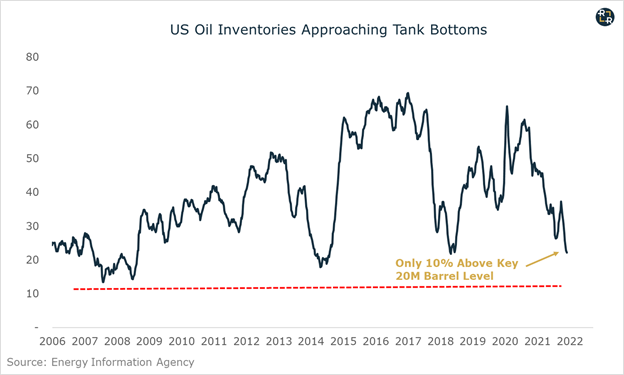

Per dei dati più accurati sulle scorte, possiamo considerare quelli sulle scorte settimanali a Cushing, Oklahoma.

Gli ultimi dati mostrano che le scorte di Cushing sono scese ad appena 22,2 milioni di barili. Si tratta di appena il 10% al di sopra del livello operativo minimo di ~20 milioni di barili e sta scendendo di settimana in settimana:

Morale della favola: il mercato petrolifero oggi ha un margine di errore molto molto basso.

Domani analizzerò i trend di scorte e domanda che ci hanno portati a questo punto, offrendo una previsione di cosa potremmo aspettarci dai mercati petroliferi da qui in avanti.

Nota dell’editore: Contenuto pubblicato originariamente su Ross Report.