Nel 2020 mentre milioni di persone erano "costrette" a stare in casa, a causa della pandemia, aspiranti influencer hanno iniziato a riempire i social con consigli sul mondo degli investimenti, vendendo il "sogno".

Ricordate?

Dal momento che migliaia di persone si avvicinavano a questo mondo, e favoriti dalle politiche espansive delle banche centrali, distribuivano consigli. E ciò ad oggi non dovrebbe sorprendere, data la veloce (facile) ripresa "verticale" del mercato dai minimi del 2020. Ma molti hanno aumentato il "rischio" esponendonsi, fino a qualche mese fa, su asset da evitare sperando in una recupero "record" dopo i forti ribassi a cui abbiamo assistito.

Difficilmente possiamo "biasimarli", dato che il crollo dovuto dal Covid è stato l'inizio degli investimenti di molti e anche l'unico momento di "panico" che abbiano mai "conosciuto", senza aver sperimentato cosa sia realmente un mercato ribassista.

La predisposizione di essere "rialzisti" ha distorto la visione dell'investitore e le performance del passato non sono una "garanzia" sui futuri risultati di un dato asset.

Più il mercato saliva, più si tendeva a dare per "certo" che questo l'avrebbe fatto anche nel 2022 e negli anni a seguire. Ricordo che nelle ultime analisi di dicembre 2021 il solo accennare, e mostrare i dati di possibili ribassi, conseguiva una marea di dissensi.

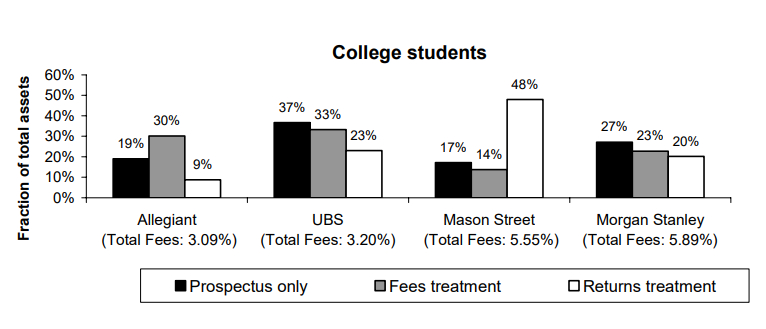

Uno degli errori che gli investitori fanno ripetutamente è nel processo "decisionale". Proprio su questo, è interessante portare alla luce uno di studio di Harvard "Why Does the Law of One Price Fail? An Experiment on Index Mutual Funds" sul processo di selezione, da parte degli studenti, di fondi comuni di investimento indicizzati a commissioni elevate che hanno destinato una percentuale più alta del loro capitale al fondo con il rendimento storico più alto (profitto maggiore). Questo perchè il ragionamento fatto si è basato sulle performance "passate" proiettate e date "per certe" nel futuro.

Ad esempio se l'investimento "X" ha restituito a tizio "XX" ogni anno, dovrebbe farlo anche nei prossimi anni se ad investire sono io.

Non è proprio così. Ciò che si sottovaluta in questa visione è la differenza tra il "periodo" passato delle performance e quello in cui si "inizia".

Se prendiamo in esame il fondo "Vanguard S&P 500 Index" e un soggetto che avrebbe iniziato ad investire dal 1990 fino agli anni 2000, avrebbe generato un rendimento di oltre il 600% e portando avanti il "ragonamento" ci si aspetterebbe una performance simile nei 10 anni successivi ma ha riportato solo una performance del 20%.

Stesso discorso, ma con performance opposte, si potrebbe fare con Ishares CORE S&P 500 ETF che dal 2001 al 2009 ha riportato una performance negativa al 2,38% mentre nei successivi anni ha avuto una performance positiva del 110%.

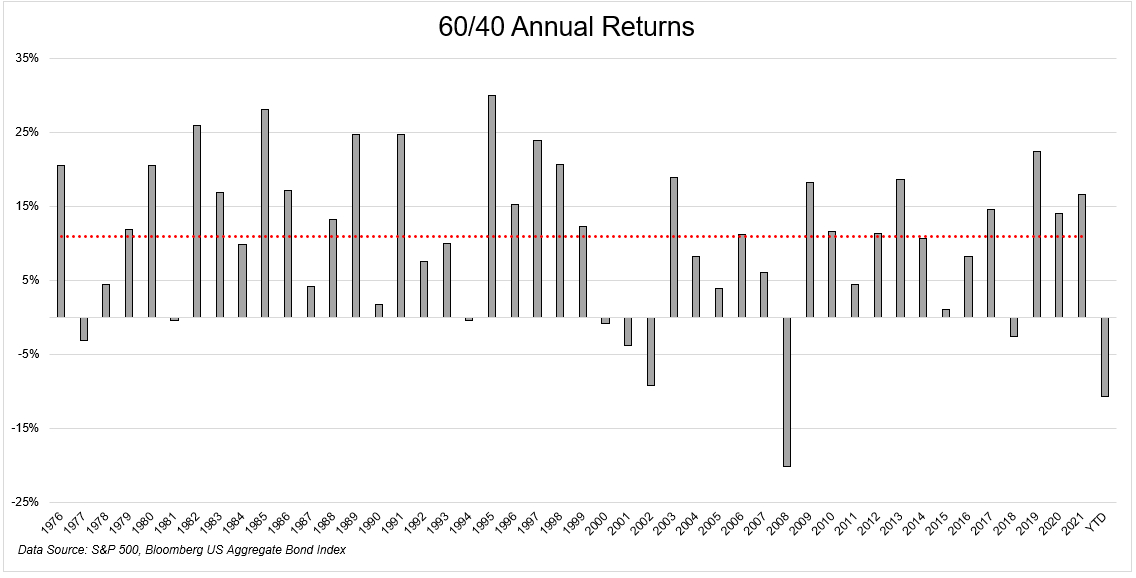

Certamente finora non è stato un buon anno nemmeno per i portafogli 60/40, le obbligazioni non hanno "coperto" i movimenti al ribasso dell'azionario.

L'indice MSCI World è in calo dell'11% da inizio anno mentre il Bloomberg Global Bond Aggregate del 9,5%. Questo è sicuramente dovuto all'inflazione persistente che nel lungo periodo tende a creare una correlazione "positiva" tra equity e bonds. Ma con il rendimento a 10 anni al 3% dovremmo aspettarci che quella parte del nostro portafoglio andrà meglio nei prossimi anni.

Dall'ultimo trimestre del 2021 e proseguendo nel 2022, l'entusiasmo degli investitori è terminato come "previsto". Quando i tassi di interesse sono "aumentati", c'è stato lo scoppio della guerra e le sanzioni, la liquidità è iniziata a diminuire e la Fed è diventata più aggressiva con l'aumento dei tassi di ulteriori 50 pb (il più grande aumento in 22 anni) e la riduzione del bilancio dal 1 giugno con uno sguardo ai lockdown cinesi per i problemi ci approvvigionamento.

I titoli hanno avuto forti perdite e molte aziende sono letteralmente "crollate" più dell'S&P 500 nel 2022. Parlo di Nvidia, Meta (ex facebook), Salesforce, Paypal (NASDAQ:PYPL), Qualcomm e Tesla (NASDAQ:TSLA), Zoom, Pinterest (NYSE:PINS), Netflix (NASDAQ:NFLX) e non solo.

Alcuni dei nomi che sono stati i "beniamini" nel periodo della pandemia.

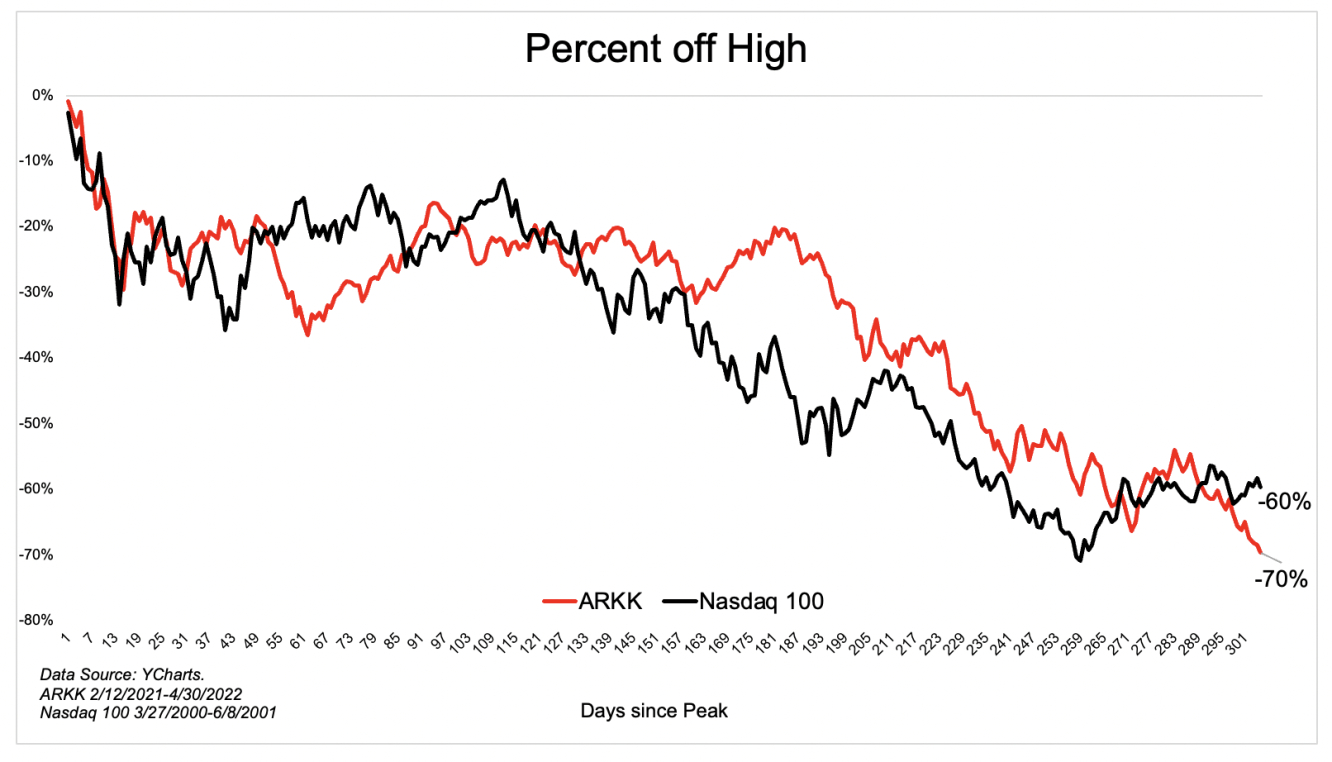

Questo lo si può vedere anche dall'ETF Ark Innovation (ARKK) che ha raggiunto il suo massimo più di 300 giorni fa. Da allora ha perso più del 70%, una percentuale peggiore del Nasdaq durante la bolla delle dotcom.

A differenza di allora nel fondo sono entrati quasi 1 miliardo di dollari dall'inizio del 2022, investitori che stanno pensando di acquistare in "saldo" (buy the dip)?

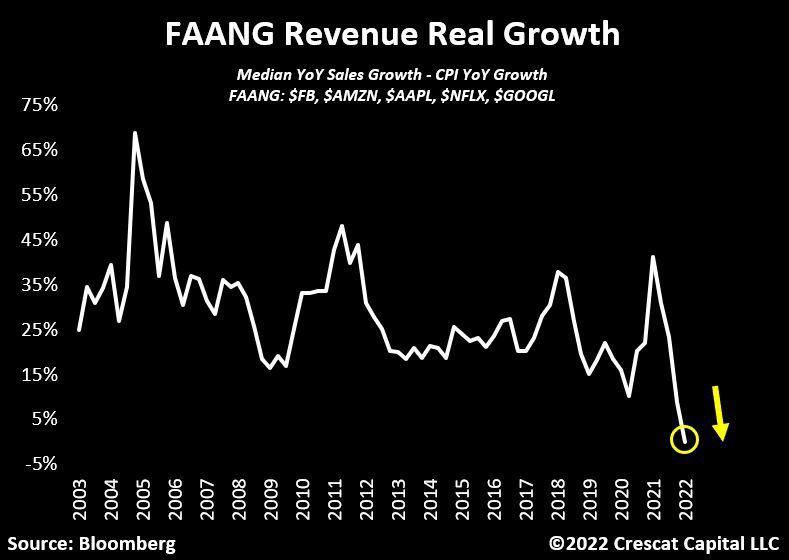

Questo nonostante le azioni FAANG abbiano registrato una crescita dei ricavi reali vicino allo 0% per la prima volta in 20 anni.

Molti stanno subendo un mercato ribassista. Infatti l'acquisto di azioni è "facile" in una fase rialzista ma la parte "difficile" è sapere quando vendere.

Il Covid continua ad avere un impatto "decisivo" sul settore dei viaggi e sulle abitudini dei viaggiatori. Se negli anni scorsi si parlava di una "riscoperta" delle mete entro i confini nazionali, oggi possiamo parlare di un ritorno alle mete estere per i viaggi di piacere e d'affari "bleisure" (unire il "business" al "pleasure")?

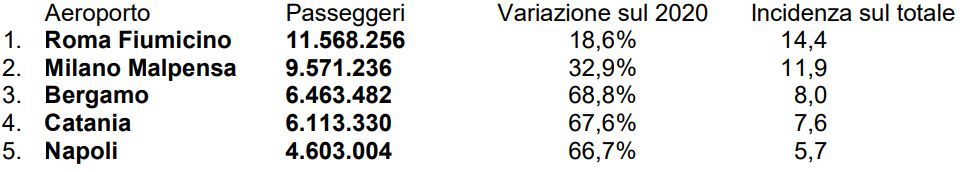

Lo scorso anno il traffico aereo è cresciuto del 50% rispetto al 2020, ma eravamo ancora lontani dai livelli pre-Covid (-58% sul 2019). Enac ha pubblicato i dati del traffico che mostrano come siano ancora "forti" gli effetti innescati dall'emergenza ma si evidenzia una propensione al "ritorno" alla mobilità soprattutto nel secondo semestre. Sono stati più di 80 milioni i passeggeri transitati negli aeroporti italiani nel 2021 (traffico nazionale e internazionale), con un incremento del 52,5% rispetto al 2020. Il traffico nazionale ha registrato un incremento del 68% mentre quello internazionale del 38%.

A livello di collegamenti "domestici" le compagnie più interessanti da valutare sono Ryanair (LON:RYA), ita airways, EasyJet, Volotea, Wizz Air, Malta Air

Con l'incremento delle vaccinazioni e dell'allentamento da parte degli Stati delle restrizioni, i passeggeri hanno ricominciato a viaggiare. Fiducia che è stata riconfermata con i più recenti dati di marzo che hanno visto la "rete aeroportuale europea" avere la sua migliore performance mensile dall'inizio del Covid a -34% (-51% di gennaio) rispetto ai livelli del 2019.

Gli stati con le migliori performance sono stati Portogallo, Romania, Spagna, Regno Unito e Francia.

L'impatto della guerra sul traffico aereo è una delle "paure" per chi sta valutando investimenti nel settore, ma la sempre più elevata richiesta di viaggi intercontinentali fa ben sperare per la stagione estiva.

Dall’Europa verso gli Stati Uniti le prenotazioni sono in aumento, rispetto all’Asia dove ci sono ancora pesanti "lockdown" a causa del ripresentarsi del Covid.

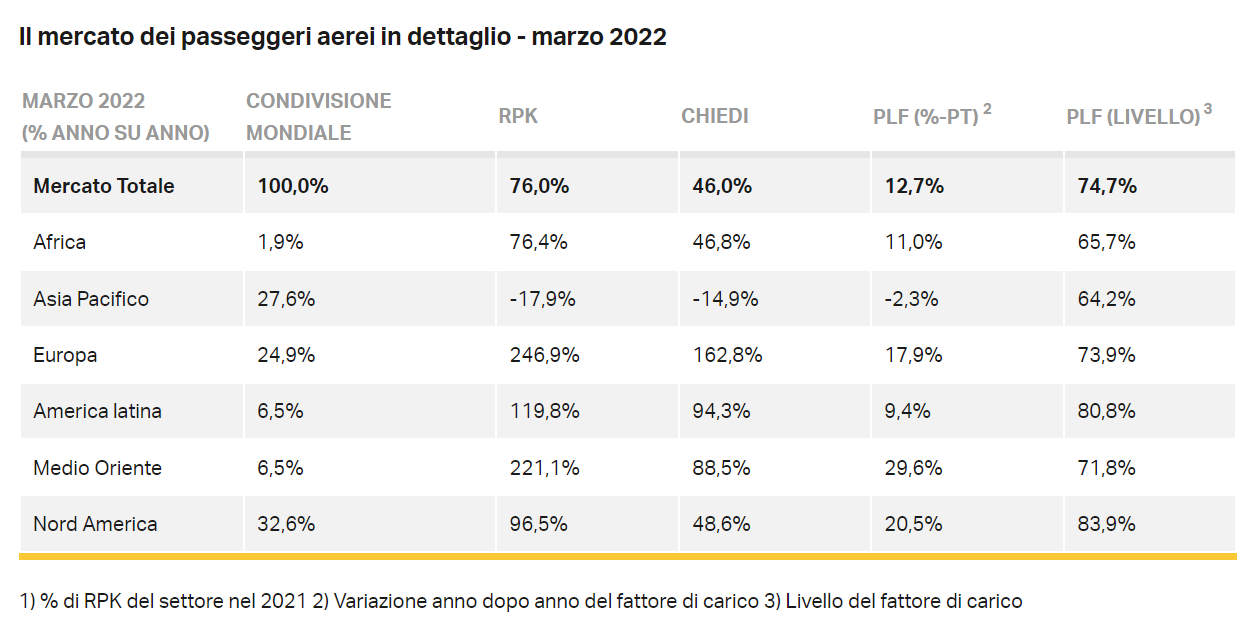

Secondo i dati dell'International Air Transport Association, da marzo la crescita del traffico aereo (misurato in entrate chilometriche passeggeri - RPK) è stato del 76% rispetto ad un anno fa come anche la capacità (i posti disponibili) da parte delle compagnie aeree è aumentata del 57%.

Il traffico aereo dei passeggeri internazionali è aumentato del 285% rispetto allo scorso anno, superando i 259% registrati a febbraio 2022. La maggior parte delle "regioni" ha migliorato la propria performance guidata dai passeggeri europei. Si pensa che neppure l'aumento dei prezzi a causa del costo del carburante porterà a dei ripensamenti da parte dei viaggiatori dopo due anni di "blocco forzato", anche per i risparmi accumulati proprio negli ultimi anni.

A livello di collegamenti "internazionali" le compagnie più interessanti e con margine di crescita da valutare sono Air France KLM (EPA:AIRF), American Airlines Group (NASDAQ:AAL), United Airlines Holdings (NASDAQ:UAL) e Delta Air Lines (NYSE:DAL).

Hanno registrato un aumento del "traffico" del 228% e della capacità del 92% negli ultimi mesi, il "fattore" di carico è salito al 76%.

Stiamo "finalmente" vedendo il tanto atteso aumento della domanda ?

Questa sarebbe un'ottima notizia per l'economia globale benchè non mi aspetto come molti un recupero a V a cui siamo stati abituati negli ultimi tempi.

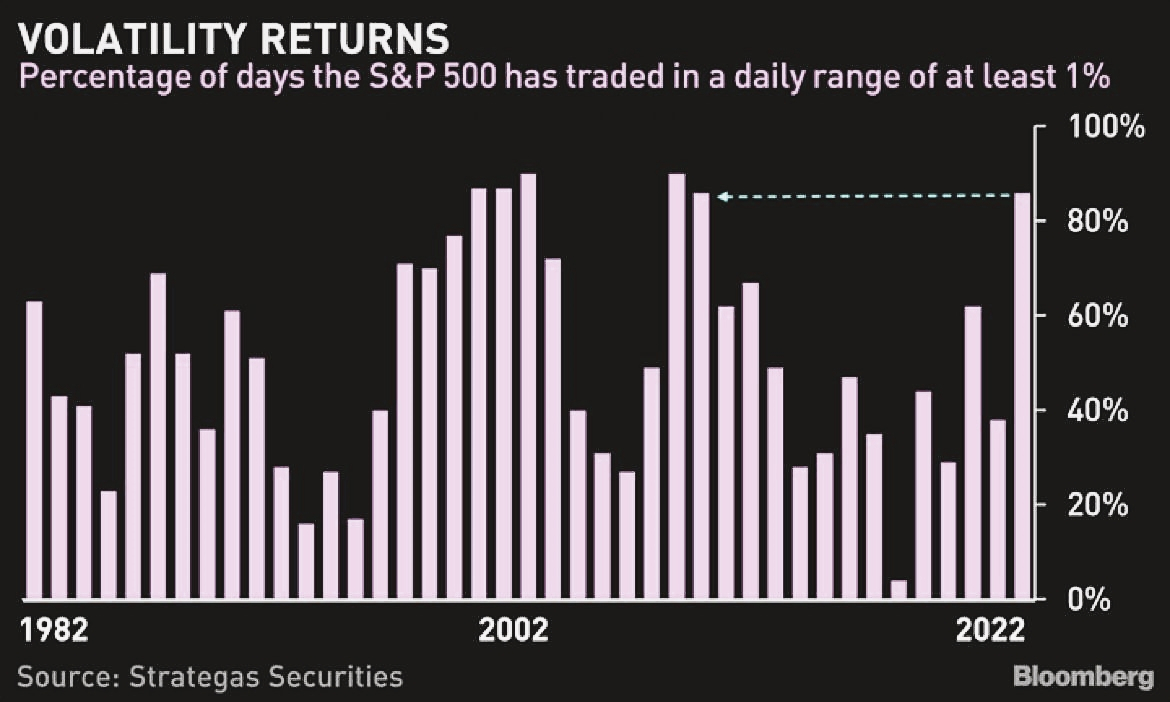

Infatti al contrario degli scorsi anni, i vari indici di volatilità sono perennemente a livelli "alti". L'S&P 500 in questi mesi del 2022 si è mosso in un intervallo giornaliero superiore all'1% il quale diventa il livello più alto dal 2008-2009.

Di conseguenza dovremmo aspettarci ulteriori "turbolenze" nei prossimi mesi.

Aspettiamo aggiornamenti. Intanto ditemi la vostra!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Comprare azioni è "facile" in Bull market. Ecco un settore da valutare oggi

Pubblicato 09.05.2022, 08:55

Comprare azioni è "facile" in Bull market. Ecco un settore da valutare oggi

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.