Il mercato orso in corso per i titoli del Tesoro è tra i peggiori mai registrati, ma diversi settori del mercato a reddito fisso rimangono in una situazione di tempesta, in base ai risultati annuali fino a giovedì (5 ottobre) per una serie di ETF a reddito fisso.

“Le obbligazioni con scadenza a 10 o più anni sono crollate del 46% dal picco di marzo 2020”, riporta Bloomberg.

“Rispetto ai precedenti crolli del mercato obbligazionario, i Treasury a lungo termine stanno assistendo a una delle disfatte più estreme della storia. Le perdite sono più del doppio di quelle registrate nel 1981, quando i rendimenti a 10 anni sfioravano il 16%”.

“È una cosa notevole”, osserva Thomas di Galoma, co-head of global rates trading di BTIG.

“Ad essere onesti, non avrei mai pensato di vedere ancora il 5% sui decennali. Ci siamo trovati in un contesto post-crisi finanziaria globale in cui tutti pensavano che i tassi sarebbero rimasti bassi”.

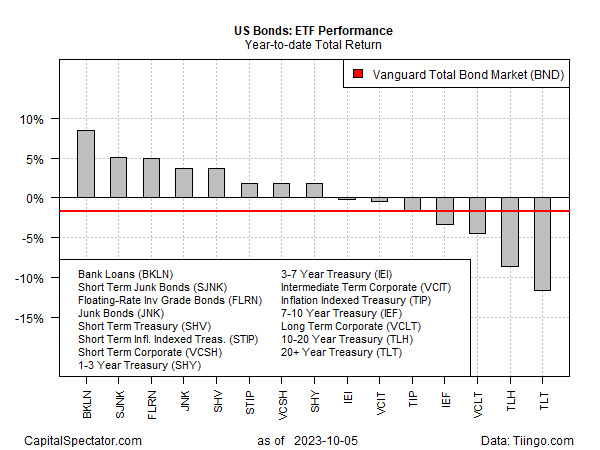

Nonostante i venti di coda ribassisti che soffiano sul mercato, non si tratta di un crollo generalizzato attraverso una serie di proxy ETF. In particolare, un portafoglio di prestiti bancari (BKLN) è in testa con un solido rendimento dell’8,5% nel 2023 fino alla chiusura di ieri (5 ottobre). Al secondo posto quest’anno si collocano i moderati guadagni di circa il 5% ciascuno dei junk bond a breve termine (SJNK) e delle obbligazioni a tasso variabile (FLRN).

Le perdite più consistenti nel mercato obbligazionario nel 2023 si concentrano nelle scadenze lunghe, guidate dal calo di quasi il 12% dell’iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT).

Quando finirà la sofferenza per le obbligazioni a più lunga scadenza? La risposta è strettamente legata all’evoluzione della politica monetaria della Federal Reserve nei prossimi mesi.

La presidente della Fed di San Francisco, Mary Daly, ha fornito un indizio allettante in un discorso tenuto ieri, affermando che se il recente aumento dei rendimenti dei Treasury dovesse persistere, la banca centrale potrebbe non avere più bisogno di aumentare i tassi di interesse.

“Da quando ci siamo riuniti a settembre, il mercato obbligazionario si è notevolmente irrigidito di circa 36 punti base”, ha dichiarato giovedì (5 ottobre) all’Economic Club di New York. “Ciò equivale a circa un rialzo dei tassi. Quindi non c’è bisogno di un ulteriore inasprimento”.

Il mercato dei future sui Fed funds stima attualmente una probabilità moderatamente alta che la Fed lasci invariato il suo tasso obiettivo nella prossima riunione politica del 1° novembre.

Forse il fattore cruciale per valutare il percorso futuro della politica monetaria è il grado di resistenza economica, o la sua mancanza, in futuro. “Si tratta di un mercato obbligazionario che si sta vendendo a causa di una resistenza macro sottostante e lo vediamo nei tassi reali più alti”, osserva Padhraic Garvey, managing director di ING.

Ci sono segnali che indicano che il recente rimbalzo dell’attività economica statunitense potrebbe essere al culmine. Se così fosse, ciò potrebbe creare nuovi venti contrari per le azioni, ma probabilmente porterebbe una tregua per i Treasury a lunga scadenza, che tendono a salire quando l’economia arranca.